レイク審査を初めての人にわかりやすく解説!審査落ちする原因も紹介

【PR】本ページはプロモーションが含まれています。

レイクでの借り入れを検討している方で「審査に通るかわからない..。」「審査って何が見られるの?」など不安に思っている人も多いはずです。

たしかに消費者金融に申し込む際に受ける審査は基準が明確ではありませんし、どのような理由で落ちるのかも気になるでしょう。

審査に通るためのポイントや審査に落ちる原因を事前に知っておけば、対策をした上でレイクに申し込めるので、借り入れができる可能性もアップするかもしれません。

そこで本記事は、レイクの審査についてカードローンの利用がはじめての方でも分かりやすく解説していきます。

審査のポイントや審査に落ちる原因、気になる成約率にも触れていくので気になる方はぜひ参考にしてみてください。

レイク審査に落ちないために覚えておくべき申し込みの流れ

まず、最初にレイクの申し込みから契約までの流れについて解説します。

申し込みや提出書類に不備が生じて審査に落ちないようにしてください。

【レイク申し込みの流れ】

❶公式サイトの申し込みフォームを開く

❷利用者情報を記入する

❸審査結果を確認する(お申込み完了後、最短15秒)

❹振込先を登録する

❺本人確認を行って契約を完了させる

審査については、申し込み完了後最短15秒で結果が確認できます。

ただし、最短15秒の審査に対応しているのは以下の時間帯で、それ以外の時間に申し込んだ場合は後日メールでの通知となります。

【審査結果のお知らせ時間】

| 通常時間帯 | 8時10分~21時50分 |

| 毎月第3日曜日 | 8時10分~19時 |

レイク審査で見られる5つのポイント

レイクの審査では、主に以下の5つのポイントが見られます。

1.利用条件(年齢は20歳以上)を満たしていること

2.安定した収入があり返済能力があること

3.JICCやCICなどの信用情報データに問題がないこと

4.年収の三分の一以上は借りられない総量規制に該当していないこと

5.申込情報に虚偽がないこと

その上、以下の利用条件を満たしている方でないと申し込みができません。

【レイクの利用条件】

・満20歳以上70歳以下の方

・安定した収入のある方(パート・アルバイトで収入のある方も可)

では、審査のポイントについて1つずつ詳しく見ていきましょう。

レイク利用条件(年齢は20歳以上)を満たしていること

レイクが定める年齢条件(20歳以上70歳以下)を満たしていなければ、申し込むこともできません。

「20歳以上」については旧成人年齢でもあり「責任能力を有した上で安定した収入を得ている人に利用してもらう」という考え方が伺えます。

年齢の上限を70歳としているのは、健康状態の悪化による返済不能リスクや、収入が年金のみであることなどがあげられます。

また、レイク以外の大手消費者金融でも同じような利用条件を設けています。

| レイク | ・満20歳以上70歳以下の方 ・安定した収入のある方 (パート・アルバイトで収入のある方も可) |

| アコム | ・20歳以上(高校生を除く)の安定した収入と返済能力を有する方 |

| アイフル | ・満20歳以上69歳までの方 ・定期的な収入と返済能力を有する方 |

| プロミス | ・年齢18~74歳のご本人に安定した収入のある方 ※主婦、学生、アルバイト・パートなどでも安定した収入がある場合は申込み可。 ただし、高校生および収入が年金のみの方は不可。 |

プロミスに関しては、成人年齢の引き下げに伴い18歳以上から利用できるようになっていますが、基本的な内容や考え方はほとんど同じです。

安定した収入があり返済能力があること

利用者に安定した収入がなければ借り入れをスムーズに返済できないため、審査に落ちてしまいます。

消費者金融などの貸金業者は、貸金業法によって返済能力以上の貸付が禁止されています。

【貸金業法 第13条の2 2項】

「貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。」

(引用元:e-Gov法令検索「貸金業法」)

「安定した収入」の定義についてはサービスによって基準が異なるのですが、「毎月同じような金額の収入を得られる仕事に就いている」といった解釈になります。

たとえば「正社員として働いている」というのは、誰が見ても「安定した収入がある」といえるでしょう。

また、派遣社員やパート・アルバイトなども定期収入を得ているため「安定した収入」と見なされるケースがあります。

一方で、個人事業主だと収入が不安定だと判断される可能性があります。

正社員以外についてはサービスによって基準が分かれており、レイクについては「安定した収入のある方(パート・アルバイトで収入のある方も可)」といった記載で正社員以外でも利用可能です。

JICCやCICなどの信用情報データに問題がないこと

JICCやCICなどに登録されている信用情報に傷があると、審査に落ちる可能性が高いです。

信用情報機関には、おもに「クレジットカードの支払い履歴」や「カードローンの返済履歴」が登録されていますが、他社カードローンやクレジットカードで延滞するなど悪い履歴が残っていると、審査に落ちやすくなります。

信用情報機関に登録されているデータの例

・スマホの分割払い

・消費者金融の利用履歴

・クレジットカードの利用履歴

・自動車ローンの利用履歴

・住宅ローンの利用履歴

・教育ローンの利用履歴

(引用元:JICC公式サイト)

上記に該当するサービスを延滞せずに健全に利用していた場合はプラスの履歴が残った状態になるため、審査に通る可能性があります(多重債務の場合は除く)。

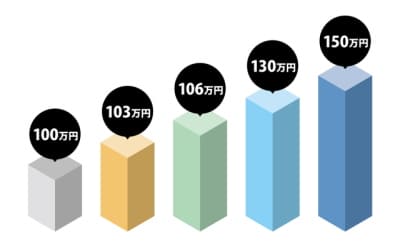

年収の三分の一以上は借りられない総量規制に該当していないこと

消費者金融は「年収の三分の一以上の貸付」を禁止する総量規制ルールに従わなければなりません。

「当該個人顧客に係る個人顧客合算額(住宅資金貸付契約等に係る貸付けの残高を除く。)が当該個人顧客に係る基準額(その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう。次条第五項において同じ。)を超えることとなるもの」

(引用元:e-Gov法令検索「貸金業法」)

総量規制では年収の三分の一以上の借り入れができないルールになっているため、申し込み時の借り入れ残高が基準を上回りそうな場合だと審査に落ちる可能性が高くなるでしょう。

逆に「申込時点の他社借り入れ残高」+「希望する借り入れ額」の合計が年収の三分の一を下回っていれば、審査に通る可能性は十分あると考えられます。

ちなみに総量規制ルールはもう一つあり、1社より50万円超または複数の貸金業者から合計100万円超を借りる場合は収入証明書が必要となります。つまりそれ以下の金額であれば収入証明書不要で借りることができます。

レイク申込情報に虚偽がないこと

消費者金融の申し込みでは「年収」や「勤務先」など返済能力に関わる情報を入力しますが、審査に通りやすくするために嘘の情報を入力すると審査に落ちてしまいます。

「年収を実際よりも多く記入する」「勤務先を偽る」などは、調査によって嘘がバレる可能性が高いですし、虚偽の記入をするような人にカードローンを利用させることはありません。

自身のプロフィールに自信がなくても、正直な内容を記入するようにしてください。

レイクで審査落ちする人の共通点とは

レイクの審査に落ちてしまう原因としては以下の6つが考えられます。

【レイク審査に落ちる原因】

❶年齢条件から外れている

❷他社で延滞している

❸他社貸金業者から年収の三分の一以上を借りている

❹働いていない(専業主婦を含む)

❺虚偽の申し込みをおこなった

❻レイクで過去に金融事故を起こしている

多くの人が同じような理由で審査に落ちているので、確実に把握をして対策しておきましょう。

レイクの申込み年齢条件から外れている

レイクの年齢条件(満20歳以上70歳以下)を満たしていない方は申し込み自体ができません。

20歳未満の方は以前までは未成年で責任能力がなく、安定した収入もないことが多く、審査に落ちると言われています。

70歳より上の高齢者の方は、おもな収入が年金のみなので「返済能力として不十分」と見られるケースも多く、健康上の問題から返済が滞る可能性があることなども審査落ちの理由として考えられます。

他社で支払いを延滞している

他社借り入れの返済を延滞した場合、信用情報に延滞の履歴が記録されるため、審査で延滞の情報を照会されると審査に落ちる可能性があります。

もちろん1〜2日程度の延滞であれば信用情報として履歴は残りますが、頻繁でなければ配慮される可能性はあります。

ただし、1ヶ月以上などの長期の延滞をしたり、何回も繰り返し延滞をしていると審査に落ちる可能性が高くなるでしょう。

他社貸金業者から年収の三分の一以上を借りている

他社の貸金業者から年収の三分の一以上の借り入れをしている場合、総量規制に引っかかるため審査に落ちてしまいます。

ちなみに総量規制には消費者金融や銀行のカードローン、クレジットカードのキャッシングなど、対象となる借り入れのほかに対象外となる2種類の借り入れがあります。

【総量規制の対象外の借り入れ】

| 除外貸付 | ①不動産購入のための貸付け(いわゆる住宅ローン) ②自動車購入時の自動車担保貸付け(いわゆる自動車ローン) ③高額療養費の貸付け ④有価証券を担保とする貸付け ⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け ⑥売却予定不動産の売却代金により返済される貸付け |

| 例外貸付 | ①顧客に一方的に有利となる借換え(借り換えローンやおまとめローン) ②借入残高を段階的に減少させるための借換え(借り換えローンやおまとめローン) ③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け ④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け ⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要) ⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合) ⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。) ⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け (貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件) |

除外貸付と例外貸付以外の借り入れの残高を調べて、年収の三分の一を上回っていないか確認してください。

無職で働いていない(専業主婦を含む)

安定した収入を得ていないと審査に通るのは難しいため、働いていない無職の方や専業主婦の方などは審査に落ちてしまいます。

レイクではパートやアルバイトでも定期収入を得ていれば審査に通る可能性はありますが、日雇いや登録制アルバイトなど、単発で定期収入ではない場合には審査に通るのは難しいと言えるでしょう。

レイクに虚偽の申し込みをおこなった

虚偽の情報を記入して申し込むと高確率で審査に落ちるでしょう。

年収や勤務先など審査に通りやすくするために嘘をつく人もいますが、勤務先については在籍確認を行うことで嘘がバレますし、年収も勤務先から想定される金額と大きく異なる場合、過大申告を疑われてしまいます。

追加で収入証明書の提出を求められるケースもあり、そこで嘘がバレるケースも考えられます。

レイクでは原則、ご自宅やお勤め先への確認は電話でおこなっておりません。

しかし、不審な申込みや虚偽の内容が疑われる場合には電話による在籍確認が行われる場合があります。

職場バレを防ぐためにカードローン在籍確認を代行してくれるアリバイ会社を利用する方もいますが、発覚すれば間違いなく審査に落ちるでしょう。

虚偽の申し込みをするような方は健全な利用ができず貸倒リスクが高いと判断されるため、自信がなくても正直に記入するようにしてください。

レイクで過去に金融事故を起こしている

過去にレイクでの返済を延滞したり債務整理をした履歴が残ったりしている場合、社内データに記録されているため審査に落ちる可能性が高まります。

信用情報だけでなく金融事故を起こしたサービスの内部でも履歴が残るため、将来的な利用に影響を及ぼしてしまいます。

レイクの審査通過率(成約率)をプロミスとアコムとアイフルで比較してみた

レイクの審査通過率(新規成約率)がどれくらいなのか気になる人は多いはずです。

実は消費者金融の成約率は公式サイトのIR情報内で公表されているため、誰でも確認できるようになっています。

ここでは、レイクの成約率をプロミスやアコムなどその他の消費者金融と比較していきます。

レイクの審査通過率(新規成約率)は下がっている

レイクの成約率はどの時期も、全体的に厳しい基準を設けていると言えます。

特に2023年以降になると成約率は30%を下回っており、審査が一層厳しく、だいたい4人に1人しか審査に通れない状態です。

成約率が低い理由としては、レイクは新生銀行が保証会社をしており、その他の消費者金融と比較して審査基準が厳しい可能性が考えられます。

直近の情報では2024年度第3四半期で申し込み数182,000人に対して、新規顧客獲得数が39,200人なので審査通過率は21.5%になっています。

【参考】

・2024年度第3四半期決算書類│SBI新生銀行グループ

| 年/月 | レイクの審査通過率 |

|---|---|

| 2021年9月 | 35.2% |

| 2021年12月 | 36.7% |

| 2022年3月 | 36.1% |

| 2022年6月 | 34.9% |

| 2022年9月 | 32.6% |

| 2022年12月 | 30.4% |

| 2023年3月 | 26.4% |

| 2023年6月 | 26.6% |

アコムの審査通過率(新規成約率)は約40%と高い

アコムの審査通過率は時期によって違いはありますが、約40%程度と消費者金融の中では高い部類に入ります。

知名度の高いアコムは、はじめて利用するカードローンとして選ばれることも多く成約率の高さにつながっているのかもしれません。

レイクと比較すると、下記のとおり5%~10%程度の違いがありました。ただアコム審査が甘いということではなく、知名度が高いので初めての申込みの人が多いことが要因と考えられます。

| 年/月 | アコムの成約率 |

|---|---|

| 2024年4月 | 41.3% |

| 2024年5月 | 42.0% |

| 2024年6月 | 41.7% |

| 2024年7月 | 37.8% |

| 2024年8月 | 37.6% |

| 2024年9月 | 37.6% |

| 2024年10月 | 39.1% |

| 2024年11月 | 39.9% |

| 2024年12月 | 38.8% |

プロミスの審査通過率(新規成約率)は約35%と高め

プロミス審査の通過率は35%を上回る月が多く見られており、平均してもアコムに次ぐ成約率の高さとなっています。

若い世代やカードローン初心者に人気のサービスでもあり、審査に通りやすくすることで間口を広げているともいえるでしょう。

さらにアコム同様初めてのカードローンにプロミスを選んでいる人が多く高い審査通過率をキープできているかもしれません。

| 年/月 | プロミスの成約率 |

|---|---|

| 2024年4月 | 35.7% |

| 2024年5月 | 36.0% |

| 2024年6月 | 36.2% |

| 2024年7月 | 34.7% |

| 2024年8月 | 35.5% |

アイフルの審査通過率(新規成約率)は35%と高め

アイフルの成約率は約35%となっています。大手の中では最も成約率が低く、数字だけ見れば審査が厳しいと言えるでしょう。

アコム審査通過率の際にも書きましたが、全く借入がない人が初めて申込みするカードローンは当然審査通過率は高くなります。仮に年収が低く属性が悪かったとしても10万~20万円の少額融資ならそこまでリスクがなく貸付できるからです。

一方、すでに2社から借入しており3社目の申込みになると一気に審査通過率は下がってきます。これは年収3分の1以上は貸付不可の総量規制が大きくかかわってくるからです。

そのためアイフルの審査が厳しいのではなく、申込の優先順位がアコム・プロミスの方が高いことが可能性として考えられます。

| 年/月 | アイフルの成約率 |

|---|---|

| 2024年4月 | 34.9% |

| 2024年5月 | 36.7% |

| 2024年6月 | 37.0% |

| 2024年7月 | 33.3% |

| 2024年8月 | 34.1% |

| 2024年9月 | 34.6% |

カードローン審査に通過できた人の口コミを紹介

カードローンの審査に関する口コミも調査していきたいと思います。

実際の口コミをチェックしていきながら、どんなケースで審査に落ちているのか、または通過できたのかを見ていきましょう。

審査に通過できた人の口コミには以下のような声がありました。一度審査に落ちても状況が変われば審査に通る可能性はあるという口コミです。

【アコム審査通過の口コミ】

アコム前落ちたけどまた今審査したら50くらい借りれましたしauローンも審査通りやすくなってる噂を見ましたどうでしょう。

(引用元:X(旧Twitter))

在籍確認の電話に関する口コミもチェックしてみましょう。

下記の口コミにもあるようにLINEポケットマネー、メルペイスマートマネー、SMBCモビットは原則、電話連絡なしで借りれるようです。

他大手消費者金融も原則電話での在籍確認はないとしているため、特段の理由がない限り行われないでしょう。

【SMBCモビット審査通過の口コミ】

LINEポケットマネー、メルペイ、SMBCモビットも在籍確認がなかったです

(引用元:X(旧Twitter))

「ブラック=金融事故を起こした人」でも審査に通ったという口コミもありました。

金融事故を起こすと審査に通らない可能性が高いとは言いますが、意外に審査に通ることもあるようです。

もしかすると自分がブラックと思っているだけで既に信用情報から消えているかもしれません。完済などして期間が経過している人は一度自分の信用情報を確認するといいかもしれません。

【アイフル審査通過の口コミ】

ほんまにありえへん

こんなブラックの私がアイ〇ルで3万円分借りれた。

(引用元:X(旧Twitter))

ここまで審査に通った人の口コミを見ましたが、当然ながら全員が審査に通るわけではありません。

次に、もし審査に落ちてしまった時の対処法を解説していきます。

レイクの審査に落ちたときの4つの対策

レイクの審査に落ちたときには以下の4つの対策を試してみましょう。

【審査に落ちた時の4つの対策】

❶他社大手消費者金融に申し込む

❷信用情報機関で自分のデータを確認する

❸おまとめローンを利用する

❹レイクで借りたいなら6ヵ月あける

他社大手消費者金融に申し込む(審査項目は同じでも審査基準が違う可能性あり)

レイクの審査に落ちてしまった場合は、他の大手消費者金融に申し込むといいでしょう。

消費者金融によって審査基準が異なるので、同じ条件でも審査通過できる可能性があります。

【他の消費者金融の基本概要】

| 消費者金融 | レイク | アコム | プロミス | アイフル |

|---|---|---|---|---|

| 利用条件 | ・満20歳~70歳で国内居住の方 ・安定した収入のある方 | 20歳以上の安定した収入と返済能力を有する方 | 年齢18~74歳のご本人に安定した収入のある方 | ・満20歳以上69歳までの方 ・定期的な収入と返済能力を有する方 |

| パート・アルバイの申込み | 可能 | 可能 | 可能 | 可能 |

| 金利 | 年4.5%~18.0% | 年3.0%~18.0% | 年4.5%~17.8% | 年3.0%~18.0% |

| 限度額 | 最大500万円 | 最大800万円 | 最大500万円 | 最大800万円 |

| 即日融資 | 可能* | 可能* | 可能* | 可能* |

| Web完結 | 対応 | 対応 | 対応 | 対応 |

| 無利息期間 | 最大365日間 | 最大30日間 | 最大30日間 | 最大30日間 |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 |

基本的な貸付条件はほとんど同じなので、お金を借りることが目的なら他社を頼るのがおすすめです。

審査通過率(成約率)の高さを考慮すると、レイクに落ちた場合は「アコム」か「プロミス」に申し込むといいでしょう。

※無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

信用情報機関で自分のデータを確認する

自分の信用情報を確認して、どこに問題があるのかを明らかにしてみてください。

信用情報は信用情報機関に申請することで開示することができます。

例えば、JICCから信用情報開示の申し込みをする場合、以下の手順で手続きを行います。

【開示手順の一例(JICCの場合)】

❶アプリをダウンロード

❷本人認証

❸お客様情報の入力

❹手数料の支払い

❺開示結果を受け取る

(引用元:JICC公式サイト「本人による開示申し込み(スマホ申込)」)

開示された書類内の「異動参考情報等」という項目に延滞や遅延の情報が記載されているので、確認をして未払いのものがある場合は速やかに支払ってください。

延滞や遅延の記録は5年程度登録されるので、マイナスの履歴がなくなるのを待ってから再度申し込むと審査に通るかもしれません。

おまとめローンを利用する

他社からの借り入れがある状態でレイクに申し込んで審査に落ちた場合、総量規制が原因かもしれません。

そのような場合は、総量規制の対象外でもあるおまとめローンを利用するといいでしょう。

ただし、おまとめローンは他社ローンの返済にしか使えないので注意してください。

プロミスおまとめローンの基本情報

| 利用できる人の条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 ※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合お申込いただけます。 |

| 貸付金利 | 年6.3%~17.8% |

| 融資額 | 300万円まで |

| 総量規制を超えた融資 | 可能 |

| 最長返済期間 | 最終借入後最長10年/1回~120回 |

| 契約時の他社返済 | 必須 |

| 借り換え対象ローン | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン)。 ※銀行のカードローン・クレジットカードのショッピングなどを除く |

アイフルおまとめローンの基本情報

| 利用できる人の条件 | ・満20歳以上の定期的な収入と返済能力を有する方 ・アイフル基準を満たす方 |

| 貸付金利 | 年3.0%~17.5% |

| 融資額 | 1万円~800万円 |

| 総量規制を超えた融資 | 可能 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

| 借り換え対象ローン | 貸金業者、銀行ローン、クレジットカードのリボ |

アコムおまとめローンの基本情報

| 利用できる人の条件 | ・20歳以上で安定した収入があること ・アコムの審査基準を満たしていること |

| 貸付金利 | 年7.7%~18.0% |

| 限度額 | 1万円~300万円 |

| 総量規制を超えた融資 | 可能 |

| 最長返済期間 | ・返済金額2.0%以上の場合… 借り入れ日から最長8年0ヵ月(1~95回) ・返済金額1.5%以上の場合… 借り入れ日から最長12年3ヵ月(1~146回) |

| 契約時の他社返済 | 必須 |

| 借り換え対象ローン | 消費者金融からの借入、クレジットカードでのキャッシング |

レイク審査落ち後に借りたいなら6ヵ月あける

どうしてもレイクを利用したい場合には、6ヶ月程度の期間を空けてから再度申し込みをしてください。

消費者金融に申し込んだ履歴は信用情報として6ヶ月間保管されており、短期間に繰り返し申し込むと「お金に困っている」という印象を与えてしまい、審査に落ちてしまいます。

「照会記録の登録期間は照会年月日から6ヶ月以内です。」

(引用元:JICC公式サイト「信用情報記録開示書の見方について」)

レイクを含めカードローンを利用したいなら、前回申し込みから6ヶ月以上が経過し、申し込み履歴が削除されてから再び申し込みましょう。

レイク審査でよくある質問

レイクの審査に関するよくある質問をまとめました。

ここまでの内容で疑問が思い浮かんだ人は参考にしてみてください。

Q:レイク審査時に職場に電話がかかってきますか?

A:レイクの公式サイトによると、審査時に職場に電話をかけることはしないと記載されています。

【質問】申込みしたときに、自宅や会社に連絡が入るのですか?

【回答】原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。

ただし、審査の結果によりお電話での確認が必要となる場合があります。

(引用元:レイク公式サイト/よくある質問)

また、在籍確認を行う場合もプライバシーに配慮して会社名を出さずに個人名で確認を行うため職場に借金が知られるリスクは低く抑えられます。

ただし「審査の結果により電話をかける場合がある」と書かれているため、返済能力が疑われたり書類の信ぴょう性が疑われたりすると職場に電話がかかってくるかもしれません。

Q:レイク審査落ちの理由は教えてもらえますか?

A:審査に落ちた理由については教えてもらえません。

なぜなら、審査に落ちた理由を利用者に教えてしまうと、審査に落ちた理由に対し対策を講じ、虚偽申込みやなりすましによる申込みをするなどのケースが発生するからです。

ただ、審査に落ちる理由は大体共通しているため推測することはできるでしょう。

Q:アルバイトで働きはじめて1ヵ月目ですがレイクの審査に通過できますか?

A:働き始めて1ヶ月目は勤続年数が短く審査でマイナスポイントになります。しかし、他の消費者金融やクレジットカードのキャッシングが無ければ審査に通る可能性はあります。

本来ならある程度の期間働いて、課税証明書などの収入証明書を取得できるようになってから申し込んだ方が良いでしょう。

ほとんどの消費者金融では、2~3ヵ月分の給与明細があれば収入証明書の書類として利用できますし、3ヵ月程度勤務していればそこまで大きなマイナスポイントにはなりません。

Q:安定した収入とはどのような状態を示しますか?

A:「生活するのに十分な金額の収入を定期的(毎月)得ている状態」のことを指します。

そのため日雇いや登録制アルバイトで働いている方だと、生活するのに十分な稼ぎがあっても定期収入とは見なされず審査に落ちる可能性があります。

消費者金融で重視されるのは「年収の多さ」より「毎月の安定性」です。たとえ10万円でもいいので、毎月決まった額の収入があれば審査通過できる可能性はアップします。

レイク審査のまとめ

今回は、レイクの審査に通るためのポイントや審査に落ちる原因について解説しました。

審査に通るために利用条件をしっかりと確認して、審査通過のポイントや落ちる理由を事前に把握して対策しておくようにしてください。

実際に審査に通った方や落ちた方の口コミを見て参考にするのもいいかもしれません。今回の記事を参考にして、レイクの審査に通るようにしてみましょう。

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | 満20歳~70歳 安定した収入のある方 (パート・アルバイトで収入のある方も可) |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | ・残高スライドリボルビング方式 ・元利定額リボルビング方式 |

| ご返済期間・回数 | 最長10年・最大120回 ※融資枠の範囲内での追加借り入れや繰上返済により、返済期間・回数は借り入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明 (契約額に応じて新生フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(11) 第01024号 日本貸金業協会会員第000003号 |

※本記事は当サイト(運営会社:株式会社フィナンシャル・エージェンシー)と提携する金融機関のPR情報を含んでおります。

※当サイトでは、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社、銀行カードローンから委託を受け広告収益を得て運営しております。

※当サイトはローンの情報提供を目的としており、ローン商品提供事業者との契約媒介やローン契約を斡旋をするものではありません。

※当サイトに掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※当サイトに掲載している情報は、可能な限り正確な情報となるよう努めておりますが、内容の正確性や安全性を保証するものではありません。

※ローン商品のお申し込みは、必ずご自身で各金融機関ホームページで内容をご確認のうえ、判断頂けますようお願いします。

※当サイトで紹介されている意見はあくまで個人的なものであり、企業等の意見を代表するものや、情報の内容を保証するものではありません。