金融広報中央委員会が公表している「家計の金融行動に関する世論調査(令和4年)」によれば、単身世帯と2人世帯の約15~20%の方々が借金をしています。

| 世帯人数 | 借金をしている割合 |

|---|---|

| 単身世帯 | 15.3% |

| 2人以上世帯 | 20.4% |

出典:金融広報中央委員会|「家計の金融行動に関する世論調査2022年」(2人以上世帯調査)

これだけ多くの世帯が借金をしているとなると、本記事をお読みの方のなかにも「複数の業者からお金を借りていて返済が苦しい……」とお悩みの方もいるのではないでしょうか。

多重債務の状態から完済を目指すなら「おまとめローン」への申し込みを検討してみましょう。

おまとめローンとは複数の借入を一本化できる商品で、消費者金融や銀行で取り扱っています。

高金利のローンを複数契約して月に何回も返済している方に向けて、毎月1回だけの返済でさらに低金利になることにより月々の返済額を抑えることを目的とした金融商品です。

借入を一本化したい時に有効な手段ですが、おまとめローンに申し込んだからといって審査に絶対通るとは限りません。

この記事では、おまとめローンの審査基準をはじめ、審査に通らない原因について等解説していきます。

併せて、おすすめのおまとめローンで借入する際のチェックポイントをまとめておりますので、ぜひ参考にしてみてください。

おまとめローンを取り扱う消費者金融では「アイフル」、銀行では「横浜銀行カードローン」が借り入れ経験者からの評価が高くなっています。

消費者金融おまとめローンおすすめ8社【2024年最新】

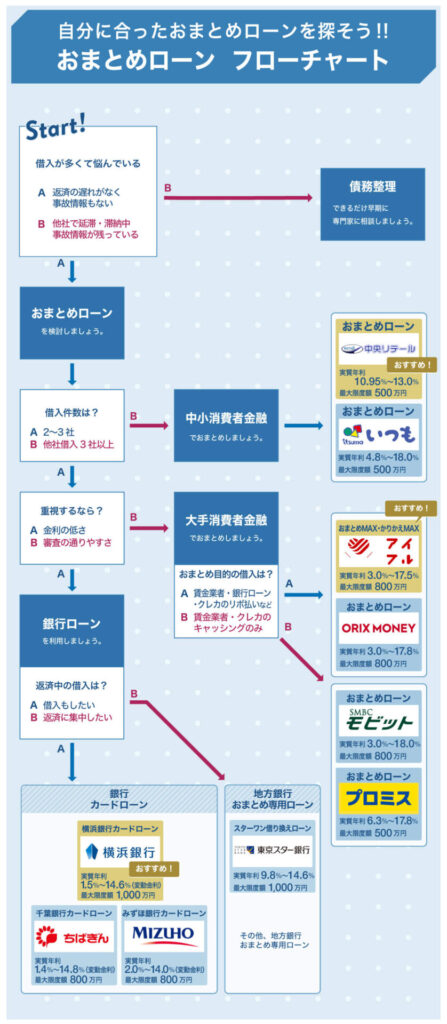

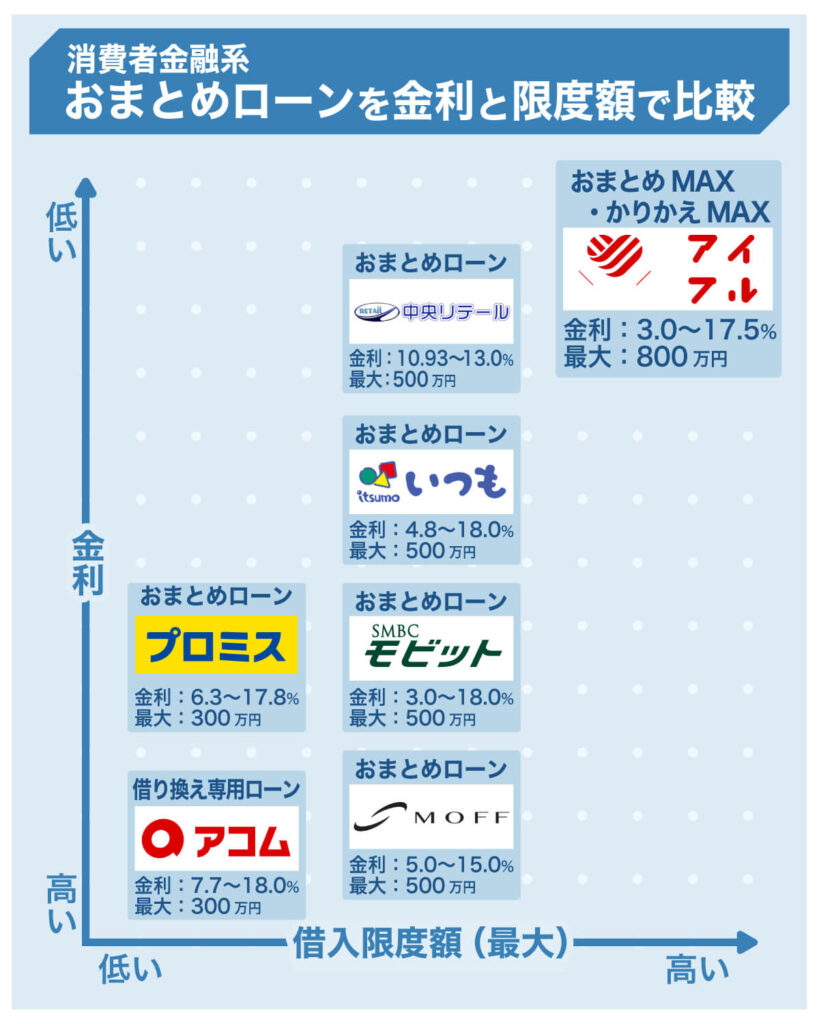

大手消費者金融と中小消費者金融おまとめローンを金利と最大借り入れ限度額でイメージ比較しました。

大手消費者金融の「アイフルおまとめMAX」は、他社よりも上限金利が低くて最大限度額も大きめな点がおすすめできます。中小消費者金融の「中央リテール」は、他社に比べて上限金利が低い点がおすすめです。

おまとめローンを利用する際の一番の目的は「返済負担の軽減」です。より金利の低いおまとめローンを利用することで利息返済の負担を減らせます。そのうえで現在利用している借入残高をカバーできる限度額の商品を検討しましょう。

おまとめローン

- アイフル「おまとめMAX」「かりかえMAX」

- 中央リテール

- SMBCモビット

- プロミス

- いつも「おまとめローン」

- ダイレクトワン「お借り換えローン」

- オリックス・クレジット ORIX MONEY おまとめローン

- キャッシングMOFF

| 条件 | アイフル | 中央リテール | SMBCモビット | プロミス | いつも | ダイレクトワン | ORIX MONEY おまとめローン | MOFF |

|---|---|---|---|---|---|---|---|---|

| 貸金業者 | ||||||||

| 金利 | 3.0%~17.5% | 10.95%~13.0 % | 3.0%~18.0% | 6.3%~17.8% | 4.8%~18.0% | 4.9%~18.0% | 3.0%~17.8% | 5.0%~15.0% |

| 借入限度額 | 800万円※1 | 500万円 | 800万円 | 300万円 | 500万円 | 500万円 | 800万円 | 500万円 |

| WEB完結 | 〇 | × | × | × | 〇 | × | 〇 | 〇 |

| 特徴 | 銀行のローンやクレカのリボ払いもおまとめ可能 | 審査まで最短2時間でスピード融資 | 振込手数料無料の代行振込で他社返済の手間不要 | 自動契約機の利用で郵送物なしで契約可 | 全国どこからでもWEB完結で利用可能 | 銀行ローン・クレカのショッピングリボ払いもおまとめ可能 | 審査スピードは最短即日、800万円までおまとめ可能 | 上限年齢がなく、全国対応可能 |

| 公式サイト | アイフル | 中央リテール | SMBCモビット | プロミス ※2 | いつも | – | – | – |

- 1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

- 2 リンク先はフリーキャッシング/レディースキャッシングの申込ページです

複数の消費者金融でカードローンを利用していて返済管理が難しい場合には、おまとめローン専門の商品に乗り換えることで借金をまとめる事を検討してみましょう。

カードローンを一本化することで金利引き下げを行い、利息負担の軽減ができるからです。

すでにカードローンの利用がある状態でも審査に通りやすいローンとして人気なのが、消費者金融系のおまとめローンです。

消費者金融のおまとめローンは銀行ローンと比較して金利が高めに設定されており、その分審査基準が緩やかになっています。総量規制対象外で年収の3分の1以上の借入が可能で、最短即日で利用できる商品もあります。

「おまとめローンでお金借りるならどこがいい?」と悩んでいる方に、大手消費者金融と中小消費者金融の中から特におすすめできる商品をご紹介します。

アイフル「おまとめMAX」「かりかえMAX」はおまとめできる対象が広くて便利

アイフルおまとめローンの注目ポイント

- 銀行のローンやクレカのリボ払いもおまとめ可能!

- カードローンよりも金利を安くできる可能性がある

- 大手消費者金融の中で最も低金利の商品

| 金利(実質年利) | 3.0%~17.5% |

| WEB完結 | 可 |

| 借入限度額 | 1万円~800万円 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です |

| 返済期間・回数 | 最長10年(120回) |

| おまとめ対象 | 貸金業者、銀行ローン、クレジットカードのリボ |

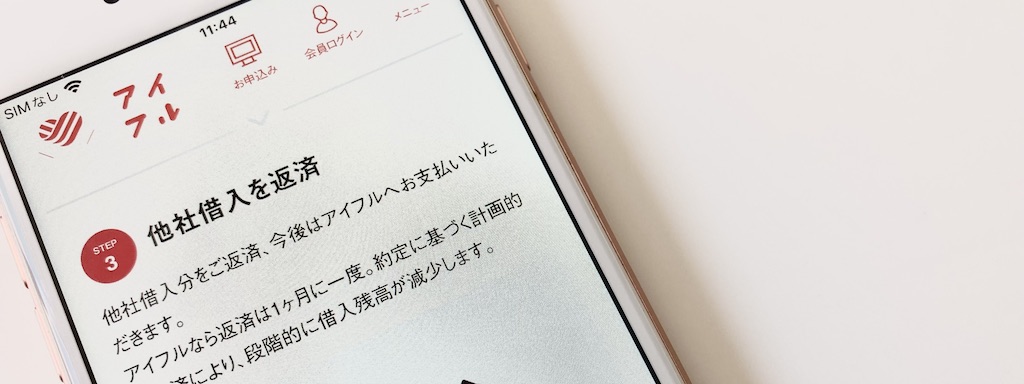

アイフルのおまとめローン「おまとめMAX」「かりかえMAX」は、おまとめ対象の幅が広いのが特徴で、消費者金融等のキャッシングがおすすめだけでなく、銀行ローンやクレジットカードのリボ払いもひとつにまとめる事が可能です。

「おまとめMAX」「かりかえMAX」とも金利や限度額に違いはありません。

- おまとめMAX…アイフルを利用中・利用したことがある方向け

- かりかえMAX…アイフルを初めて利用される方向け

申込から契約まですべての流れをWEB完結できるのがメリットです。

プライバシーにも配慮が行き届いており、家族に内緒でおまとめローンを利用できるのがアイフルの強みです。

限度額が800万円※までと高めに設定されており、借入額がかさんでいる方にもおすすめと言えます。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

現時点で複数社から借り入れしていて、毎月の返済日に追われている方はアイフルでおまとめするのがおすすめです。精神的に楽になるだけでなく、確実に残金を減らせます。

アイフルのおまとめローンは、申込日の翌営業日以降(平日)に審査結果の連絡があります。

審査落ちが不安な場合は、事前にアイフルおまとめローンの「返済シミュレーション」で借入可能額を確認できます。なお、アイフルおまとめローンを使って追加借入はできませんので注意しましょう。

中央リテール「おまとめローン」はクイック診断で借入可能かすぐわかり最短2時間で審査完了

中央リテールの注目ポイント

- クイック診断で借入可能かすぐ分かる!

- 審査まで最短2時間

| 金利(実質年利) | 10.95%~13.0 % |

| WEB完結 | 不可(契約時に来店必須) |

| 借入限度額 | 500万円 |

| 返済期間・回数 | 最長10年(最大120回) |

中央リテールでは、複数のローンの返済で悩まれている方を対象に、貸金業法に基づく「おまとめローン」を取り扱っており、返済回数は最大120回までなので月々の返済額を抑えられます。

大手消費者金融に劣らない審査スピードや融資額を提供しているだけでなく、窓口担当者が全員国家資格を取得済という安心感があります。

他の中小消費者金融との違いは、中央リテールでは不動産担保ローンの取り扱いもある点です。

中央リテールでおまとめローンを利用する際の注意点は、来店なしでの契約ができないことや、手持ちのクレジットカードの解約が求められることです。

審査落ちが心配な方は中央リテールの公式サイトから事前にクイック診断を行ってから、営業時間内に店舗に来店して手続きできます。

なおクイック診断の結果で貸付対象外となった場合「お客様のご案内ではお申し込み対象外の可能性がございます」との文言とともに、次のように表示されます。

【お申し込み注意点】

①他社のお借り入れが5社以上かつ200万円以上あるお客様が対象となります。

(キャッシングローン、ショッピングローン含む)

②ご契約はご来店(東京・渋谷)でのお手続きとなります。

③ご契約時に信用情報で確認できる借入のご返済以外にご資金をお使い頂く事はできません。

④2ヶ月以上の延滞・金融事故のある方は原則お申込み頂けません。

⑤事業主の方は対象外です。

これらの注意点が中央リテールの申込条件となっているようです。特に①の借入件数や借入額をよく確認して利用を検討しましょう。

SMBCモビット「おまとめローン」は最高限度額800万円・最長13年以上の返済期間を設定可能

SMBCモビットの注目ポイント

- 最長13年以上の返済期間を設定できる

- ネット返済&ポイント返済OK

| 金利(実質年利) | 3.0%~18.0% |

| WEB完結 | 可(すでに入会済の方(SMBCモビット会員の方)の申込は電話) |

| 借入限度額 | 800万円 |

| 返済期間・回数 | 最長160回(13年4ヵ月) |

| おまとめ対象 | 消費者金融・クレジットカードのキャッシング |

SMBCモビット「おまとめローン」は、最高限度額800万円までの高額おまとめが可能な商品です。返済期間も最長13年以上に設定できます。

もちろん、総量規制対象外で借り入れが年収の3分の1を超えている方もお申込み可能!

おまとめローンの利用で毎月の負担を軽減できます。

以前は公式ホームページ上で「SMBCモビット会員限定」となっていましたが、現在は「新規のお客様(当社会員でない方)」「すでに入会済の方(当社会員)」の2つに分かれています。

「新規のお客様(当社会員でない方)」の場合、申込はWEBから受付可能。ただし「すでに入会済の方(当社会員)」の申し込み方法は電話からとなっています。

申し込み時に他社の借り入れ状況を聞かれるため、手元に借入情報等(元本、金利、毎月の返済額、振込返済先口座)が分かる書類を用意しておくのが良いでしょう。

契約はPC・スマートフォンから会員専用サービスの「Myモビ」を利用して手続きができます。融資金も借入先にSMBCモビットが代行振込を行います(振込手数料無料)。わざわざ来店や返済の手間がありません。

銀行ローンやクレジットカードのショッピング利用には対応していないので注意しましょう。

SMBCモビットのおまとめローンは郵送なしで契約できる商品なので、家族に知られたくない方も借りやすい商品です。

プロミス「おまとめローン」は自動契約機を利用すると申込から契約まで郵送物なし

プロミスおまとめローンの注目ポイント

- 返済日を5日・15日・25日・末日から都合に合わせて選べる

(三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・PayPay銀行以外の金融機関から口座振替による返済を希望される場合は、毎月5日) - プロミスですでに契約中の方も切り替えOK!

| 金利(実質年利) | 6.3%~17.8% |

| WEB完結 | 不可(申込は電話・自動契約機、契約は自動契約機) |

| 借入限度額 | 300万円まで |

| 返済期間・回数 | 最長10年/1回~120回 |

| おまとめ対象 | 消費者金融・クレジットカードのキャッシング |

プロミスは、SMBCコンシューマーファイナンスが提供しているカードローンです。

プロミスのおまとめローンは上限金利が消費者金融の平均的な上限金利「18.0%」より若干低くなっており、消費者金融からの借金を低金利でまとめたい方に向いています。

プロミスですでに借り入れをしている方でも切り替え可能です。

WEB完結こそできませんが、自動契約機を利用すれば郵送物なしで申し込みから契約まで済ませられます。

申込条件からみてプロミスのおまとめローンの審査は特別厳しいわけではありませんが、審査落ちが心配な場合は「借入診断」を使って借入可能かを確認できます。

現在複数の借入があり月々の返済額や利息負担が膨らんでいるなら、プロミスのおまとめローンを検討してみましょう。

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

いつも「おまとめローン」は最短30分で審査回答・全国対応でWEB完結もOK

いつも「おまとめローン」の注目ポイント

- WEB完結対応

- 最短30分で審査回答

| 金利(実質年利) | 4.8%~18.0% |

| WEB完結 | 可 |

| 借入限度額 | 1万円~500万円 |

| 返済期間・回数 | 2ヶ月~5年(2回~60回) |

| おまとめ対象 | 消費者金融・銀行ローン |

いつもは高知県に店舗がある中小規模の消費者金融ですが、全国どこからでも「おまとめローン」を利用できます。

複数のキャッシングを返済中の方は、いつもの「おまとめローン」の申し込みをすることで、返済管理が楽になります。

アイフルやプロミスなどの大手消費者金融より返済期間が短いため、短期集中型で確実に返済したい方に向いているプランといえます。

おまとめ対象になるのは消費者金融などからの借入のほか、銀行ローンも対象可能です。

ダイレクトワン「お借り換えローン」はおまとめ対象が幅広い

ダイレクトワンの注目ポイント

- 返済期間が最長10年

- 銀行カードローンやクレジットカードのショッピングリボ払いもおまとめ可能

| 金利(実質年利) | 4.9%~18.0% |

| WEB完結 | 不可 |

| 借入限度額 | 1万円~300万円 |

| 返済期間・回数 | 最長10年(1回~120回以内) |

| おまとめ対象 | 貸金業者・銀行等のキャッシング(カードローン)およびクレジットカードのショッピング・リボ等 |

ダイレクトワンは、スルガ銀行を親会社にもつ消費者金融です。

消費者金融からの借入だけでなく、銀行カードローンやクレジットカードのショッピングリボ払いもおまとめ可能です。

注意点は、他のおまとめローンと異なりダイレクトワンのお借り換えローンには、「25歳以上」の年齢制限があることです。

利用条件からみてダイレクトワンの審査は甘いとはいえず、借入債務の全額をまとめる事が難しい場合は、一部だけの借り換えになる場合もあります。

また、契約手続きは郵送もしくは店頭の2パターンで、WEB完結はできません。

オリックス・クレジット ORIX MONEY おまとめローンは最短翌営業日に審査回答

ORIX MONEY おまとめローン

- 低金利で借り入れを1本化できる

- 100万円以上を融資したい方に最適

| 金利(実質年利) | 3.0%~17.8% |

| WEB完結 | 可 |

| 借入限度額 | 50万円以上800万円以内 |

| 返済期間・回数 | 1年~8年/12回~96回 |

| おまとめ対象 | 銀行、クレジットカードのショッピング等 |

オリックス・クレジット「ORIX MONEY おまとめローン」は、他の消費者金融系のおまとめローンより低金利で利用できるだけでなく、おまとめ対象が幅広い商品です。

最高限度額も800万円と高額のおまとめにも対応できます。ただし条件面がよいことから、審査が少し厳しいことが予想されます。審査に自信がある方は利用を検討されてもよいでしょう。

審査スピードは最短翌営業日。申込から契約までWEBで完結できます。他社返済は自分で返済する他、オリックス・クレジット側で直接融資金を既存借入先へ振込してもらうこともできます。

キャッシングMOFFは周囲にバレないように配慮してくれる気配りが魅力

キャッシングMOFFのおまとめローンの注目ポイント

- 家族に利用がバレない配慮がされている

- 親身になってローン一本化の相談に乗ってくれる

| 金利(実質年率) | 5.0%~15.0% |

| WEB完結 | 可能(インターネットバンキングの返済にも対応) |

| 借入限度額 | 50万円~500万円 |

| 返済期間・回数 | 最長10年・120回 |

| おまとめ対象 | 消費者金融やクレジットカードのキャッシング※銀行のカードローン、クレジットカードのショッピングは除く |

「キャッシングエニー」から社名変更した「株式会社MOFF(モフ)」は中小消費者金融でありながら、おまとめローンを提供しています。

同社では「秘密厳守のお約束」を掲げており、家族など周囲の方に利用が知られないように配慮することを約束してくれています。

おまとめローンに申し込む方はすでに他社での返済に苦労していることが多く、周囲にバレることを避けたいはずです。MOFFなら周囲バレを防いでくれるので、借金を安心してまとめる事ができます。

実質年率も「年5.0~15.0%」と低く、返済期間が最大10年と長いので、余裕を持って返済を続けられるでしょう。MOFFの申し込み方法は、WEB・電話・来店・郵送から選択可能なので、遠方の方も利用可能です。

アスマイルはおまとめローンでありながら最大30日の無利息期間が適用される

アスマイルのおまとめローンの注目ポイント

- 契約から30日の無利息期間がある

- 初回の返済日が契約から40~75日の範囲で設定される

- 金利が6.9~13.9%と低い

| 金利(実質年率) | 6.9%~13.9% |

| WEB完結 | - |

| 借入限度額 | 1~300万円 |

| 返済期間・回数 | 最長10年・最大120回 |

| おまとめ対象 | 貸金業者借入金または他社借入金の借換え |

アスマイルは「ブライダルローン」「出産ローン」「不妊治療サポートローン」などユニークなローンを数多く提供しており、「借換え・おまとめローン」も利用できます。

借換え・おまとめローンは、年収3分の1を超える借り入れを希望する人や、すでに他社のおまとめローンを利用している人でも申し込みできるローンです。

他社の借り入れやおまとめローンまで1つにまとめることで毎月の返済回数が少なくなり、計画的に完済を目指すことができます。

また、おまとめローンとしては珍しく、契約日から30日間の無利息期間が適用される点もメリットです。

返済を遅延した場合は適用されませんが、うまく活用することで初月の返済負担を引き下げて効率的に完済を目指せます。

初回の返済日が契約から40~75日の範囲で設定される点も特徴で、無利息期間と併せることで無理のない返済が可能になります。

金利設定も6.9~13.9%と一般的な消費者金融より低く、アスマイルにまとめることで返済負担を大幅に引き下げられるでしょう。

銀行でおすすめのおまとめローン13選

| 横浜銀行 | みずほ 銀行 | 楽天銀行 | りそな 銀行 | イオン銀行 | ソニー銀行 | auじぶん銀行 | 北海道銀行 | オリックス銀行 | 三菱UFJ銀行 | セブン銀行 | 足利銀行 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ||||||||||||

| 金利 (実質年利) | 年1.5%~14.6% (変動) | 年2.0%~14.0% (変動) | 年1.9%~14.5% (変動) | 年6.0%~14.0% (固定) | 年3.8%~13.8% (変動) | 年2.5%~13.8% (変動) | 年1.48%~17.5% (変動) | 年3.8%~14.0% (固定) | 年1.7%~14.8% (変動) | 年1.8%~14.6% (変動) | 年12.0%~15.0% (変動) | 年1.5%~14.8% (固定) |

| 借入限度額 | 10~1,000万円(10万円単位) | 最大800万円 | 最大800万円 | 最大500万円 | 最大800万円 | 最大800万円 | 最大800万円 | 最大300万円 | 最大800万円 | 最大500万円 | 最大300万円 | 最大800万円 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ○ | ○ | ○ | ○ | ○ | ○ |

| 特徴 | 他のローンやリボ払いもおまとめOK | 上限金利が他よりも低い | 多彩なキャンペーンが魅力 | 固定金利で返済計画が立てやすい | 自営業や専業主婦(夫)の方も申込可能 | 初回振込サービスで急ぎの融資にも対応 | au限定割で金利優遇あり | 資金使途確認資料不要のフリーローン | 30日間無利息サービス、がん保障特約などサービス面が充実 | アプリによる振込融資にも対応 | セブン銀行ATMのスマホATM取引に対応 | WEB完結で来店不要 |

| 公式サイト | 横浜銀行カードローン | みずほ銀行カードローン | 楽天銀行スーパーローン | – | – | – | – | – | – | – | – | – |

銀行カードローンの利用を検討する場合、一番気になるのが「消費者金融に比べて審査が厳しいのでは」という点でしょう。

消費者金融系のおまとめローンは金利が高く設定されている分だけ審査が甘い傾向にありますが、銀行カードローンは低金利なので審査が慎重に行われます。

しかし、すべての銀行カードローンの審査が厳しいわけではなく、他社からの借り換えに柔軟に対応している商品もあります。

審査に絶対に通る銀行カードローンはありませんが、比較的審査が通りやすいとされている銀行カードローンでおまとめに成功すれば、月々の返済が楽になります。

金利の低い銀行系カードローンの中から、人気があって借りやすい商品をご紹介します。

低金利の銀行カードローンを比較して、希望条件に合うものがあるかどうかチェックしてみてください。

横浜銀行カードローンは来店不要で24時間WEB申込も可能

横浜銀行カードローンの注目ポイント

- 来店不要、24時間WEB申し込みOK!

- 最高1,000万円まで借入可能

| 金利(実質年利) | 年1.5%~14.6%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~1,000万円(10万円単位) |

| 契約期間 | 1年(1年ごとの自動更新)※満70歳以降はあらたなお借り入れはできません。ご返済のみのお取り引となります。 |

| おまとめ対象 | 他社カードローンやクレジットカードのリボ払い等 |

横浜銀行にはおまとめローン専用の商品はありませんが、カードローンを使って他のローンやクレジットカードのリボ払いなどを1つにまとめられます。

適用金利は借入限度額が高額になるほど低く設定されます。たとえば借入限度額200万円で利用する場合、金利を年11.8%に抑えられます。

低金利が魅力的な横浜銀行カードローンは、学生の方は利用不可ですが、配偶者に安定した収入がある専業主婦の方、パートやアルバイトの方や年金収入の方も利用可能です。

ただし、利用できる方は神奈川県・東京都・群馬県のうち前橋市、高崎市、桐生市に居住またはお勤めの方に限られます。

<はまぎん>マイダイレクト(インターネットバンキング)や、スマホアプリ「はまぎん365」にカードローン口座を追加しておけば、24時間365日いつでも返済可能です。

さらにコンビニや駅にあるATMにも対応している利便性の高さも注目ポイントです。

みずほ銀行カードローンは上限金利が低めの設定

みずほ銀行カードローンの注目ポイント

- 上限金利が他よりも低い!

| 金利(実質年利) | 年2.0%~14.0%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間 | 1年(1年ごとの自動更新) |

みずほ銀行におまとめローンはありませんが、使い道自由なカードローンがあるので低金利でおまとめしたい方におすすめです。

特に上限金利が14.0%と他のおまとめローンと比べると低い金利が魅力です。

ローンをまとめるだけでなく、他のカードローンからみずほ銀行カードローンへの借り換え有効でしょう。

みずほ銀行カードローンをネット申し込みした場合は審査結果によって利用限度額が決まりますが、店舗で申し込む場合は10万円、20万円、30万円、50万円、100万円~800万円(100万円単位)のうちから限度額が選ぶことができます。(審査の結果、申込限度額と異なる限度額となる場合があります)

みずほ銀行の住宅ローンを利用している場合、年0.5%の金利優遇を受けることができます。

普段からみずほ銀行を利用している方にもおすすめです。

楽天銀行スーパーローンは楽天会員のランクに応じて審査優遇あり

楽天銀行スーパーローンの注目ポイント

- 楽天会員ランクに応じて審査優遇

| 金利(実質年利) | 年1.9%~14.5%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間 | 1年(1年ごとの自動更新) |

ネット銀行の中でも人気が高くおすすめなのが、限度額800万円のカードローン「楽天銀行スーパーローン」を扱っている楽天銀行株式会社です。

資金使途自由のため、金利の見直しにも利用できます。

スマホを使って申込書不要で手続き可能なので、面倒な作業が苦手な方におすすめです。

また楽天会員ランクに応じて審査優遇を受けることもでき、普段から楽天を利用している方にはおすすめです。(※必ずしもすべての楽天会員さまが審査の優遇をうけられるとは限りません)

りそな銀行「りそなプレミアムフリーローン」は固定金利で長期的な返済計画が立てやすい

りそなプレミアムフリーローンの注目ポイント

- 安心の固定金利で返済計画が立てやすい!

| 金利(実質年利) | 年6.0%~14.0%(固定金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 1年以上10年以内 |

りそな銀行が取り扱う「りそなプレミアムフリーローン」の商品ページには、「使いみち自由 例えばローンのおまとめ・お借換え」という記載とともにおまとめ事例が大きく掲載されています。

おまとめローンとしての利用を積極的に受け入れている事が見て取れますね。

同じりそな銀行の商品である「りそなプレミアムカードローン」は変動金利なので、返済の利息が確定していません。

変動金利の銀行カードローンが多い中で、りそなプレミアムフリーローンは固定金利です。

審査の結果に応じて、年6.0%・9.0%・12.0%・14.0%のいずれかの金利が適用されます。

おまとめローンとして長期的な利用を検討するなら、固定金利の「りそなプレミアムフリーローン」がおすすめです。

りそな銀行プレミアムフリーローンとカードローンはいずれも、審査結果によっては申込したコースとは異なる限度額となる場合があります。事前に借入診断を行うことで、借入可能額の目安を知る事ができます。

りそな銀行で住宅ローンを利用されている場合、最大年0.5%の金利優遇を受けることができます。りそな銀行をメイン銀行として利用されている方にもおすすめです。

イオン銀行カードローンは専業主婦(主夫)も申込可能

イオン銀行カードローンの注目ポイント

- 自営業や専業主婦(夫)の方も申込可能!

| 金利(実質年利) | 年3.8%~13.8%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間 | 1年(1年ごとの自動更新) |

イオン銀行カードローンは、利用の幅に合わせて最大800万円まで借入できる商品です。

上限金利が13.8%と低いので、イオン銀行カードローンはおまとめローンとして利用するのに向いています。

借入限度額上限が50万円になりますが、配偶者に安定かつ継続した収入があれば、専業主婦(夫)でも申込可能です。

イオン銀行カードローンは、イオン銀行口座引き落とし・ATM返済・他金融機関口座引落しの3タイプから返済方法を選ぶことができます。

口座開設不要で手持ちの口座を使って返済できるので、どんな方にも使いやすい商品といえます。

ソニー銀行カードローンは他のネット銀行より上限金利が低め

ソニー銀行カードローンの注目ポイント

- 上限金利が他よりも低い

| 金利(実質年利) | 年2.5%~13.8%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間 | 1年(1年ごとの自動更新) |

ソニー銀行カードローンは、ソニー銀行の口座がなくても申し込める、使い道が自由な商品です。

若干ではありますが他のネット銀行より上限金利が低いので、おまとめローンとしての利用に向いています。

月々の返済日を2、7、12、17、22、27の6つの日のいずれかから指定できるため、給料日の直後などいちばんお金にゆとりがある日に合わせられるのが安心ポイントです。

初回振込サービスの利用によりカード受け取り前の借入も可能です。振込完了後、すぐに借入資金でおまとめすることで、少しでも利息負担を減らすこともできるでしょう。

パートやアルバイト、自営業の方でも安定した収入があれば申込可能です。

auじぶん銀行「じぶんローン」はauユーザーにお得

じぶんローンの注目ポイント

- auユーザーは金利の優遇を受けられる!

| 金利 (実質年利) | 通常:年1.48%~17.5%(変動金利) au限定割 誰でもコース:年1.38%~17.4% au限定割 借り換えコース:年0.98%~12.5% |

| WEB完結 | 可 |

| 借入限度額 | 通常、au限定割 誰でもコース:10万円以上800万円以内 au限定割 借り換えコース:100万円以上800万円以内 |

| 契約期間 | 1年(1年ごとの自動更新) |

リボ払いの金利が高くて悩んでいる方におすすめなのが、auじぶん銀行の「じぶんローン」。

「じぶんローン」はおまとめローンではありませんが、資金使途が自由で金利の高いカードローンからの借り換えを検討している方にも向いています。

口座開設や来店などの面倒な手続が不要で、すべての手続きをスマホで済ませる事ができます。

auじぶん銀行カードローンの借入利率は、審査完了後に個別に案内されます。

さらにau限定割なら、カードローンの新規契約と利用で、最大11,000Pontaポイントがプレゼントされます。金利手数料の負担を少しでも減らしたい方、特にauユーザーにはおすすめです。

北海道銀行「道銀ベストフリーローン(WEB完結型)」は3項目の入力で3秒診断が可能

ベストフリーローンの注目ポイント

- パート、アルバイト、主婦の方も申し込み可能!

| 金利(実質年利) | 年3.8%~14.0%(固定金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~300万円 |

| 契約期間 | 7年以内(6カ月単位) |

北海道銀行の「道銀ベストフリーローン」はおまとめ・借り換えOKの商品です。資金使途確認資料の提出も不要です。

北海道銀行にはフリーローンの他にカードローンの取り扱いがありますが、上限金利を比較するとフリーローンの方が低金利です。

WEB完結型と店頭受付型がありますが、金利面からもWEB完結型がおすすめ。(店頭受付型は実質年利14.95%(固定金利)

年齢・前年度収入・現在の借入状況の3項目を入力するだけで、借入できるかどうかの目安をたったの5秒で診断できます。

50万円以下の借入は運転免許証などの本人確認のみで手続き可能ですが、50万円を超える場合は所得を確認できる書類が必要です。

オリックス銀行カードローンはガン保障特約が金利上乗せなしで付与できる

オリックス銀行カードローンの注目ポイント

- カードローンの限度額が最大800万円

- 24時間申し込みOK&WEB完結!

- ガン保障特約付きプラン「Bright」が金利上乗せなしで付与できる

| 金利(実質年利) | 年1.7%~14.8%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間 | 1年(1年ごとの自動更新) |

オリックス銀行カードローンは、おまとめローンとしても利用可能でWEB完結にも対応しています。

カードローンのサービスとして「ガン保証特約付きプラン「Bright」を選択可能。

「死亡・高度障害」または「ガンと診断確定された」際には、保険金が借入残高に充当されます。

オリックス銀行カードローンの金利は限度額や審査結果に応じて異なりますが、仮に上限金利が適用されたとしても消費者金融より低金利なので、借り換えの目的を達成できます。

おまとめ専用ローンではなくカードローンなので、借入限度額に余裕があれば追加借入もいつでも利用でき、将来的には利用額の増額も可能です。

銀行カードローンとしては珍しく「契約日の翌日から30日間無利息サービス」も付与しています。無利息期間を有効活用して返済を進めていきましょう。

申し込み条件の一つに「毎月安定した収入のある方」があり、専業主婦(主夫)の方は利用できないので注意が必要です。

三菱UFJ銀行カードローン「バンクイック」は提携ATM手数料が無料

三菱UFJ銀行カードローン「バンクイック」の注目ポイント

- 三菱UFJ銀行の口座なしで申し込める

- 提携コンビニATMの手数料が無料

| 金利(実質年率) | 年1.8~14.6%(変動金利) |

| WEB完結 | 可(アプリによる振込融資も対応) |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 1年(原則として審査のうえ自動更新) |

三菱UFJ銀行のカードローン「バンクイック」は24時間平日・土日祝日問わず申し込みできるカードローンです。

バンクイックはおまとめローン専用の商品ではありませんが、金利が1.8~14.6%と低いので、実質的におまとめローンとして利用することもできます。

バンクイックは銀行系のカードローンですから審査が甘いとはいえませんが、専用アプリで返済を管理できる利便性の高い商品ですので、数あるカードローンの中でもおすすめです。

借入・返済時のATM利用手数料が「無料」なのもメリットです。返済をATMメインで行っていきたい人でも、余計な手数料を節約することができます。

セブン銀行 ローンサービス(カードローン)はアプリで入出金可能

セブン銀行 ローンサービス(カードローン)の注目ポイント

- 全国のセブン-イレブンでいつでも借り入れ可能

- カードが届く前から利用できる

| 金利(実質年率) | 年12.0%~15.0%(変動金利) |

| WEB完結 | 可 |

| 借入限度額 | 最大300万円 |

| 契約期間 | 1年(契約成立日から1年後の応当月末日まで) ※ローンサービス規定にもとづき自動更新 |

セブン銀行 ローンサービス(カードローン)は、全国のセブン-イレブンでいつでも借り入れができるカードローンです。

セブン銀行ATM以外に「ダイレクトバンキング」にも対応しており、自分に合った借り入れ方法を選択できます。

Myセブン銀行と呼ばれるアプリを利用すればスマホのみでATMから入出金できるのもメリットで、カードが届くのを待たずに借り入れすることができます。

おまとめ目的で利用する場合、日数をかけることなく少しでも利息負担を減らせます。消費者金融と違って即日融資はできませんが、最短2日で借り入れが可能なのは十分にスピーディだといえるでしょう。

足利銀行カードローン「モシカ」はスマホからWEB完結が可能

足利銀行カードローン「モシカ」の注目ポイント

- スマホからWEB完結で来店不要

| 金利(実質年率) | 年1.5~14.8%(固定金利) |

| WEB完結 | 可 |

| 借入限度額 | 10万円~800万円 |

| 契約期間(返済期間) | 1年(原則自動更新) |

あしぎんカードローン「Mo・Shi・Ca(モシカ)」は、足利銀行の営業エリア内に居住している方が利用できるカードローンです。

足利銀行におまとめローンの取り扱いはありませんが、限度額最大800万円のカードローン「モシカ」を使って借入をまとめる事が可能です。

PCやスマホからの申込でWEB完結に対応しています。来店不要で申込から契約まで完結することができます。

公式ホームページには「年収そのものよりも「年収と比べて、無理のない返済プランかどうか」が重要です。」との記載があることから、ある程度柔軟な審査か期待できます。

年収が低くても、年収と比較して無理のない金額だと判断されたら審査に通ることができます。

年金受給者の方は足利銀行カードローンを利用できますが、専業主婦・学生の方は申込できません。

地方銀行のおすすめおまとめ専用ローン10選

銀行ローンでおまとめを行いたい場合、方法は次の2通りあります。

- 銀行カードローン・フリーローンを活用

- おまとめ専用のローンを活用

おまとめ専用のローンはもともとおまとめを目的とした利用者を対象としています。銀行カードローンに比べて商品自体の利便性は低いですが、審査面では柔軟な対応も期待できます。

ただ三大メガバンクにはおまとめローンが準備されていません。一方、地方銀行には多くの地域でおまとめローンが商品化されています。

地方銀行とはいっても地域密着の営業戦略をたてており、サービス面では決してメガバンクに劣るものではありません。場合によっては普段から利用している地方銀行が利用しやすい場合も多いでしょう。

ここでは地方銀行のおまとめローンの中から、特に人気のある商品を紹介します。

| 地域 | 銀行名 | 金利(実質年利) | 借入限度額 | WEB完結 | 全国対応 |

|---|---|---|---|---|---|

| 北海道・東北 | みちのく銀行 あわせ~る | 4.5%~14.5% (固定金利) | 10万円~500万円 | ||

| 東邦銀行 お借換えローン | 6.5%・9.8% (固定金利) | 10万円~500万円 | |||

| 関東 | 東京スター銀行 おまとめローン (スターワン借り換えローン) | 9.8%・12.5%・14.6% (固定金利) | 30万円~1,000万円 | ||

| 栃木銀行 とちぎんおまとめローンスッキリ | 6.8%~14.6% (固定金利) | 10万円~500万円 | |||

| 筑波銀行 <つくば>おまとめフリーローン | 6.8%~14.6% (固定金利) | 10万円~500万円 | |||

| 中部・東海・北陸 | 静岡中央銀行 しずちゅう おまとめローン | 4.0%~14.5% (固定金利) | 10万円~500万円 | ||

| 長野銀行 おまとめローン | 3.3%~14.5% (固定金利) | 10万円~500万円 | |||

| 関西 | 三十三銀行 おまとめローン | 9.8%・12.8%・14.8% (固定金利) | 10万円~500万円 | ||

| 紀陽銀行 おまとめローン+ | 6.5%~14.0% (固定金利) | 10万円~500万円 | |||

| 中国・四国 | 愛媛銀行 ひめぎんおまとめローン | 5.8%~14.5% (固定金利) | 10万円~500万円 | ||

| 百十四銀行 114おまとめローン | 4.8%~14.5% (固定金利) | 1万円~500万円 | |||

| 九州 | 西日本シティ銀行 NCBおまとめローン(無担保型) | 4.5%~15.0% (固定金利) | 10万円~500万円 | ||

| 福岡銀行 おまとめ・フリーローン (ナイスカバー) | 5.9%~14.0% (固定金利) | 10万円~500万円 | |||

| 宮崎銀行 みやぎんおまとめ1(ワン) | 4.0%~14.5% (固定金利) | 10万円~500万円 |

東京スター銀行「おまとめローン(スターワン乗り換えローン)」は最高1,000万円までおまとめ可能

.jpg)

東京スター銀行のおまとめローンの注目ポイント

- 借入額が最大1,000万円!

| 金利(実質年利) | 年率9.8%・12.5%・14.6%(固定金利・保証料込) ※当行所定の審査により決定いたします。 |

| WEB完結 | 可 |

| 借入限度額 | 30万円以上1,000万円以下(1万円単位) ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。 |

| 契約期間 | 10年 |

東京スター銀行 おまとめローン(スターワン乗り換えローン)は来店不要でWEB完結が可能なおまとめ専用の商品です。

最高おまとめ借入額は1,000万円。返済専用のローンなので、大きく膨らんでしまった借入を着実に減らしていくことが可能です。

ショッピングリボを利用してリボ払いを続けた結果、残高が減らずに資金繰りが難しくなった方も、東京スター銀行のおまとめローンを利用できます。

東京スター銀行のおまとめローンは借入金額が大きい分、審査基準が多少厳しめになっており、貸付条件が年収200万円以上の給与所得者(正社員・契約社員・派遣社員の方)に限定されています。自営業・パート・アルバイトの方などは利用できません。

審査の際に会社に在籍確認の電話がかかってくることがありますが、東京スター銀行の社名ではなく個人名で電話があるので、おまとめローンの利用が周りに知られることはありません。

栃木銀行「とちぎんおまとめローンスッキリ」は自由資金との併用が可能

とちぎんおまとめローンスッキリの注目ポイント

- 審査結果が最短当日!

- 自由資金との併用が可能

| 金利(実質年利) | 6.8%~14.6%(固定金利) |

| WEB完結 | 不可(正式申込時来店が必要) |

| 借入金額 | 10万円~500万円 |

| 契約期間 | 6ヶ月~10年(1カ月単位) |

「とちぎんおまとめローンスッキリ」は、自宅か勤務先のいずれかが栃木銀行の営業圏内の方が利用できるフリーローンです。

他社からの借り換えや複数の借り入れの一本化だけでなく自由資金との併用も可能です。

栃木銀行おまとめローンは審査結果が、最短当日~2日程度で分かるのが大きなメリットです。

仮審査(事前審査)まではWEBで手続きできる利便性もあるので、普段からとちぎんを利用している方は検討してみても良さそうです。

西日本シティ銀行「NCBおまとめローン(無担保型)」は長期で無理なく返済できる

NCBおまとめローン(無担保型)の注目ポイント

- 返済期間が最長15年!

| 金利(実質年利) | 4.5%~15.0%(固定金利) |

| WEB完結 | 不可 |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 6ヶ月~15年(1カ月単位) |

西日本シティ銀行の「NCBおまとめローン(無担保型)」は、安定した収入があればパート・アルバイト・新入社員の方でも申込可能。専業主婦(主夫)の方でも配偶者に安定した収入があれば申込できます。(パート・アルバイト・専業主婦(主夫)の方は50万円までの申込となります。)

用途は「現在ご利用中のローン等のご返済資金」に限られています。フリーローン・カードローン・教育ローンなどの複数の借入を、西日本シティ銀行のおまとめローンで一つにすることで、返済の手間を減らすことができます。

安心の固定金利で、返済期間が最長15年と長いので無理なくおまとめできます。

6ヶ月毎の増額返済が可能で、さらに手数料無料で繰り上げ返済もできるので、効率的に返済を続けることができます。

愛媛銀行「ひめぎんおまとめローン」は育児・介護休業時でも相談可能

愛媛銀行「ひめぎんおまとめローン」の注目ポイント

- 育児休業などがあっても相談に乗ってくれる

ひめぎんおまとめローンは、愛媛銀行が提供しているおまとめローンです。

| 金利(実質年率) | 5.8%~14.5%(固定金利) |

| WEB完結 | 不可 ※契約には来店が必要 |

| 借入限度額 | 10万円~500万円 |

| 契約期間(返済期間) | 6か月以上10年以内(6か月単位) |

ひめぎんおまとめローンは、愛媛銀行が提供しているおまとめローンです。

審査では安定収入を求められるのは他社と変わりません。ただホームページのトップには以下のように述べられています。

当行では、育児・介護休業等の取得のみをもって一律に各種ローンのお申込みを謝絶することはございません。

引用元:ひめぎんおまとめローン|愛媛銀行

また、休業等の取得によりご返済計画などにお困りの場合には、お気軽にご相談ください。

休業等の取得の場合は収入がなくなることで返済計画がたてられず、借り入れに苦慮する方も少なくありません。

そんな時は、親身に相談に乗ってくれるひめぎんおまとめローンが選択肢になるでしょう。

ただし、申し込み条件は「当行営業管轄内に居住または勤務する方」をクリアしなければいけません。また正式申込・契約には来店が必要です。

みちのく銀行「あわせ~る」は最長10年の返済が可能

みちのく銀行「あわせ~る」の注目ポイント

- 返済期間が最長10年と長めに設定されている

| 金利(実質年率) | 4.5%~14.5%(固定金利) |

| WEB完結 | 不可※営業店に来店のうえで規約同意が必要 |

| 借入限度額 | 10万円~500万円 |

| 契約期間(返済期間) | 6ヵ月以上10年以内(1ヶ月単位) |

「あわせ~る」は、みちのく銀行が提供するおまとめローンです。

融資期間が最長10年と長めに設定されているのが特徴で、長期でコツコツ返済していきたい方に向いており、借入返済資金のほか、自由資金も利用できます。

安定継続した収入があればパート・アルバイトの方でも申し込みできるので「正社員でないと審査に通らないのかな……?」という心配も無用です。

宮崎銀行「みやぎんおまとめ1(ワン)」は最長15年の返済が可能

」.jpg)

宮崎銀行「みやぎんおまとめ1(ワン)」の注目ポイント

- 最長15年の長期返済が可能

| 金利(実質年率) | 4.0%~14.5%(固定金利) |

| WEB完結 | 不可※契約には来店が必要 |

| 借入限度額 | 最高500万円 |

| 契約期間 | 6ヵ月以上15年以内(1ヶ月単位) |

みやぎんおまとめ1(ワン)は、宮崎銀行が提供しているおまとめローンです。

申し込みから融資まで通常1週間程度はかかるものの、「仮審査申し込み」「審査結果の通知」「来店&契約」という3ステップの簡単手続きで借り入れできます。

返済期間に関しては最長15年の範囲を選択できます。

利用者の返済プランに合った返済額の設定が可能なほか、ボーナスによる6ヶ月毎の増額返済も可能です。

三十三銀行「おまとめローン」は団体信用生命保険付きでいざという場合も安心

三十三銀行「おまとめローン」の注目ポイント

- 安心の団体信用生命保険付き

| 金利(実質年率) | 9.8%・12.8%・14.8%(固定金利) |

| WEB完結 | 不可(正式申込・契約には来店が必要) |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 6ヵ月以上10年以内 |

三十三銀行(さんじゅうさん銀行)の「おまとめローン」は、最高500万円までのおまとめに利用できます。希望する場合は「おまとめローン」の借入額の20%以内でカードローンを申込できます。

おまとめローンとしては珍しく「団体信用生命保険」に加入可能な商品です。いざという場合の備えがあるのは安心です。がん診断特約も付与できます。

ただし、条件面は「勤続年数2年以上で前年度年収が300万円以上の給与所得者の方」など少し厳しめです。

紀陽銀行「おまとめローン+(プラス)」は完済時年齢満80歳以下で高齢でも利用可能

」.jpg)

紀陽銀行「おまとめローン+(プラス)」の注目ポイント

- 完済時年齢が満80歳以下

| 金利(実質年率) | 6.5%・8.5%・11.0%・12.5%・14.0%(固定金利) |

| WEB完結 | ○ |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 6ヵ月以上10年以内 |

紀陽銀行「おまとめローン+(プラス)」は完済時年齢が満80歳以下に設定されています。他社と比較して高齢の方でも利用可能です。

銀行からの連絡先は「携帯電話」「ご自宅」「お勤め先」から指定できます。自分の状況に応じて指定でき、プライバシーにも安心です。

紀陽銀行口座を保有していなくても申込可能ですが、契約までに口座開設が必要です。またWEB完結を利用するには紀陽銀行普通預金のキャッシュカードを保有しておく必要があります。

百十四銀行「114おまとめローン」は勤続年数1年未満でも申込可能

百十四銀行「114おまとめローン」の注目ポイント

- 勤続年数1年未満でも申込可能

| 金利(実質年率) | 4.8%~14.5%(固定金利) |

| WEB完結 | ○ |

| 借入限度額 | 1万円~500万円 |

| 契約期間 | 6ヵ月以上15年以内 |

百十四銀銀行(ひゃくじゅうし銀行)のおまとめローン「114おまとめローン」は最大500万円を最長15年間利用可能です。長期にわたりゆとりのある返済計画を立てることができます。

契約社員・派遣社員・パート・アルバイトの他、会社勤続年数が1年未満でも申込可能となっています。

銀行のおまとめローンでは正社員や契約社員、派遣社員でないと申し込めない商品もありますが、114おまとめローンならその心配は無用です。

また、契約の流れがオンラインで完結するというメリットもあります。

申し込みはWebから24時間いつでも始められるうえ、契約も融資もWEBで完結します。

おまとめ前の他社への支払いも114おまとめローンに任せることができるので、面倒さを感じずに手続きを完了させられるでしょう。

69歳まで申込でき(完済時年齢は75歳以下)、利用対象者の幅広さが特徴となっています。

地方銀行のおまとめローンですが、申込条件に対象地域の記載がありませんので、全国対応可能です。

全国に支店が展開しているわけではなく契約までに百十四銀行の口座が必要ですので、あまり遠方の方の利用は現実的ではないかもしれません。

それでも一時的に高松市を離れているが、将来的に戻ってくる人生計画の方なども検討の余地はあるでしょう。

鹿児島銀行の「かぎんローンF」はがん保障特約付団体信用生命保険に加入できる

鹿児島銀行の「かぎんローンF」の注目ポイント

- 最大1,000万円までの高額融資に対応

- がんと診断されたらローン残高が0円になる等の保障がある「がん保障特約付団体信用生命保険を、保険料負担なしで付与できる

- 年金受給者の70代でも融資を受けられる可能性がある

| 金利(実質年率) | 4.5%~15.0% |

|---|---|

| WEB完結 | - |

| 借入限度額 | 最大1,000万円 |

| 返済期間・回数 | 最長6ヶ月~10年・最大120回 |

| おまとめ対象 | 事業性資金を除く健全な生活設計資金であればおまとめ可 |

鹿児島銀行で提供されている「かぎんF」はフリーローンの1種で、最大1,000万円までの高額な融資に対応しています。

最大の特徴は、がんと診断されたらローン残高が0円になるがん保障を含む団体信用生命保険を選べる点です。

【団体信用生命保険の内容】

| (1)団体信用生命保険 | 死亡または所定の高度障害状態に該当した場合に、ローン残高が保障される |

|---|---|

| (2)リビングニーズ特約 | 余命6か月と診断された場合に、ローン残高が保障される |

| (3)ガン保障特約 | 生まれて初めてガン(悪性新生物)に罹患して、医師から診断確定された場合に保障される |

| (4)就業不能信用費用保険(入院時のみ保障契約) | 病気やケガでの入院によって就業不能状態となり、その状態を継続して、ローンの返済日が到来した場合に、毎月の返済額の1ヶ月分が保障される |

団信を付与できる条件は「借り入れ金額100万円以上、かつ借り入れ時の年齢が満20歳以上満52歳未満の方。」です。決して難しい条件ではなく、団信を付与できれば自分に万が一のことがあった際も家族にローンを相続させる心配がありません。

団信の保険料は鹿児島銀行が負担してくれるので、金利や手数料が上乗せされることもなく安心です。

また、借り入れ時の申し込み年齢が満20歳から満76歳までと幅広いことも特徴です。

カードローンやフリーローンのなかには60代までしか申し込みできないケースが多いですが、かぎんローンFなら老後も年金を受け取っていれば借り入れできる可能性があります。

ご利用いただける方

引用元:鹿児島銀行|かぎんローンF

●お借り入れ時の年齢が満20歳以上、ご完済時の年齢が満76歳未満の方

●安定した定期収入がある方(学生の方はご利用いただけません)※パート、アルバイト、専業主婦(夫)、年金生活者もご利用いただけます。※専業主婦(夫)は、配偶者に安定した定期収入がある方。

●保証会社の保証が得られる方

中国銀行の「おまとめフリーローン」はリボ払いやキャッシングなどの利用分までまとめられる

中国銀行の「おまとめフリーローン」の注目ポイント

- 上限14.5%の低金利で他社の借り入れをまとめられる

- まとめられる借り入れはローンだけでなく、クレジットカードのキャッシングやショッピングリボも対象

- 派遣社員やアルバイトでもおまとめローンに申し込める

| 金利(実質年率) | 3.2~14.5% |

|---|---|

| WEB完結 | - |

| 借入限度額 | 10万円~500万円 |

| 返済期間・回数 | 最長15年・最大180回 |

| おまとめ対象 | 事業性資金でなければ、原則として自由 |

中国銀行の「おまとめフリーローン」は、年3.2~14.5%の低金利で他社からの借り入れをまとめられるフリーローンです。

まとめられる借り入れの種類は他の銀行や消費者金融から借りているローンだけではありません。

急な出費で利用したクレジットカードのキャッシングや、ショッピングで利用したリボ払いもまとめることができます。

300万円以下のおまとめなら所得証明書は不要で、面倒な書類提出は必要ありません。

パソコンやスマートフォンからいつでも申し込め、自宅にいながら手続きを進められます。

また、満20歳から69歳までで安定した収入さえあれば、正社員や公務員でなくても申し込める点もメリットです。

収入や職歴に関係なく、派遣社員やアルバイトの方でも審査を通過することは十分に可能です。

契約には中国銀行本支店への来店が必要ですが、中国銀行の口座がない人でも店舗で口座を作れば申し込みに支障はありません。

融資までは通常で約1週間前後かかるので、おまとめしたい借り入れがある方は余裕をもって申し込むと良いでしょう。

第四北越銀行のおまとめローンは新潟県内の個人向けシェアナンバー1

第四北越銀行のおまとめローンの注目ポイント

- 新潟県内の個人向けローンとしてナンバー1のシェアがある

- 契約の押印のための来店が不要

- 必要書類は来店以外にFAXや郵送、条件を満たせば公式サイトのアップロードシステムを利用できる

| 金利(実質年率) | 6.8~14.5% |

|---|---|

| WEB完結 | 〇契約手続きの来店不要 |

| 借入限度額 | 最大500万円 |

| 返済期間・回数 | 最長10年・最大120回 |

| おまとめ対象 | クレジットカードのキャッシング、消費者金融カードローン、銀行カードローンなど |

第四北越銀行のおまとめローンは、新潟県内で個人向けローンシェアのナンバー1を誇るローンです。

金利は年6.8~14.5%と銀行らしく低金利であり、最大500万円まで融資を受けることができます。

手続きのための来店が不要な点もメリットで、来店して契約書に印鑑を押さずに契約を完了させられます。

必要書類の提出も同様で、来店以外に「郵送」「FAX」という手段で提出できます。

第四北越銀行からの依頼次第では、公式サイトの「必要書類のアップロード」のボタンで提出も可能です。

第四北越銀行では300万円以下の借り入れなら収入証明書が不要なので、多くの人は事前の書類の準備をせずに手続きを進められるでしょう。

おまとめできるのは消費者金融からの借り入れだけでなく、銀行カードローンやクレジットカードのキャッシングなど多岐にわたります。

静岡銀行カードローン「セレカ」は、最大45日分の利息キャッシュバックを利用できる

静岡銀行カードローン「セレカ」の注目ポイント

- 初回の契約限定で、最大45日分の利息がキャッシュバックされる

- セブン銀行ATMで月3回まで手数料無料で借り入れ・返済が可能

- 年収の高さに関係なく、審査を通過できる可能性がある

| 金利(実質年率) | 1.5~14.5% |

|---|---|

| WEB完結 | 〇 |

| 借入限度額 | 10万円以上1,000万円以内 |

| 返済期間・回数 | 2年ごと自動更新※ただし、満70歳を超えられた場合は更新できなくなる |

| おまとめ対象 | 事業性資金を除き、原則として自由 |

静岡銀行のカードローンはWEB完結が可能で、地方銀行でありながら全国からの申し込みに対応しています。

「セレカ」への申し込みと共にインターネット支店への口座開設手続きが行われるため、申し込み時に静岡銀行の口座を持っている必要もありません。

セレカの最大のメリットは、最大45日分の利息がキャッシュバックされる点です。

新規の方に限定ですが、契約日から最大45日分までの利息がインターネット支店普通預金口座に入金されます。

銀行ローンのなかには申し込み条件に年収の指定がされているケースもありますが、静岡銀行カードローンのセレカでは以下のような表記があります。

年収が低いので、審査に通るか不安です。

引用元:静岡銀行|カードローン「セレカ」

年収や職業に関係なく、お申込みいただけます。実際にお借入れ可能かどうかにおいては、年収そのものよりも「年収に対して、無理のない返済プランかどうか」が重要です。はじめての方でも、安心してお申込みいただけます。

また、セレカではATM手数料が無料でお得に利用できるケースが多いというメリットもあります。

静岡銀行ATMならいつでも手数料無料で利用できるのはもちろん、セブン銀行ATMでも月3回まで手数料が発生しません。セブン銀行ATMはセブン-イレブンさえ見つかればどこでも取引できるため、お金が足りないときにいつでも追加で借り入れできます。

福岡銀行「おまとめ・フリーローン(ナイスカバー)」は資金使途自由でおまとめ以外でも活用できる

福岡銀行「おまとめ・フリーローン(ナイスカバー)」の注目ポイント

- 資金使途は自由(事業資金は除く)

- 年金受給者でも、申込可能

| 金利(実質年率) | WEB申込:5.9%・9.9%・12.9%(固定金利) WEB申込以外:7.0%・11.0%・14.0%(固定金利) |

| WEB完結 | ○ |

| 借入限度額 | 10万円~500万円 |

| 契約期間 | 6ヵ月以上15年以内 |

福岡銀行のおまとめローン「おまとめ・フリーローン(ナイスカバー)」は名称に「おまとめ」とついていますが、資金使途は自由(事業資金は除く)です。おまとめ以外にも様々な用途で活用できます。

年金受給者でも利用でき、最長15年のゆとりある返済計画の立案が可能です。

WEB申込で完結可能。WEB申込・完結であれば、郵送・店頭等の申込に比べて適用金利が低くなりますのでおすすめです。

申込条件に対象地域の記載がなく、全国対応可能です。ただし全国に支店が展開しているわけではなく、福岡銀行の普通預金キャッシュカードを保有していない場合、WEB完結申込は利用できません。

きらぼし銀行のおまとめローンはおまとめ資金に加えて、新しい資金の借り入れにも利用できる

きらぼし銀行のおまとめローンの注目ポイント

- おまとめの資金の借り入れに加えて、追加で融資を受けることもできる

- 申し込みから契約までをWEB完結で手続きすることができる

- パート社員やアルバイトでも申し込める

| 金利(実質年率) | 年3.4%~14.8% |

|---|---|

| WEB完結 | 〇申し込み~契約まで来店不要 |

| 借入限度額 | 最大500万円 |

| 返済期間・回数 | 6ヶ月~最長10年・最大120回 |

| おまとめ対象 | 本人の無担保個人向けローンの借り換え資金 |

きらぼし銀行のおまとめローンは、他社からの複数の借り入れを1つにまとめて返済負担を減らすだけでなく、新たな資金の借り入れも可能なローンです。

消費者金融の多くのおまとめローンは、利用したあとに追加の借り入れはできません。

きらぼし銀行のおまとめローンであれば、「おまとめに成功したのにまだ金欠の状態……」という人でも追加の借り入れで難局を乗り切ることができるでしょう。

Web完結に対応している点もメリットです。

申し込みから契約までWEB完結で手続きを進められるので、店舗に来店する必要はありません。WEB契約なら印鑑も不要で、印紙代の心配もしなくて済みます。

また、銀行のおまとめローンでは雇用形態が指定されている場合もありますが、きらぼし銀行ではパート社員やアルバイトでも申し込むことができます。

クレジット会社のおまとめローンおすすめ3選

クレジット会社の中にも、おまとめローンの取り扱いがある会社がいくつかあります。

クレジット会社のおまとめローンは、消費者金融や銀行のおまとめローンと比較して利用条件が細かく設定されており、審査が慎重に行われます。

また、貸付金額は借り換え対象となるローン残高(元金のみ)に限られる場合もあります。この場合、前回返済日からおまとめローン利用日までの利息精算分を別途用意する必要があります。

商品ごとに特徴が異なるため、利用条件や貸付利率をよく確認してから申込を行うようにしましょう。

ライフカードおまとめ専用「サポートローン」はショッピング利用分もおまとめ可能

ライフカード「サポートローン」のおすすめポイント

- 最短7日でおまとめ可能

- キャッシング利用分だけでなくショッピング利用分もおまとめ可能

ライフカードのおまとめ専用ローンは、満26歳以上で安定した収入のある方を対象に融資を行っています。

ライフカードサポートローンは金融機関や貸金業者からの借入だけでなく、クレジットカードのショッピング(リボルビング)についてもおまとめ対象となっているのが大きな特徴です。

| 金利(実質年率) | 12.0%~16.5% |

| 借入限度額 | 50~500万円 |

| 返済期間・回数 | 最大120回 |

| おまとめ対象 | キャッシング・ショッピング |

ライフカードサポートローンでのおまとめは、利用中の元本残高のみが対象となっており、各社の利息分(※)は自分で精算する必要があります。利息分の目安については、以下のようになっています。(※前回返済した日からサポートローンの融資日までの日数分の利息)

例えば、元本残高50万円を利率18%で ご利用の場合、1日あたり 246円、30日間で 7,397円が利息金額の目安になります。

引用元:ライフカード株式会社│サポートローン (lifecard.co.jp)

年収の3分の1以上の借入があるために審査落ちを気にしている方が少なくありませんが、ライフカードサポートローンは年収額の3分の1以上の利用でも問題ありません。

審査の際に返済能力があると判断されれば、複数の借入を一本化できます。

セゾンのおまとめローン「メンバーズローン」は80歳まで利用可能

セゾン「メンバーズローン」のおすすめポイント

- 質問や試算だけでも気軽に相談できる

- シニア世代の方も利用可能

| 金利(実質年利) | 10.0%~15.0% |

| WEB申込 | 不可(電話で申込) |

| 借入金額 | 10万円~300万円 |

| 返済回数 | 6 ~ 96回 |

クレディセゾンのメンバーズローンは、貸金業者やクレジットカードのキャッシングを一つにまとめることを目的としたローンです。

メンバーズローンの申込方法は電話連絡となっており、一人ひとりの状況に応じた適切な返済プランを提案してくれます。

学生の方は申込できませんが、20歳から80歳までの本人に安定した収入がある方は申込可能です。

WEB完結に対応していないので利便性の面では物足りない感じがしますが、電話で相談しながら返済プランを立てられるので、借金の返済に困っている人には大きな助けとなるでしょう。

セゾンのおまとめローンは貸金業者からの借入が対象となっており、銀行カードローンやクレジットカードのショッピングなどは対象外ですので注意してください。

JCBのカードローン専用カード「FAITH」は上限金利が12.5%でおまとめとしても最適

JCB CARD LOAN FAITHのおすすめポイント

- 最短即日で審査完了

- 年利最大でも12.5%の低金利

| 金利(実質年利) | 4.4%~12.5% |

| WEB申込 | 可 |

| 借入金額 | 最大500万円 |

| 返済回数 | 最大145回(残高スライド元金定額払いの場合) |

JCBが発行するカードローン専用カード「FAITH」は、ローンのおまとめに向いている商品です。

WEB完結で審査回答のスピードが早く、スムーズに手続きを進められる点がメリットです。

リボ払いの平均的な手数料は年利15.0%程度ですが、JCBのカードローン「FAITH」はリボ払いでも年利最大12.5%の低金利なのでおまとめローンとしても有効活用できます。

なお、以下の条件に当てはまる方はJCBのカードローン「FAITH」を利用することはできません。

・個人の給与収入、または事業所得を示す書類を持っていない方

・学生、パート・アルバイトの方

・現在の借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方

JCBのカードローン「FAITH」の利用を検討している方は、事前に簡易審査シミュレーションを使って融資可能かどうかの確認をするようにしましょう。

株式会社日専連ベネフルのおまとめローン「プレミオ」は申し込み年齢の上限がない

日専連ベネフルのおまとめローン「プレミオ」の注目ポイント

- 申し込みに年齢上限がなく、高齢者でも借り入れが可能

- 金利5.7~14.7%という銀行並みの低金利かつ、最大500万円の高額な融資を実現する

| 金利(実質年率) | 5.7%~14.7% |

|---|---|

| WEB完結 | - |

| 借入限度額 | 500万円まで |

| 返済期間・回数 | 2ヶ月~10年以内・2回~120回 |

| おまとめ対象 | 貸金業者からの借入れの借換え ※カードショッピング及びショッピングクレジットは対象外 |

株式会社日専連ベネフルのおまとめローン「プレミオ」は、金利5.7~14.7%という銀行並みの低金利と、最大500万円の高額な融資を実現するおまとめローンです。

「毎月の返済金額を軽減できる」「返済は毎月1回に減る」「段階的に借り入れ残高が減少する」「金利負担が下がる」というおまとめローンの特徴は他社と同じですが、申込年齢の上限設定がないメリットもあります。

【ご契約いただける方】

引用元:日専連ベネフル|おまとめローン「プレミオ」

20歳以上で安定かつ継続的に収入があり、当社基準を満たす方(専業主婦(主夫)・学生の方は申込不可)

一般的なおまとめローンは、満20歳から69歳までといったように申し込みできる年齢の上限が決まっています。

一方の日専連ベネフルは年齢上限が決まっていないので、すでに老後の年金生活が始まっている人でも安定収入があれば融資を受けられる可能性があります。

銀行以外の金融機関で利用できるおまとめサービス

おまとめローンの利用を検討した際、最初に思いつくのはこれまでご紹介した消費者金融や銀行ローン等を活用する方法です。

一方、消費者金融・銀行・信販会社といった金融機関以外にも、おまとめローンを提供している先があります。

今回はおまとめローンを利用できる金融機関から「ろうきん」「信用金庫」の2つをご紹介します。

ろうきん「おまとめローン」は高齢者でも利用できる商品が多い

ろうきん「おまとめローン」の注目ポイント

- 商品によっては高齢者まで申し込める

- 消費者金融よりも金利が低め

一般的に、銀行カードローンの利用年齢は満20歳~65歳まで、消費者金融は満20歳~69歳までとなっています。

しかし、ろうきんのおまとめローンは、商品によって異なりますが、70歳以上の高齢者の方でも申し込めるのがメリットです。

たとえば東北ろうきんのおまとめローン「アシスト500」では、契約条件が下記となっています。

(1)お申込時の年齢が満 20 歳以上で完済時年齢が 76 歳未満の方

引用:東北ろうきんのおまとめローン

おまとめローンは70歳以上が対象に含まれないケースが多いのですが、ろうきんであれば年齢要件が緩いので高齢者でも借り入れできる可能性があります。

「ろうきんに加入している団体会員」の前提条件があって継続収入も必要ですが、高齢でも借り入れできるのは、ろうきんならではのメリットといえるでしょう。

「アシスト500」では金利も年5.0%と非常に安く、固定金利であることから途中で値上がりすることもないので安心です。

なお、ろうきんは都道府県によって扱う商品に違いがあります。

前述した「アシスト500」は東北ろうきんが扱う商品であり、東北地方に住んでいない人は別の商品に申し込むことになります。

全国にある「ろうきん」が提供しているおまとめローンについて表でまとめたので、自身が住んでいる地域の商品をチェックしてみて下さい。

| 労働金庫名 | 管轄都道府県 | 金利 | 限度額 | 融資期間 | 利用対象 | 年齢制限 |

|---|---|---|---|---|---|---|

| 東北ろうきん おまとめローン 「アシスト500」 | 青森県、岩手県、 宮城県、秋田県、 山形県、福島県 | 固定金利型 年5.000% | 500万円 | 最長10年 | 団体会員のみ | ・申込時の年齢が満20歳以上の方 ・完済時年齢が満76歳未満の方 |

| 新潟ろうきん おまとめローン | 新潟県 | 会員の方 年6.20% 提携生協を利用の方 年9.75% 一般の方 年9.80% | 300万円 | 最長10年 | 一般も可能 | ・未成年者、制限行為能力者または住所不定でない方 ・ 最終弁済時年齢が 76 歳未満の方 |

| 長野ろうきんカードローン「マイプラン」 | 長野県 | 変動金利型 年2.70% 〜5.10% | 500万円 | 借入金額による | 一般も可能 | ・申込時年齢が満 20 歳以上満 65 歳未満の方 |

| 中央ろうきん フリーローン | 茨城県、栃木県、 群馬県、埼玉県、 千葉県、東京都、 神奈川県、山梨県 | 変動金利: 年5.825% 固定金利: 年7.0% (年0.2%金利引き下げあり) | 500万円 | 最長10年 | 団体会員のみおまとめ借り換え可能 | ・お申し込み時の年齢が満 18 歳以上で、最終ご返済時の年齢が満 76 歳未満の方 |

| 静岡ろうきん 「おまとめライト」 | 静岡県 | 固定金利 通常金利 4.950% 割引後金利 4.275% | 300万円 | 最長10年 | 一般も可能 | 満18歳以上のお勤めの方で、安定・継続した収入のある方 |

| 中国ろうきん 「おまとめローン」 | 鳥取県、岡山県、 島根県、広島県、 山口県 | 変動金利型 年2.50% 〜5.00% | 2,000万円 | 最長10年 | 団体会員のみ | 公式サイトに記載なし |

| 中国ろうきん 「一般借換ローン」 | 鳥取県、岡山県、 島根県、広島県、 山口県 | 変動金利型 年6.075% | 500万円 | 最長10年 | 一般も可能 | 公式サイトに記載なし |

| 北陸ろうきん 「おまとめ名人」 | 富山県、石川県、 福井県 | 変動金利 年7.70% (20年以内) | 1,000万円 ※会員以外は500万円以内 | 20年以内 | 一般も可能 | ・勤続1年以上で最終ご返済時年齢が満76歳未満の勤労者 |

| 四国ろうきん 借り換えローン おまとめ専用ローン 「一本太助」 | 徳島県、香川県、 愛媛県、高知県 | 変動金利 会員 年5.1~7% 一般 年5.5~7% | 500万円 | 10年以内 | 一般も可能 | 公式サイトに記載なし |

| 沖縄ろうきん 「おまとめ専用フリーローン」 | 沖縄県 | 変動金利型 年3.8% 〜9.8% | 500万円 | 10年以内 | 団体会員のみ | ・申込みの年齢が満18歳以上で、最終ご返済時の年齢が満76歳未満の方 |

信用金庫「おまとめローン」は銀行系おまとめローンよりもさらに低金利

信用金庫のおまとめローンの注目ポイント

- 適用利率が銀行系カードローンより低い

「おまとめローン専用」の商品や「おまとめも可能なフリーローン」など、全国の信用金庫でも「おまとめローン」のサービスを提供しています。

例えば、おまとめローン「リンク」は、多摩信用金庫などで取り扱われているおまとめローンです。

返済期間が10年以内と長めであるだけでなく、適用利率が7.0~11.0%と銀行カードローン等と比較しても低めに設定されています。

必要書類の提出の際は原則として自身で来店する必要がありますが、担当者による訪問によって提出することも可能です。

足腰が弱い等の理由で来店が難しい方でも手続きができるのは大きな魅力といえます。

なお、ろうきんと同様に店舗によって扱っているおまとめローンの商品名やサービス内容が違う点に注意が必要です。

前述したおまとめローン「リンク」は多摩信用金庫の商品であり、東京都の西部に住んでいない方は別の商品を選択することになります。

以下に全国の信用金庫で扱っているおまとめローンについてまとめました。47都道府県にはさまざまな店舗があり、今回紹介できたのはごく一部です。

| 信用金庫名 | 金利 | 限度額 | 融資期間(借入期間) |

|---|---|---|---|

| 北海道信用金庫 フリーローン 「WEB完結」 | 変動金利型(保証料込) 3.7%~14.0% | 500万円 | 3か月以上10年以内 |

| 山形信用金庫 しんきんNEWフリーローン(WEB完結型) | 5段階のご融資利率 変動金利 年5.8% 固定金利 年9.0% 固定金利 年10.0% 固定金利 年12.0% 固定金利 年14.25% 審査により、いずれかの利率を適用 | 500万円 | 3か月以上10年以内 |

| 盛岡信用金庫 フリーローン 「借り上手」 | 固定金利型(保証料込) 年3.5% 〜14.5% | 500万円 | 3か月以上10年以内 |

| 宮城第一信用金庫 みやしん おまとめ&フリーローン | 変動金利 | 1000万円 | 3か月以上10年以内 |

| 会津信用金庫 フリーローン 「プレミアム」 | 変動金利型(保証料込) 年4.0% 〜12.5% | 500万円 | 3か月以上10年以内 |

| 高崎信用金庫 たかしんフリーローン | 変動金利型(保証料込) 年4.5% 〜14.0% | 500万円 | 3か月以上10年以内 |

| 川口信用金庫 かわしん しんきんフリーローン | 固定・フリーローンA 年5.750% 固定・フリーローンB 年8.250% 固定・フリーローンC 年13.750% (保証料込) | 500万円 | 3か月以上10年以内 |

| 千葉信用金庫 フリーローン お手軽くん登場! 助っ人くん参上! | ・お手軽くん登場! 固定金利 年9.800%(保証料込み) ・助っ人くん参上! 固定金利 年14.800%(保証料込み) | 200万円 | 6か月以上5年以内 |

| 東京信用金庫 WEBフリーローン | 固定金利年型 年2.95%、5.00%、7.00%、 10.00%、14.00% いずれかの融資金利が適用 | 500万円 | 6か月以上10年以内 |

| 多摩信用金庫 おまとめローン 「リンク」 | 固定金利型(保証料込) 年7.0~11.0% | 500万円 | 10年以内 |

| 川崎信用金庫 フリーローン | 固定金利型 年6.000%、10.000%、14.000% いずれか審査のうえ決定 (保証料込) | 500万円 | 3か月以上10年以内 |

| 長岡信用金庫 ときめきローン | 固定金利型(保証料込) 年2.800~13.800% | 500万円 | 10年以内 |

| 山梨信用金庫 やましん フリーローン エブリィ | 固定金利型(保証料込) 年5.70~13.50% | 500万円 | 3か月以上10年以内 |

| 長野信用金庫 フリーローン 五つ星 | 固定金利型(保証料込) 年3.30~13.00% | 500万円 | 3か月以上10年以内 |

| のと共栄信用金庫 おまとめローン | 固定金利 年7.5%、年11.5%、年13.5% (保証料込) | 500万円 | 3か月以上10年以内 |

| 福井信用金庫 フリーローン 「プレミアム」 | 固定金利型(保証料込) 年2.90~14.9% | 1,000万円 | 1か月以上10年以内 |

| 浜松いわた信用金庫 フリーローンハイブリッド5 | 固定金利型(保証料込) 年4.0~14.0% | 500万円 | 1年以上10年以内 |

| 豊橋信用金庫 とよしんフリーローン | 固定金利(保証料込) 年4.5%、年5.5%、年6.5% 、 年10.0% 、年12.0% | 500万円 | 3か月以上10年以内 |

| 京都中央信用金庫 京都中信スマートフリーローン | 固定金利型(保証料込) 年7.000~14.500% | 500万円 | 10年以内 |

| 大阪信用金庫 おまとめONE’S LOAN | 固定金利(保証料込) 年9.8% 、年11.8% 、年13.8% | 500万円 | 10年以内 |

| 尼崎信用金庫 ウル虎フリーローン | 変動金利型(保証料込) 年4.00~9.5% | 500万円 | 3か月以上10年以内 |

| 広島信用金庫 フリーローンまかせんサイ | 固定金利(保証料込) 年3.0%・年4.0%・年6.0%・ 年9.6%・年12.0%・年14.0% | 500万円 | 3か月以上10年以内 |

| 萩山口信用金庫 しんきんフリーローン | 固定金利型(保証料込) 年5.000~14.500% | 500万円 | 3か月以上10年以内 |

| 徳島信用金庫 とくしんフリーローン 「あんしん生活」 | 固定金利(保証料込) 年5.5% 、年8.0% 、年14.6% | 500万円 | 6か月以上10年以内 |

| 高松信用金庫 おまとめフリーローン 「イントゥワン」 | 固定金利型(保証料込) 年4.5~14.5% | 1,000万円 | 6か月以上10年以内 |

| 愛媛信用金庫 スーパーフリーローン | 固定金利型(保証料込) 年4.0~12.0% | 500万円 | 3か月以上10年以内 |

| 福岡ひびき信用金庫 ひびしんパーフェクトローン | 固定金利型(保証料込) 年3.9~13.5% | 800万円 | 6か月以上10年以内 |

| 熊本信用金庫 しんきんフリーローン | 固定金利(保証料込) 年7.0%・8.0%・10.0%・ 12.0%・14.0% | 500万円 | 3か月以上10年以内 |

| 宮崎第一信用金庫 フリーローン 「オールマイティー」 | 固定金利型(保証料込) 年3.7%~13.80% | 500万円 | 3か月以上10年以内 |

おまとめローンの審査対策には何がある?

おまとめローンは、複数社からの借り入れを1つにまとめることができる特殊なローンです。

総量規制の対象外であり、年収3分の1を超える高額なローンでも1つにまとめることが可能です。

多重債務に苦しんでいる利用者からみれば救世主のようなローンですが、貸金業者や銀行からすれば貸し倒れのリスクがあるという側面もあります。

よって、おまとめローンの審査は、一般的なローンと比べて厳しい傾向にあるというのが定説です。

ただ、審査が難しい傾向にあるとはいっても、絶対に審査をクリアできないということはありません。商品として提供されている以上、審査を通過することは可能です。

ここでは、おまとめローンの審査をクリアするための対策の一例を紹介します。できる限り準備を進めたうえで、おまとめローンの審査に申し込みましょう。

具体的な対策としては、以下のようなものがあります。

・収入証明書を提出することが必要

・複数の業者に申し込まずに1社に絞る

・審査が終わるまで他社の返済を遅らせない

・他社借り入れ状況は虚偽なく正直に申告する

・クレジットカードのキャッシング枠はできるだけ解約する

・職業によっては貸付け対象に含まれない点に注意

・勤続年数ができるだけ長いほうが良い

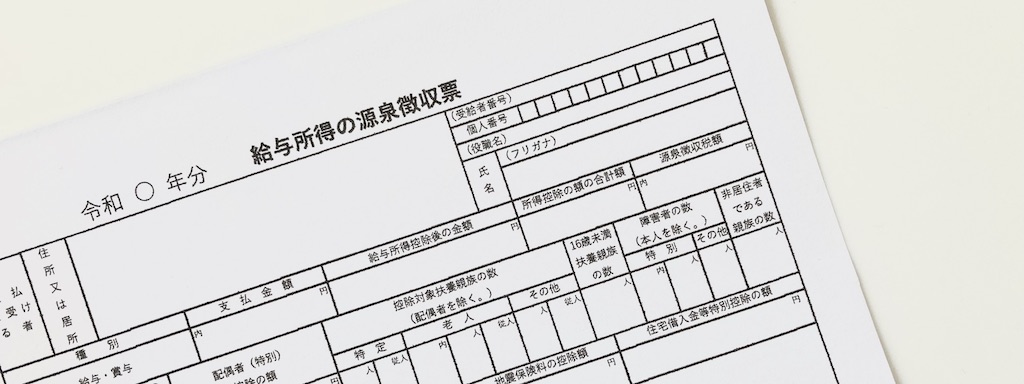

収入証明書を提出することが必要

おまとめローンの審査の過程で、多くの申込者が「収入証明書類の提出」を求められます。

個人で融資を受ける場合、以下の条件に該当すると収入証明書類の提出が必要です。

- 融資極度額が50万円を超える

- 他社の借入額との合計が100万円を超える

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会|3「収入を証明する書類」の提出が必要な場合があります

一般的なカードローンでは50万円以下(他社も含めて100万円以下)の金額で借り入れすることは容易なので、収入証明書なしでも借りることはできます。

一方のおまとめローンは、複数社の借り入れを1つにまとめることから、借り入れ残高が高額になりがちです。複数社の借り入れをまとめれば、50万円以上の希望額は簡単に突破してしまうことが考えられます。

おまとめローンに申し込む際は希望額を事前に計算し、収入証明書類を事前に用意しておくことをおすすめします。

例えば「プロミス」では、収入証明書として以下のような書類を提出できます。

【源泉徴収票(最新のもの)】

参照:プロミス|法令にもとづく収入証明書類ご提出のお願い

提出日が、1月1日から2月末日の場合は、証明する年度が前々年度以降のもの提出日が、3月1日から12月31日の場合は、証明する年度が前年度のもの

【確定申告書】

証明年度が前年分のもの

提出日が1月1日から3月31日の場合は、証明年度が前々年分のものも受付可能

【税額通知書・所得(課税)証明書】

所得(課税)証明書は「収入額」と「所得額」の記載があるもの提出日が、1月1日から6月30日の場合は、証明する年度が前々年度以降のもの提出日が、7月1日から12月31日の場合は、証明する年度が前年度のもの

【給与明細書】

《直近1年間に賞与がない》直近2か月分

《直近1年間に賞与がある》直近2か月 + 1年分の賞与明細書

給与明細書が残っていれば、最新2ヶ月分を残しておけば問題ありません。

給与明細を捨ててしまっている場合や個人事業主の方の場合は、ほかの書類を提出しましょう。もし手元にない場合でも、書類によっては勤務先や市役所で希望することで再発行も可能です。

複数の業者に申し込まずに1社に絞る

おまとめローンは一般的なカードローンよりも審査が慎重に行われるというのは、すでに解説してきました。

審査が厳しい傾向にあると聞いて、「できるだけ多くのローンに同時に申し込もうか……」と悩んでしまった人も多いのではないでしょうか。

しかし、いくら審査を通過できるか不安だとしても、何社にも同時に申し込むのはおすすめできません。

ローンに申し込んだ場合、その合否に関係なく、「申し込んだ」という事実が個人の信用情報に記録されます。

申し込みした事実に関する情報は審査の段階で確認されるので、直近で他社に申し込みしていない人は複数社に申し込んでいるより評価が高くなる可能性があります。

一方、短期間で複数社に申し込んでいる場合、「何度も申し込むくらいお金に困ってしまっている」と判断されて審査落ちになる可能性が高まります。

特に1ヶ月で3社以上に申し込んだ場合は「申し込みブラック」と認定され、お金がない=返済能力がないという判断をされやすいです。

複数社に同時に申し込んでも審査通過率が上がるわけではなく、むしろ下がってしまう可能性が高いです。貸付け条件を満たす1社のみに絞り、そこで審査を通過できるように対策を立てるのが近道です。

審査が終わるまで他社の返済を遅らせない

おまとめローンに申し込むということは、すでに複数社から借り入れをしていることを意味します。

そこで気を付けなければいけないのが、すでに借り入れしているカードローンの返済延滞です。

カードローンの返済が61日以上または3ヶ月以上にわたって遅れた場合、信用情報機関に「延滞」として記録されます。

おまとめローンの審査で信用情報にアクセスした際に延滞など事故情報が記録されていると、審査に多大な悪影響を与える可能性が高いです。

おまとめローンの審査を通過したいなら、審査が終わっておまとめが完了するまで各カードローンの返済を遅らせないように気をつけましょう。

他社借り入れ状況は虚偽なく正直に申告する

おまとめローンに申し込む際、他社で借りている金額や件数を申告することがあります。

この際、申告するおまとめローンの金額や件数は嘘をつかず、ありのままを申告しましょう。

おまとめローンの審査では信用情報にアクセスして、他社の利用状況や返済状況をチェックします。

借り入れ残高や件数を偽ったとしても、まずバレてしまうと思っていたほうが良いでしょう。

嘘がバレてしまうと、審査担当者からの信用を失うのは間違いありません。そうなると審査を通過することは難しいでしょう、

また、仮に意図的でないとしても、事実と違う借り入れ金額や借り入れ件数を申告してしまうと、虚偽の申告と判断される場合があります。

おまとめローンに申し込む際は他社の借り入れ件数や金額に間違いのないように確実に申告しましょう。

クレジットカードのキャッシング枠はできるだけ解約する

おまとめローンの審査を通過しやすくするコツとして、「使っていないクレジットカードのキャッシング枠を解約すること」が挙げられます。

【クレジットカードのキャッシング枠とは】

ショッピングの立て替え払いに利用できる「ショッピング枠」と異なり、クレジットカードを利用して現金を借りられる枠のこと

クレジットカードのキャッシング枠は、枠が設定さえされていれば、いつでも自由にお金を引き出せるサービスです。利用していなくても枠があるだけで審査のうえでは「キャッシング枠でお金を借りている」と見なされるケースがあります。

おまとめローンは他社借り入れを1つにまとめる商品とはいえ、借り入れ件数が少ないほど審査を通過しやすい傾向にあります。

使っていないクレジットカードのキャッシング枠で他社借り入れ件数が増えてしまわないように、おまとめローンに申し込む前に解約してしまうことをおすすめします。

職業によっては貸付け対象に含まれない点に注意

おまとめローンに申し込む前に、自身が働いている仕事の「職業」が、おまとめローンの貸付け対象になっているか否かも確認しましょう。

一般的なカードローンの場合、正社員や公務員でなくても、パート社員やアルバイトでも貸付けの対象に含まれるケースが多いです。

一方、おまとめローンではカードローンよりも返済能力が細かくチェックされることから、一部の雇用形態では申し込めない場合があります。

例えば東京スター銀行 おまとめローン(スターワン乗り換えローン)。年収や雇用形態が細かく指定されています。

【ご利用いただける方】

引用元:東京スター銀行|おまとめローン(スターワン乗り換えローン)

以下の条件をすべて満たしている方がご利用いただけます。

・お申込時の年齢が満20歳以上65歳未満の方

・前年度の税込年収が200万円以上の方

・給与所得者の方で、正社員・契約社員・派遣社員の方

・現在のご勤務先の収入を確認できる書類(源泉徴収票・給与明細等)が提出できる方

・過去に債務整理や自己破産をされていない方

・現在ご利用中のローンを延滞されていない方

・過去(6ヵ月以内)に当行ローンの審査で否決されていない方

・お借入申込の金額が、30万円以上1,000万円以下の方

東京スター銀行 おまとめローン(スターワン乗り換えローン)では、雇用形態が「正社員」「契約社員」「派遣社員」に限定されており、パート社員やアルバイトでは申し込むことができません。さらに年収の下限まで指定されています。

このような雇用形態や年収の制限があるおまとめローンでは、人によって利用できないケースがあります。

気になるおまとめローンが見つかった際は、自身が申し込み条件を満たしているかを確認しましょう。

ろうきんや銀行のおまとめローンで条件が厳しい傾向にあるため、パート社員やアルバイトとして働いている人は消費者金融が提供しているおまとめローンのほうが向いている可能性が高いです。

勤続年数ができるだけ長いほうが良い

おまとめローンに限ったことではありませんが、審査では「同じ会社でどれくらい長く働いているか=勤続年数」もチェックされます。

勤続年数が長いほうが、「今後も長く働いて安定した収入を得られる可能性が高い」として、審査で高評価につながります。

特におまとめローンにおいては審査のプラス材料になるだけでなく、申し込み条件に勤続年数が指定されているケースもあるので注意が必要です。

一例として、東北労働金庫のおまとめローン「アシスト500」という商品では、1年以上の勤続年数がないとローンを利用できません。

【東北ろうきん「アシスト500」を利用できる方】

引用元:東北労働金庫|おまとめローン「アシスト500」

当金庫に加入頂いている団体会員の方で、次の条件に該当する方

・お申込時の年齢が満20歳以上の方

・完済時年齢が満76歳未満の方

・勤続年数が1年以上の方

・安定継続した年収(前年税込年収)が150万円以上の方

長く同じ会社で働いている人にとっては大きな問題にはなりませんが、何度か転職を繰り返している人は審査落ちの原因になることがあります。

ただし、全てのおまとめローンに勤続年数の指定があるということではありません。

勤続年数が短い人は、勤続1年未満でも借りられるおまとめローンを選択しましょう。

例えば東京スター銀行 おまとめローン(スターワン乗り換えローン)では、勤続1年未満の会社員でも利用できることが公式サイトで記載されています。

Q.会社勤続年数が1年未満でも利用できますか?

引用元:東京スター銀行|会社勤続年数が1年未満でも利用できますか?

A.はい。お申し込みいただけます。

誰でも借入できるおまとめローンはある?審査に通らない(落ちた)時の対策

おまとめローンを利用するには審査に落ちないことが大前提となります。

審査に自信がないと、審査の甘いおまとめローンや審査がないおまとめローンを探したくなるものです。

誰でも借りられる、必ず審査に通るといったところがあればベストですが、「必ず借りられる」おまとめローンや審査なしのローンは存在しません。

また、おまとめローンはその性質上、借入希望金額が高額になる傾向があるローンです。

そのため審査基準がより厳しいことが予想されます。

だからといっておまとめローンの審査を怖がる必要はありません。

慎重に準備をして審査に臨みさえすれば、十分審査を通るチャンスはあるでしょう。

おまとめローンを利用したいのになぜ審査に通らない?という疑問の答えを知るために、まずはおまとめローンの審査に通らない原因と対策を考えてみましょう。

その上で自分の状況と照らしわせることが、おまとめローンの審査に合格できる近道です。

おまとめローンにどこも審査が通らない原因と対策は?

おまとめローンの審査が通らない主な理由として、以下の点が考えられます。

- 借入希望額に対して収入が不足している

- 借入件数が多すぎる

- 信用情報に不安な点がある

- ハードルの高い金融機関で申し込みをした

- 在籍確認がとれない

ある程度の原因が予測できたなら、対策を打つことができます。

原因① 収入が不足している

おまとめローンは多重債務に陥っている方を救済する側面もありますが、慈善事業ではありません。

安定した収入があり、その収入が「まとめた金額を安定して返済して行ける」という水準になっていないと審査落ちになる可能性があります。

収入をできるだけ増やすことが望ましいですが、難しい場合は少しでも返済を進めてから申し込むようにすると良いでしょう。

対策:収入を増やす、もしくは借入総額を減らしてから再度申し込む

原因② 借入件数が多すぎる

複数の借り入れを一本化できるのが魅力の「おまとめローン」ですが、あまりに借入件数が多いと審査落ちになる可能性があります。

具体的に「同時借入が〇件を超えたら審査落ち」と決まったわけではありませんが、4~5件以上になると審査通過が厳しくなるのが一般的です。

「あと少しで完済できそう」というローンがあれば集中して返済し、借り入れ件数を3件以下にしてから申し込むと審査通過の可能性が上がるでしょう。

他社解約なしで審査に臨むより、できるだけ借入件数を減らして申し込む方がおまとめローンの審査に通りやすくなります。

対策:借入件数を減らしてから申し込む

原因③ 信用情報

おまとめローンの審査の際もカードローンの審査と同じように信用情報を確認されます。

今までに借りていた金融商品で「返済延滞」「強制解約」などの情報が記載されていると原則審査落ちになってしまうでしょう。

たくさんの借り入れをしていたとしても、おまとめローンを利用したいなら返済遅れは絶対にNGです。

コツコツと地道に返済を続け、おまとめローンを提供する業者からの信用を獲得しましょう。

対策:毎月遅れずに返済し、地道に実績を作っていく

原因④ 審査ハードル

おまとめローンでは申し込む金融機関・貸金業者ごとに審査基準が設定されています。

一般に審査基準が公表されていないものの、なかには基準が厳しくてなかなか審査を通過できない場合もあるかもしれません。

一般的には銀行よりも消費者金融のおまとめローンの方が柔軟な審査が期待できるとされています。

「銀行の審査に落ちたら消費者金融に申し込んでみる」など、申し込み先を変更してみるのも1つの方法です。

対策:銀行ローンの審査に通らない(落ちた)場合、消費者金融のおまとめローンで申し込む

まずは自分の状況を正確に把握することから始め、現在の借入を地道に返済することが次へのステップとなります。

必ず借りられるおまとめローンはありませんが、今できることを行うことをおすすめします。

原因⑤ 在籍確認が取れない

おまとめローンの審査には、基本的に在籍確認が実施されます。「在籍確認」とは申込時に申告した勤務先が正しいかどうかを確認する作業です。この在籍確認が取れない場合はおまとめローンの審査に合格することはできません。

在籍確認は、通常審査担当者が申告された勤務先に電話をかける方法で行われます。かかってきた電話には必ずしも本人が出る必要はありません。同僚などが出たとしても申込者がその勤務先に在籍していることを確認できればOKです。

問題は在籍確認の電話がなんらかの理由でつながらない場合です。会社が休みの場合や営業時間外に電話がかけられると在籍確認が取れないこともあります。最近ではプライバシーを考慮して、そもそも見知らぬ電話は取り次がないという会社もあります。

このようなケースが考えられる場合は、事前に担当者に相談しておきましょう。

申込状況次第では書類による在籍確認に切り替えるなど対応を講じてくれます。

最近のカードローンでは大手を中心に「原則、勤務先への電話を行わない」という金融機関が増えています。

ただしそのような金融機関でも申込金額が高額になりがちなおまとめローンでは在籍確認の電話を実施する先もあります。いずれにしても事前に担当者に相談しておけば安心です。

対策:事前に担当者に相談しておく

おまとめローンの審査に通らない(落ちたら)再度申請はいつから?

再度申請はいつから?-1024x384.jpg)

審査に通らなかった(落ちた)場合、再度申し込むまでには6ヶ月以上空けるのが良いとされています。

なぜなら、信用情報機関に申し込み情報が保存される期間が6ヶ月間だからです。

- 申込情報が登録される期間

| 指定信用情報機関のCIC | 照会日より6ヶ月間 |

| JICC㈱日本信用情報機構 | 照会日から6ヵ月以内 |

参照元:登録内容と登録期間 |日本信用情報機構(JICC)指定信用情報機関

短期間の間に何度も申し込むと、お金に余裕がないという印象を残してしまうので注意が必要です。

いわゆる「申し込みブラック」の状態ですので、最低でも6ヶ月間は空けて申し込むようにしましょう。

仮に「ブラックOK」や「絶対に借りられる・絶対審査通るおまとめローン」という広告を見ても関わってはいけません。このような広告を出すのは「闇金」である可能性が非常に高いからです。返済が苦しいときほど、闇金に関わらないようにいつも以上に注意が必要です。

おまとめローンは審査の難易度が高めの傾向が強い

おまとめローンの申し込みは、すでに借入がある状態からスタートするため、審査がどうしても厳しくなることが予想されます。しかも借入金額が高額になるほど審査基準も厳しくなります。

事前に返済シミュレーションを利用して、借入可能かどうかの目安を見てから申し込むと良いでしょう。

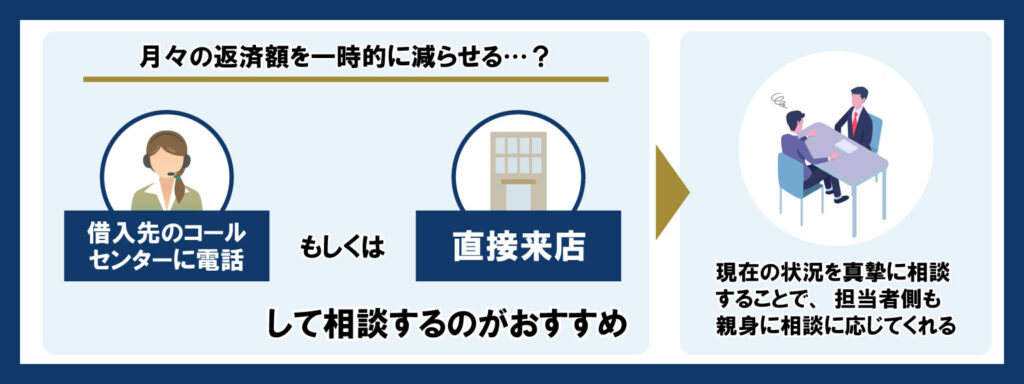

月々の返済額を一時的に減らせるか相談してみる

おまとめローンを利用するのが難しい場合は、既存ローンの月々返済額を一時的に減らせないか相談してみましょう。

月々返済額を減らすと、元金がなかなか減らないため返済期間が延びてしまいます。

それでも、返済できずに延滞するよりも、今の状況に応じた金額で返済を続ける方が良いでしょう。

延滞すると遅延損害金が発生するだけでなく、信用情報に傷が付き今後の審査にも影響してしまうからです。

返済額については、借入先のコールセンターに電話して交渉するのもひとつの方法です。

しかし可能であれば来店して直接相談することをおすすめします。

正直に返済できない事情と今後の返済見込み、対応先などを直接相談することで、担当者側も親身に相談に応じてくれるでしょう。

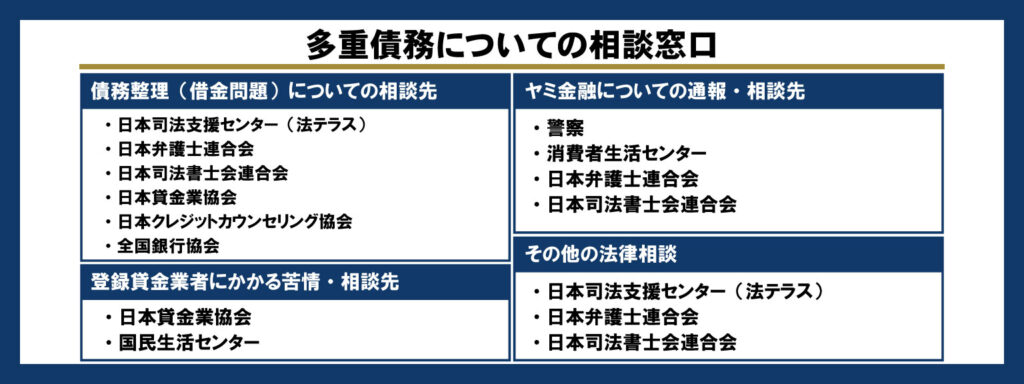

多重債務についての相談窓口を活用する

カードローンの多重債務に苦しんでおり、自分の力ではどうしようもなくなった時には、一人で悩まずに相談窓口に相談してみることをおすすめします。

自力で何とかしようとすると、審査がどこも通らないけど貸してくれるローン会社を探したり、借入件数がかなり多い状態でも借りることができるおまとめローンを見つけようとしたりして、闇金の罠に陥る可能性が上がってしまうからです。

金融庁では、多重債務に関わる下記の項目について、それぞれの相談先を設けています。

- 債務整理(借金問題)についての相談先

- ヤミ金融についての通報・相談先

- 登録貸金業者にかかる苦情・相談先

- その他の法律相談

参照元:金融庁

例えば債務整理の相談先としては、公益財団法人「日本クレジットカウンセリング協会」があります。

多重債務ほっとラインというサービスを提供しており、債務に関して何でも気軽に相談できます。

また、相談の内容に応じて適切な機関を紹介してくれたり、必要に応じてカウンセリングを受けられたりします。

専門家に相談することで、現在の状況を打破するために必要な情報を得ることができます。

借金が増えれば増えるほど対処が難しくなるので、できるだけ早いタイミングで相談することをおすすめします。

専門家の中にはおまとめローンを利用しなければいけない状況自体が、債務整理の必要性に迫っている状況であるという方もおられます。

そもそも消費者金融複数に数百万円の債務を負担するに至ったものというのは、もともと返済能力を超える貸付を受けている破綻状態のものであることが多い。かような者に必要なのは、問題を先送りする「おまとめローン」による一本化ではなく弁護士等専門家による早期の法的債務処理の選択である。

しかるに、一本化による金利の軽減といううたい文句にひかれ、もとより返済能力のない者が、一時的に「延命措置」を受け問題を先送りし、むしろ悪化させるにすぎない結果となる。~(中略)~おまとめローンを必要とする時期は、実は法律家による債務処理を必要とする時期なのである。

引用先:金融庁宛「貸金業法施行規則改正に関する意見書」

この意見書は2005年に「アイフル」の過剰貸付が問題となったことを受けて「アイフル被害対策全国会議」が金融庁宛に提出したものです。

現在では、「アイフル」をはじめ認可されている貸金業者は、当然改正貸金業法のもとで適正な金利運用を行っています。各社のおまとめローンも利息制限法に従った金利設定で、安心して利用することができます。

ただし借金の状況次第では、速やかな債務整理が望ましい場合もあります。特に多重債務に悩まれている方はおまとめローンの利用だけでなく債務整理を含めた抜本的な解決策を慎重、かつ速やかに相談するようにしてください。

おまとめローンとは「複数の借入を一本化するローン」のこと

おまとめローンとは、複数社からの借入を一つにまとめるためのローンのことです。

カードローンやキャッシングの返済を一つにまとめることで、

- 返済日を管理しやすくなる

- 金利が下がることにより総返済額が軽減する

というメリットがあります。おまとめローンを賢く活用することで、精神的にも金銭的にも負担を減らすことができます。

消費者金融と銀行のおまとめローンの違いは?

複数件の返済をまとめたい時の選択肢として一般的なのが、消費者金融のおまとめローンを利用する方法と、銀行カードローンや銀行おまとめローンを活用する方法です。

消費者金融のおまとめローンと銀行カードローン・銀行おまとめローンの大きな違いは以下の2点です。

- 審査の通りやすさ

- 金利

詳しく見ていきましょう。

消費者金融おまとめローンは通りやすい

消費者金融(ノンバンク)系のおまとめローンは、金利の安さは銀行カードローン・銀行おまとめローンに及ばないものの、銀行の各ローンと同程度の借入可能限度額が設定されており、柔軟な審査を受けられることがメリットです。

消費者金融だからといって審査が甘いという事はありませんが、金利が高い分、銀行系やろうきんのカードローン・おまとめローンよりは通りやすいと考えられます。

なお、おまとめローンは総量規制対象外となります。

貸金業法による総量規制とは、「貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借り入れはできなくなる」という規則です。

総量規制が適用される場合、年収の3分の1以上の借金があるならおまとめローンを利用できない事になります。

ただし総量規制には以下の「例外貸付け」が認められています。

これらのケースでは総量規制にかかわらず借入れが可能です。(ただし借入額が借入残高に算入されますので、借入残高が総量規制の基準を超過した場合には、「除外貸付け」や「例外貸付け」を除いて借入ができません。)

- 顧客に一方的に有利となる借換え

- 借入残高を段階的に減少させるための借換え

- 顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

- 社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

- 配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

- 個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

- 新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

- 預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

おまとめローンは例外貸付けの①及び②に該当します。ですから、おまとめした時の借入額が年収の3分の1を超える場合にも利用可能です。

消費者金融おまとめローンは総量規制対象外という性質上、比較的審査にも柔軟な対応が期待できます。

一方、銀行の各ローンは総量規制の対象外ですが、現在各銀行では年収に対する貸出額の自主規制を導入しています。「総量規制対象外」を宣伝にした過剰な貸付が問題視されたためです。

個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果

として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を

意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用元:一般社団法人全国銀行協会|「『銀行による消費者向け貸付けに係る申し合わせ』を踏まえた会員の取組み状況に関する実態調査」(第3回)に係る調査結果

自主規制では総量規制と同水準、もしくはより厳しい貸出制限が設けられています。この点からも消費者金融のおまとめローンは、銀行カードローン・銀行おまとめローンに比べると比較的審査に通りやすいといえるでしょう。

銀行のおまとめローンは金利が安い

銀行ローンをおまとめとして活用する際の利点は、消費者金融おまとめローンと比べると低金利で借入できることです。

本ページでご紹介した消費者金融(アイフル)と銀行(横浜銀行カードローン)の金利を比較してみると一目瞭然です。

| 比較項目 | 消費者金融 (アイフル おまとめMAX・かりかえMAX) | 銀行 (横浜銀行カードローン) |

|---|---|---|

| 下限金利 | 年3.0% | 年1.5% |

| 上限金利 | 年18.0% | 年14.6% |

借入をまとめるにあたり、現在の金利からどれだけ引き下げられるかは大切なポイントです。

審査の難易度は少し上がりますが、とにかく低金利でおまとめしたい方は銀行系のおまとめローンの利用を検討してみましょう。

ただし銀行系のローンは利用できるエリアが限定されていたり、契約時の来店が必須条件となっている場合が多いため、利便性の面では消費者金融に劣ります。

審査に通りやすいおまとめローンならどこがいい?

審査の通りやすさを重視するなら、条件が良い消費者金融系のおまとめローンの利用を検討しましょう。

中でもアイフルの「おまとめMAX・かりかえMAX」はおまとめ対象が幅広く、貸金業者だけでなく銀行ローンやクレジットカードのリボもおまとめ可能!

返済期間が最長10年と長いので、月々の返済額を無理のない金額に抑えることができます。

「おまとめMAX」は返済専用ローンなので、本気で完済したい方におすすめといえます。

おまとめローンは何社まで?

借入件数が何社までならおまとめローンを利用できるかについて、明確なボーダーラインは明示されていません。

しかしどちらかといえば件数というよりも、他社借入金額の合計額が審査に影響すると考えられます。

そもそもおまとめローンは複数の借入に悩まれている方を対象としたローンですので、借入件数はある程度金融機関側も了承して審査判断を行うのではないでしょうか。

たとえばアイフルの1秒診断は、年齢・雇用形態・年収・他社借入金額を入力することで、融資を受けられるかどうか診断できます。借入件数については触れられていません。

まずは、公式ホームページに準備されている返済シミュレーションを利用することで、借入可能かどうかある程度の目安を知ることができるでしょう。

ただしあまり借入件数が多すぎると審査にも悪影響を与えます。先にも述べた通り、一般的には「他社借入件数3件」がおまとめローンでのボーダーラインとされています。4件以上借入を抱えている場合には、できるだけ件数を減らす方向で対策を練りましょう。

借り換えローンとおまとめローンの違いは?

・借り換え

1社から1社への乗り換え

・おまとめ

複数社から1社への乗り換え

借り換えローンとは、1社からの借入を、メリットの大きい(金利の低い)別の1社に乗り換えることをいいます。

つまり、借り入れ件数に変化はありません。

おまとめローンは、複数社からの借入を1社にまとめることをいいます。両者の違いは、借り換え前の借入件数と理解できます。

ただ、各金融機関では「おまとめローン」と「借り換えローン」、それぞれの名称で商品化されていますがありますが、中身を見てみると上記のような違いは特にありません。

たとえばアコムの「借換え専用ローン」は、商品名称は借り換えですが、複数の借金のおまとめ目的で利用することが可能な商品です。

注意点としては「おまとめローン」「借り換えローン」ともに利用した後、他社解約が申込条件に含まれる場合があるという点です。

一方、おまとめローンにしても借り換えローンにしても、審査に通りやすい・審査甘いという事はありません。消費者金融から銀行に借り換える際にも、今より良い条件でローンを組むためには審査をクリアする必要があります。

カードローンとおまとめローンの違いは?

・カードローン

限度額の範囲内で繰り返し借入できる

・おまとめローン

追加借入ができない

カードローンとおまとめローンの大きな違いは、追加借入ができるかどうかです。

カードローンでは申込をして審査に通ると、申込者の収入や信用度合いに応じて借入限度額が設定されます。

借入限度額の範囲内であれば、お金が必要になったタイミングで繰り返しお金を借りることができるのがカードローンの特徴です。

一方、おまとめローンは複数件の借金を一本化して完済を目指すためのローンなので、基本的に追加借入ができません。

追加で借入できない分、借金を着実に減らしていくことができます。

カードローンとおまとめローンの共通点は、利用の際にどちらも審査が行われることです。

カードローンは少額融資であれば審査に通りやすい傾向にありますが、おまとめローンは借入額が大きくなりがちなので、審査はより慎重に行われる傾向にあります。

おまとめローンを使わざるを得ない状況にならないよう、カードローンの使いすぎに注意しましょう。

フリーローンとおまとめローンの違いは?

・フリーローン

借入は1回のみで、追加借入ができない

・おまとめローン

返済専用のローンなので、追加借入ができない

フリーローンとおまとめローンは、どちらも追加借入ができないという点でよく似ています。

繰り返し借入できるカードローンと違い、フリーローンの借入は1回のみで、再度借入をしたい時には改めて審査を受ける必要があります。

フリーローンとおまとめローンはどちらも、最初にまとまったお金を低金利で借りて、あとは返済を続けていくという形で利用することになります。

ついつい借りすぎてしまう方は、追加借入ができないフリーローンやおまとめローンを利用する事で、借りすぎを防ぐことができます。

両者の違いとすれば、フリーローンはあらゆる目的で利用できる商品であるのに対し、おまとめローンは借入の一本化を行うためのローンである点です。ただ一部のおまとめローンでは自由資金を目的と認める商品もあります。

利用する側としては、商品の名称ではなく商品自体の特性をよく理解しておくことが大切です。そのうえで自分の状況に応じた商品を選択するようにしましょう。

おまとめローンの失敗しない選び方

おまとめローンの利用を検討されている方は、多くの借入に悩まれている方が大半です。そのためおまとめローンの利用には失敗は許されません。

ここでは、上手なおまとめローンの選び方、どのような点に注意すれば失敗しないおまとめローンを選択できるのかをご紹介します。

上限金利が今より低くなるか要チェック

おまとめローンの金利は多くの商品が「年〇%~●%」というように表示されています。この場合、〇が下限金利で●が上限金利にあたります。

下限金利を見るとかなり条件が良く見えますが、チェックすべきなのは上限金利です。

金融機関のローンでは初回利用者に対しては、その商品の上限金利が適用されるケースが多くなっています。

おまとめローンでも同様で、しかもおまとめローンでは「他社の借入」を対象としている商品がほとんどですので、初めての金融機関で申し込むケースも多くなるでしょう。

上限金利で比較しておけば、それより高い金利は設定されません。そのうえでおまとめローンの利用では、仮に上限金利が適用されたとして、今より金利を下げることができるかは必ず見るべきポイントです。

まずは他社借入金額の合計額を計算し、その合計額で乗り換えた場合の利率を商品概要説明書で確認してみましょう。

たとえば「楽天銀行スーパーローン」の利率は以下のように設定されています。

| 利用限度額 | 利率(実質年利) |

|---|---|

| 800万円 | 年1.9%~4.5% |

| 600万円以上800万円未満 | 年2.0%~7.8% |

| 500万円以上600万円未満 | 年2.5%~7.8% |

| 350万円以上500万円未満 | 年2.9%~8.9% |

| 300万円以上350万円未満 | 年2.9%~12.5% |

| 200万円以上300万円未満 | 年3.9%~14.5% |

| 100万円以上200万円未満 | 年6.6%~14.5% |

| 10万円以上100万円未満 | 年14.5% |

金利表から分かるように、200万円借り入れたとしても商品自体の上限金利「14.5%」が適用される場合があります。

でも、もし利率18.0%で返済を続けている状態から14.5%のローンに乗り換えれば、3.5%も金利が下がる事になります。

このようにして、上限金利が適用された場合でも、今より金利が低くなるかをチェックするようにしましょう。

返済額が今より減るかを要チェック

せっかくおまとめローンで複数の借入を一本化したのに、毎月の返済額を多めに設定したために返済に遅れが生じてしまうと、遅延損害金の支払いが発生してしまいます。

これではおまとめローンに乗り換えた意味がなくなってしまいます。

ですので、月々の返済額が今より減るかどうかを事前に確認するようにしましょう。

たとえばアイフル「おまとめMAX」を利用し、実質年率15.0%で1ヶ月ごとに返済する場合の月々返済額は以下の通りです。

| 融資額 | 月々の返済例 | 月々の返済例 | 月々の返済例 | 月々の返済例 |

|---|---|---|---|---|

| 返済期間 | 3年 | 5年 | 7年 | 10年 |

| 100万円 | 35,000円 | 24,000円 | 20,000円 | 17,000円 |

| 200万円 | 70,000円 | 48,000円 | 39,000円 | 33,000円 |

| 300万円 | 104,000円 | 72,000円 | 58,000円 | 49,000円 |

| 400万円 | 139,000円 | 96,000円 | 78,000円 | 65,000円 |

| 500万円 | 174,000円 | 120,000円 | 97,000円 | 81,000円 |

月々の返済額が多いほど短期間で完済できるという側面はありますが、あくまでも無理のない範囲で返済していくことが大切です。

まとめたい借入が対象かどうかをチェック

おまとめローンでは、金融機関によっておまとめローンの対象となる借入が異なります。

それで、まずは自分にどんな借入があるかを書き出してみましょう。

たとえばこのように分類できます。

- 消費者金融カードローン

- 銀行ローン

- クレジットカードのリボ

- クレジットカードのキャッシング

書き出したすべてのローンを1本化できるのが理想的です。

次に、利用したいおまとめローンは自分が借入しているローンが対象となっているかどうかを確認します。

| おまとめ対象 | |

|---|---|

| アイフル | 貸金業者、 銀行ローン、 クレジットカードのリボ |

| SMBCモビット | 消費者金融、 クレジットカードでのキャッシング |

| プロミス | 消費者金融、 クレジットカードのキャッシング |

| オリックスクレジット | 消費者金融、銀行、 クレジットカードのショッピング等 |

| いつも | 消費者金融、 キャッシング |

| ダイレクトワン | 銀行等のキャッシング、クレジットカードのショッピング・リボ等 |

当サイトでご紹介した中では、アイフルとダイレクトワンが幅広いローンに対応しています。

このようなステップを踏むことで、「すべて一本化したかったつもりが一部の借入は対象外で残ってしまった……」というミスを避けることができます。

返済に手持ちの口座を利用できたらベスト

おまとめローンでは、商品によっては、返済用の口座開設が必須条件となっているものがあります。

口座を開設すること自体はそれほど手間ではありませんが、返済時には、給与振込先などの手持ちの口座から返済用の新しい口座へ送金する手間が発生します。

毎月送金する手間と、振込手数料が発生する可能性を考えると、やはり手持ちの口座を利用できるおまとめローンがベストと言えます。

即日融資に対応しているか

大手消費者金融の一般的なカードローンには「最短20分融資」などスピード融資をアピールした商品が多く、最短即日で借りられる人も少なくありません。

一方のおまとめローンの場合、借り入れが高額になる関係で審査が慎重に行われる傾向にあります。よって一般的なカードローンと比べて即日融資が実現しにくいです。

とはいえ、「今借りているローンの返済が迫っているから、早くおまとめローンの審査を通過したい……」とお悩みの方もいるはずです。

急いで借金を一本化したいなら、即日融資が可能なおまとめローンを選びましょう。

特におすすめできるのは大手消費者金融が提供するおまとめローンです。

プロミス、アコム、アイフル、レイク、SMBCモビットの大手消費者金融なら、おまとめローンでありながら最短即日で融資を受けることもできます。

一方、銀行については2017年から審査が厳格化しており、2024年現在ではカードローンでも最短即日融資に対応した銀行はほとんどありません。おまとめローンも同様で、最短即日の融資は厳しいと考えておく方が良いでしょう。

急いでお金をまとめるなら、大手消費者金融のおまとめローンを候補にしてみると良いでしょう。

特にアイフルの「おまとめMAX」「かりかえMAX」は、銀行カードローンの借り入れやリボ払いもまとめることができて非常に便利です。

返済月額が今までより安くなるか

おまとめローンに申し込む前に、そのおまとめローンを利用することで毎月の返済が楽になるのかは慎重にチェックしておきましょう。

おまとめローンを利用することで今まで利用していたローンよりも金利が下がって利息負担は減りますが、毎月の返済額が増えると今までよりも生活が苦しくなることが考えられます(早く完済はできますが)。

特に注意したいのは「低金利なカードローンをおまとめに利用する場合」です。一般的なカードローンでは過去に借りていたローンより返済額が低くなるとは決まっていないため、借り入れ残高によっては今までより返済額が高くなる可能性があります。

例えば横浜銀行カードローンは、おまとめローンとしても利用できることが公式サイトに書かれています。毎月の返済額は借り入れ残高によって以下のように変わります。

| 前月の約定返済の後の借り入れ残高 | 約定返済額 |

|---|---|

| 2,000円以下 | 前月の定例返済後の借入残高 |

| 2,000円超 10万円以下 | 2,000円 |

| 10万円超 20万円以下 | 4,000円 |

| 20万円超 30万円以下 | 6,000円 |

| 30万円超 40万円以下 | 8,000円 |

| 40万円超 50万円以下 | 10,000円 |

| 50万円超 100万円以下 | 15,000円 |

| 100万円超 150万円以下 | 20,000円 |

| 150万円超 200万円以下 | 25,000円 |

| 200万円超 250万円以下 | 30,000円 |

| 250万円超 300万円以下 | 35,000円 |

| 300万円超 350万円以下 | 40,000円 |

| 350万円超 400万円以下 | 45,000円 |

| 400万円超 450万円以下 | 50,000円 |

仮に450万円を横浜銀行でおまとめした場合、毎月の返済額は50,000円です。横浜銀行カードローンでは10~1,000万円(10万円単位)で借入を受けられますが、最大で毎月の返済額は8万円になるので注意が必要です。

また、カードローンでなくおまとめローンで借り入れを1つにまとめる場合でも、返済期間が短いと毎月の返済額が高くなってしまうこともあります。

キャンペーンを利用するならお得に借り入れできる

ひとくちに「おまとめローン」といっても、消費者金融や銀行を始め、さまざまな金融機関・貸金業者から商品が提供されています。

似通った金利・融資限度額の商品もあり、1社に絞れない方もいるのではないでしょうか。

どうしても申し込む商品を絞り切れないときは、キャンペーンの有無で申し込む先を決めるという方法もあります。

銀行や消費者金融では新規ユーザーの獲得のため、定期的にキャンペーンを実施しているケースがあります。

キャンペーン中に申し込むことで有利な金利で契約できたり、キャッシュバックやプレゼントを受け取れたりする可能性があります。

例えば宮崎銀行のおまとめローン「みやぎんおまとめワン」では、5,000円がキャッシュバックされるキャンペーンが実施されています。

【宮崎銀行のおまとめローン「みやぎんおまとめワン」のキャンペーン概要】

| 機関 | 2023年12月18日(月)~2024年3月31日(日) |

|---|---|

| 申込対象者 | キャンペーン期間中、本商品を新規で申し込み、かつ借り入れした方 ※期間中に申し込み、かつ期間終了後に借り入れした方も対象 |

| 特典 | 5,000円をキャッシュバック |

| 進呈方法 | 返済用口座に振込み |

| 進呈時期 | 2024年5月以降を予定 |

| 注意事項 | 以下のようなケースでは対象外になるので注意 ①特典進呈実施までに延滞があった場合。 ②特典進呈時点で、繰上完済や、返済用口座を解約している場合。 ※本商品に申し込みできる方は、宮崎銀行本支店のエリア内(東京・大阪除く)に居住または、勤務されている方に限る。 予告なくキャンペーン内容を変更したり、取り扱いを中止したりすることがある。 |

おまとめローンを少しでもお得に利用したい方は、このようなキャンペーンを利用して申し込むと良いでしょう。

Web完結なら時短&バレにくい

おまとめローンの申し込みと契約には、以下のパターンがあります。

- 申込から契約まですべてWEB完結

- 申込は電話のみ

- 契約時に来店が必要

- 簡易書留の送付あり

忙しくて来店の時間が取れない方は、WEB完結一択で商品を検索するとスムーズです。

逆に、商品について疑問がある場合には、話をしながら相談できる電話や来店での申し込みが向いています。

また、同居家族に知られずに手続きを完了させたい方は、自宅に郵送物が届くかどうかも要チェックです。

WEB完結では申込時には同居家族にバレる可能性は低いですが、契約書や借入明細書(利用明細)の送付などが行われる場合もありますので注意しましょう。

どうしても審査通過が心配なら消費者金融を候補にする

おまとめローンの審査が一般的なカードローンよりも厳しい傾向にあることは、すでに解説してきた通りです。

おまとめローンの審査を通過できるか不安な人も多いでしょう。できる限り審査通過の可能性を高めたい方は、消費者金融のおまとめローンがおすすめです。

あくまでも一般論になりますが、消費者金融は銀行よりも審査難易度が低いとされています。

根拠になるのは「金利」「おまとめできる範囲」などです。銀行は消費者金融よりも低金利な設定になっていますが、その分だけ返済が遅れたときのダメージが大きいです。よって高金利な消費者金融よりも慎重に審査が行われると考えられます。

また、銀行カードローンと消費者金融ではおまとめできる範囲に違いもあります。

大手消費者金融のプロミスと、東京スター銀行のおまとめローンの使い道の違いを見てみましょう。

他の貸金業者からの借入金返済に限ります。

引用元:プロミス|おまとめローン

対象となるローンは、金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融会社等)のローンに限ります(但し事業性資金を除きます)。

引用元:東京スター銀行|おまとめローン

プロミスのおまとめローンでまとめられるのは貸金業者(消費者金融や信販会社等)の借り入れに限定されています。よって、プロミスで銀行のカードローンを他社のローンとまとめることはできません。

一方、東京スター銀行のおまとめローンでは銀行をはじめとした金融機関でも、カード会社でも消費者金融でも借り入れをまとめることが可能です。

消費者金融だからといって絶対に審査を通過できるわけではありませんが、少しでも通過率を高めたい方は消費者金融から選択してみると良いでしょう。

参考までに、大手消費者金融3社(プロミス、アコム、アイフル)の2023年4月と10月の審査通過率(成約率)をまとめました。

| 消費者金融 | 審査通過率(成約率)2023年4月分 | 審査通過率(成約率)2023年10月分 |

|---|---|---|

| プロミス | 42.3% | 34.7% |

| アコム | 40.7% | 44.1% |

| アイフル | 29.7% | 38.8% |

なお、全ての消費金融のおまとめローンが「銀行の借り入れをまとめられない」ということではありません。

例えばアイフルの「おまとめMAX」では銀行カードローンの借り入れもまとめられます。

銀行ローンもリボもまとめて借入残高を減少

引用元:アイフル|アイフルのおまとめローン おまとめMAX・かりかえMAX

貸金業者、銀行ローン、クレジットカードのリボも対象!返済は1ヶ月に一度、約定に基づく計画的な返済で、段階的に借入残高が減少!

ひとくちに「消費者金融おまとめローン」といっても商品性が全く異なるので、まずは商品同士の内容をしっかり比較してみることをおすすめします。

おまとめローンのメリットとデメリットを比較

おまとめローンは総量規制の対象外であり、複数のカードローンの借り入れを1つにまとめられるという他のローンにない特徴がある商品です。

顧客からみて多くのメリットが得られる商品ではありますが、それだけでなく注意点・デメリットもあります。

ここでは、おまとめローンならではのメリットと、これから申し込みを検討している人が注意したいデメリットを解説します。

おまとめローンに申し込む前にメリットだけでなく、デメリットまで把握しておきましょう。

おまとめローンの3つのメリット

メリット

・月1回の返済でよくなる

・総返済額を軽減できる

・年収の3分の1を超える金額でも借りられる

月1回の返済で管理が簡単

おまとめローンのメリットの一つが、返済管理がしやすくなることです。

複数の借入を利用している場合、金融機関によって返済期日が違うので、複数の借入を着実に返済するためには常にスケジュール管理が必要になってきます。

スケジュールが頭に入っていないと返済遅れになり、信用情報に記録される可能性もあるためです。

月に何回も口座の残金を確認したり、不足があれば入金に出かけたりするのは非常に手間がかかります。返済にATMを利用する場合には、何度もATMに出かけるのは大変です。他の予定を入れ忘れてしまうことも考えられます。

ATMを使うと手数料が取られる場合もあり、返済以外のコストが地味にかかるデメリットもあります。

そこでおまとめローンを利用して月1回の返済にまとめる事で、返済に追われる日々から解放されるのは大きなメリットと言えます。

金利が下がれば返済額を軽減できる

おまとめローンのもう一つのメリットが、総返済額を減らすことができる点です。

おまとめローンの利用により金利の引き下げができれば、総返済額を軽減できます。

特に、現時点で100万円以下の借入が複数件ある方は、100万円以上のおまとめローンに借り換えることで金利を引き下げできる可能性が高くなります。

なぜなら、利息制限法という法律により上限金利が制限されているからです。

- 元本の金額が10万円未満の上限金利

→ 年20% - 元本の金額が10万円以上~100万円未満の上限金利

→ 年18% - 元本の金額が100万円以上の上限金利

→ 年15%

参照元:上限金利について【貸金業界の状況】 | 日本貸金業協会 (j-fsa.or.jp)

多くの金融機関(特に消費者金融)では100万円未満の小口借入には法律上の上限金利「18.0%」が適用されます。

そこで適用金利が18%の複数の100万円未満の小口借入を100万円以上のおまとめローンで一本化できると、利息制限法上も上限金利「15%」が適用されますので、確実に金利が引き下げられることになります。

長い目で見ても、なるべく低金利で返済を続けることが1日も早く完済する鍵になります。

「おまとめローン」は完済に一歩ずつ近づくための確かな方法といえるでしょう。

年収の3分の1を超える金額でも借りられる

消費者金融から借りるカードローンの場合、「他社を含めた借入総額が年収の3分の1以下」であることが条件です(総量規制)。

ただし、おまとめローンであれば消費者金融の商品であっても「総量規制の対象外」となります。

すでに総量規制いっぱいまで借り入れしている人であっても、おまとめローンで全額を新しく借りて他社の借り入れを完済することも可能です。

前述していますが、おまとめローンは総量規制の「例外貸付け」に当たります。そのため総量規制の対象外となり、年収の3分の1を超える借入が可能になります。

ただし「例外貸付け」は借入額が借入残高に算入されます。おまとめローンにより借入残高が総量規制の基準を超過した場合には、「除外貸付け」や「例外貸付け」を除いて借入ができません。

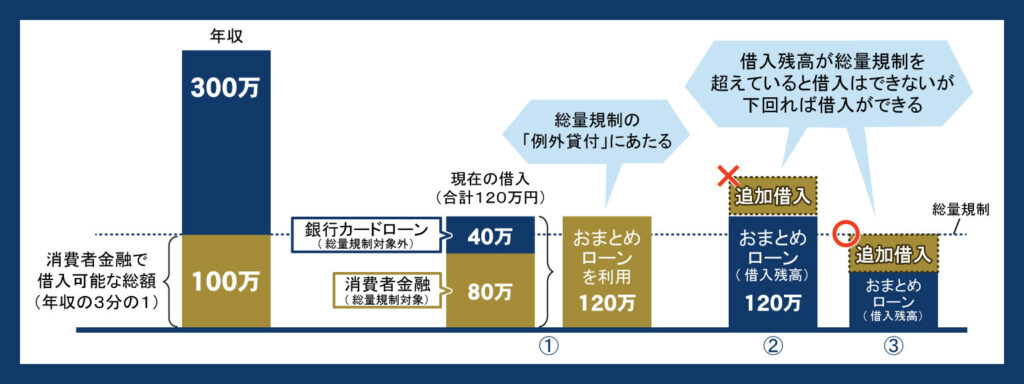

具体例

年収300万円(年収の3分の1=100万円)

現在120万円の借入を利用している

内訳:消費者金融80万円(総量規制対象)

銀行カードローン40万円(総量規制対象外)

→120万円の消費者金融おまとめローンを利用したい

→総量規制の例外貸付けにあたり審査に合格すれば利用可能(①)

→ただしおまとめローン120万円は借入残高に参入される。返済により年収の3分の1を下回るまで(③)総量規制対象の借入ができない(②)。

おまとめローンの5つのデメリット

デメリット

・金利が必ず下がるとは限らない

・他のローンの審査に影響がでる場合もある

・追加の借入ができないケースがある

・契約次第では利息総額が増えることがある

・審査の難易度が上がる

商品によっては必ず金利が下がるとは限らない

全体的におまとめローンは、カードローンに比較して上限金利を比較しても低めに設定されています。そのため例えば複数の消費者金融カードローンを、消費者金融おまとめローンで一本化した場合、従来の借り入れよりも金利が下がる可能性が高くなります。

ただ、適用金利は金融機関や商品によってかなりの差があります。そのためおまとめローンで必ず金利が下がるわけではありません。

例えばおまとめ目的の中に「銀行カードローン」が含まれている場合です。一般的に銀行カードローンは消費者金融よりも低金利です。上限金利を比較しても消費者金融おまとめローンよりも低い金利の銀行カードローンは多くあります。そのため消費者金融おまとめローンを利用した場合、逆に金利が高くなってしまう可能性もあります。

このように特に複数の借入をおまとめしたいと考える場合には、おまとめ前とおまとめ後の金利を比較して、利息を含めた総返済額が少なくなるように心がけましょう。

審査に落ちると他のローンに影響する可能性がある

おまとめローンの審査に落ちた結果が信用情報期間に記録されていると、住宅ローンや他のカードローンの審査結果に影響することがあります。

詳しくは後述しますが、おまとめローンの審査は通常のカードローンと比べて厳しい基準で行われるのが一般的です。

審査落ちした情報が信用情報機関に記録されるのもカードローンと同様です。

審査落ちした記録は約半年は残り続けることになり、その間はローン審査を通過するのが非常に困難になります。

おまとめローンは追加で借りられない

おまとめローンは「返済専用」としている商品が多く、追加の借入をしないという前提で利用します。

今まで自由に追加借入できるカードローンを使用してきた方は、不便に感じるかもしれません。

しかし、おまとめローンでせっかく一本化したのにまた追加借入してしまうと、おまとめローンを利用した意味がなくなってしまいます。

カードローンの使い込みを防ぎ、新たに借り入れを増やさないという観点からも、返済専用のおまとめローンを利用するようにしましょう。

おまとめにより利息総額が増えることも

おまとめローンに乗り換えることで金利の引き下げに成功したとしても、返済期間を長く設定しすぎて逆に利息総額が増えてしまうケースがあります。

追加借り入れができない事を考えて月々の返済額を抑えるのは良い事ですが、あまりにゆっくり返済すると利息がかさんでしまう事を頭に入れておきましょう。

おまとめローンに乗り換える前に、借金の返済計画をしっかりと組み立てましょう。

具体例

以下の借入を利用しています。

| 金融機関 | 借入残高 | 毎月返済額 (最小返済額) | 金利(実質年利) | 利息総額 | 返済回数 |

|---|---|---|---|---|---|

| A社 | 400,000円 | 12,000円 | 18.0% | 158,653円 | 47回 |

| B社 | 500,000円 | 13,000円 | 15.0% | 185,852円 | 53回 |

| C社 | 300,000円 | 11,000円 | 18.0% | 88,683円 | 36回 |

| 合計 | 1,200,000円 | 36,000円 | 433,188円 |

この3社をD社の以下の条件でおまとめローンを利用します。(ケース①)

| ケース① | 借入金額 | 毎月返済額 (最小返済額) | 金利(実質年利) | 利息総額 | 返済回数 |

|---|---|---|---|---|---|

| D社 | 1,200,000円 | 24,000円 | 15.0% | 694,888円 | 79回 |

毎月の返済額は12,000円少なくなりましたが、利息総額が261,700円増えてしまいました。

では毎月返済額(最小返済額)を10,000円増やしてみたらでどうでしょう。(ケース②)

| ケース② | 借入金額 | 毎月返済額 (最小返済額) | 金利(実質年利) | 利息総額 | 返済回数 |

|---|---|---|---|---|---|

| D社 | 1,200,000円 | 34,000円 | 15.0% | 392,695円 | 47回 |

毎月の返済額は以前より2,000円少なくなり、かつ利息総額は40,493円少なくなりました。

返済回数も以前の3社の平均(47+53+36=136÷3=45.3)に近い形になりました。

おまとめローンを利用する場合、このように慎重なシミュレーションが大切です。

望ましいのはケース②のように毎月返済額を少しでも減らしつつ、利息総額も減らす計画です。

しかし現状、とにかく毎月の返済額を減らしたい状況ではケース①のような計画の上で、余裕が出てきたら随時繰上返済を検討するようにしていきましょう。

おまとめローンは銀行と消費者金融でもメリット・デメリットが異なる

おまとめローンを提供している事業者には「消費者金融」「銀行」の2つがあります。

前章「おまとめローンのメリットとデメリットを比較」ではおまとめローン自体のメリット・デメリットを紹介しました。

一方、銀行提供のおまとめローンならではのメリット・デメリット、消費者金融提供のおまとめローンならではのメリット・デメリットもあります。

ここでは、銀行と消費者金融のおまとめローンのメリット・デメリットをそれぞれ紹介します。

銀行おまとめローンのメリット

銀行のおまとめローンのメリットとして考えられるのは、以下の3つです。

【銀行おまとめローンのメリット】

・消費者金融よりも金利設定が低い

・おまとめできる範囲が広い

・申し込み後も追加で融資ができる

銀行のおまとめローンと消費者金融のおまとめローンの関係は、銀行と消費者金融のカードローンの関係に似ています。

おまとめローンもカードローンと同じく、銀行のほうが消費者金融よりも低金利な設定になっています。

銀行の方が低金利で利用できるため、他社から乗り換えたときに金利を低く抑えやすくなっています。

また、消費者金融のおまとめローンよりもおまとめできる範囲が広い点もメリットです。

消費者金融のおまとめローンでは貸金業者からの借り入れのみまとめられるという条件の商品もありますが、銀行なら同じ銀行や消費者金融、カード会社までさまざまな借り入れをひとまとめにできます。

商品によってはおまとめ後に追加での借り入れも可能です。ただ、おまとめローンは多重債務から解消して返済できる状態にするというのが目的であり、追加融資を受けてしまうとせっかく圧縮した返済額がまた増えてしまうことになります。

毎月の返済額を減らして返済しやすくするという目的を忘れず、安易に追加融資は受けないようにしましょう。

銀行おまとめローンのデメリット

銀行のおまとめローンのデメリットとして考えられるのは、以下の3つです。

【銀行おまとめローンのデメリット】

・低金利ゆえに審査が厳しい

・再度借り入れできてしまうとおまとめとしてのメリットがなくなる

・返済が長期化しやすい

銀行おまとめローンの大きなデメリットは、一般的に消費者金融よりも審査が厳しいといわれている点です。

銀行のローンはカードローンでもおまとめローンでも、低金利な設定になっていることが大半です。

逆にいえば、利用者が返済できなくなったときに利息でカバーしにくいということになり、銀行側の貸し倒れリスクは増大します。よって消費者金融よりも審査難易度が相対的に高いといわれています。

また、メリットの項で紹介した「追加の借り入れができる商品もある」というのがデメリットになることもあります。そもそもおまとめローンに申し込んだ背景としては、複数社からの借り入れを返済するのが難しかったということがあるはずです。

せっかくおまとめローンで毎月の返済額を減らすことができたのに、追加で借り入れしてしまって返済額が増えてしまうのは本末転倒です。

また、銀行おまとめローンは金利が低い分だけ、返済が長期化しやすいデメリットもあります。

金利が低いほど毎月の返済額が少なくなりますが、返済が長期化すると返済総額としてはおまとめ前よりも高くなる可能性もあります。

返済金額が安くなった分は少しでも臨時返済(追加返済)に回し、効率的に返済元金を減らすようにしましょう。

消費者金融おまとめローンのメリット

消費者金融のおまとめローンのメリットとして考えられるのは、以下の3つです。

【消費者金融おまとめローンのメリット】

・銀行のおまとめローンよりも審査難易度が低め

・審査がスピーディで最短即日融資も可能

・追加借り入れができない分、計画的に借り入れ残高を減らせる

消費者金融おまとめローンのメリットは、銀行と比較して金利が高いぶんだけ、審査難易度が低いとされていることです。

金利が高いため、万が一返済遅れや返済不能が発生しても高めの利息でカバーできることが、積極的に融資できる要因と考えられます。

また消費者金融や銀行のような預金業務などがなく、個人向けに融資しないと利益が得られないことからも、銀行より積極的に融資していると考えられます。

また、消費者金融のおまとめローンは、最短即日で融資を受けられる点もメリットです。

おまとめローンは一般的なカードローンよりも慎重に審査が行われますが、プロミス等の大手消費者金融であれば当日中に借り入れすることも可能です。

また、「返済専用のローンである」という点もメリットになります。追加で借り入れすることはできませんが、毎月の返済を進めていくほどにどんどん借り入れ残高が減少していきます。

消費者金融おまとめローンのデメリット

消費者金融のおまとめローンのデメリットとして考えられるのは、以下の3つです。

【消費者金融おまとめローンのデメリット】

・銀行カードローンよりも金利が高い

・まとめできるローンの種類が少ない

・いざという時に追加で借り入れできない

消費者金融はおまとめローンに限らず、銀行よりも金利が高めに設定されている点がデメリットです。

「他社から乗り換えることで金利を下げられる」というのがおまとめローンのメリットですが、銀行よりも基本的な金利設定が高いことでメリットが小さくなりやすいです。

また、おまとめできる種類が銀行おまとめローンより少ない点もデメリットになります。

銀行のおまとめローンでは銀行・ろうきん・消費者金融・カード会社などさまざまなローンをまとめることができます。一方の消費者金融では、同じ消費者金融や信販会社等の「貸金業者」からの借り入れしかまとめられないケースが多いです。

すでに銀行のカードローンでお金を借りている場合、アイフルの「おまとめMAX」「かりかえMAX」などの例外を除いて銀行カードローンが有力な選択肢になりそうです。

また、メリットで述べたことの反対で、どんな場合でも追加で借り入れできないというのは、人によってはデメリットになるかもしれません。

おまとめローンの審査が厳しい2つの大きな理由

おまとめローンの審査は、普通のカードローンと比較しても厳しくなる傾向があります。

通常のカードローンよりも審査が厳しいと言われる理由は、主に以下の2つが考えられます。

- すでに複数の借り入れをしている

- まとめることで金利が下がるため

すでに複数の借り入れをしている状態なので

おまとめローンの審査が厳しくなる主な理由は「すでに借り入れしている人が申し込む商品」であるためです。

おまとめローンを検討するのは、それなりの借り入れ件数・金額に達していて返済が困難になっている方が多いでしょう。

返済に苦慮している方にお金を貸すというのは、金融機関や貸金業者にとって大きなリスクになります。

通常のカードローンの審査よりも厳しくチェックされることを念頭に、審査を受けるかは慎重に考えましょう。

まとめることで金利が下がるため

貸金業法で定められた「おまとめローン」の場合、借金返済を一本化できるうえ、今までの商品と比較して金利を下げることができます。

利用者にとってはこの上ないメリットでしょうが、金融機関・貸金業者の視点で見ると逆です。

すでに複数の借り入れをして返済に苦慮している人にお金を貸すだけでなく、金利水準も引き下げる必要があるというのは、貸金業者にとって大きなリスクです。

金利を引き下げるということは、万が一返済できなくなっても損失を利息で充当することすら難しくなります。

貸し倒れた際に業者が受けるダメージが大きくなるのですから、審査は慎重に実施される、というわけです。

金融業界でのおまとめローンの位置づけは「債務者の返済負担の軽減」です。一方、金融業者側からすれば返済リスクも考慮する必要もあります。この相反する問題については専門家も指摘する点であり、おまとめローンを利用する場合、頭にいれておいてほしい点でもあります。

そもそも借りまとめローンの利用者は、利用開始時点において債務負担が既に過重であり、また 多重債務に至った理由として低収入である可能性が、カードローン利用者全般と比較して高いと考えられる。一方で、低収入かつ債務過多である利用者は返済不能に陥る可能性(信用リスク)が高い。社会的あるいはリレーションシップ的な観点からすれば「既往借入れの確実な返済を確保する」ために借りまとめローン利用者の金利等貸出条件はカードローンよりも緩和的であるべきと考えられる。しかしリスク管理の観点からすれば相応のプレミアムが求められるところである。どちらの観点を重視するかによって適用条件は異なるであろう。

引用先:「地域金融機関の借りまとめローンは債務軽減の目的に適っているか?」

おまとめローンの3つの主な審査基準

返済能力(収入とのバランス)

おまとめローンの審査に通るためには、「安定・継続した収入」が必要です。

収入と返済能力は比例しているため、借入希望額に対して十分な収入があれば「返済能力がある」と判断され審査では有利となります。

おまとめローンには、派遣、パート、アルバイトなど正社員ではない方でも利用できる商品と、そうでない商品があります。

いずれにしても、審査の際には年収が重要な判断材料になります。

おまとめローンは総量規制の対象外で、年収の3分の1以内という枠に制限されません。

それでもおまとめローンの審査においては返済能力、特に収入(年収)と借入希望金額のバランスが重要であることには変わりありません。

信用情報(延滞の有無)は事前に確認を

信用情報とは、金融機関が申込者の「信用」を判断するための参考資料として利用するものです。

クレジットカードやカードローンの申し込み件数や、契約情報などが記載されています。

さらには、ローンの返済・完済の情報や、延滞の有無を含む返済状況も登録されています。

収入が十分でも、信用情報から見て返済が滞りそうだと判断されたら審査に通るのは難しくなります。

特におまとめローンでは、既存借入の返済状況が大きなポイントです。厳しい中でも遅れずに返済を続けていたという方は、それだけ信用できる申込者と判断できます。

逆に延滞を多数発生させている方は、仮におまとめローンで返済負担が軽減されたとしても、あまり信用できない申込者とみなされてしまいます。

信用情報が不安な方は、各に開示請求を行い確認することをお勧めします。インターネットや郵送などで比較的簡単に開示請求できるので、事前に確認しておくと安心です。

| 信用情報機関 | 開示方法 | 手数料(税込) |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | インターネット・郵送 | 1,000円 |

| 日本信用情報機構(JICC) | スマホアプリ・郵送 | 1,000円 |

| 全国銀行個人信用情報センター(KSC) | インターネット・郵送 | 1,000円~1,200円 |

属性(勤続年数や持ち家の有無)

審査の際に見られる項目には、職種・勤務先・勤続年数・居住形態などがあります。

各金融機関がどのような判断基準で属性を見るかは公式の情報は判明していませんが、例えば勤務先の規模が大きいほど評価が高くなり、勤続年数が長いほど審査に有利に働くと考えられます。

銀行より審査が通りやすい傾向にある消費者金融であっても、仮に転職したばかりで勤続1ヶ月の状態で申し込むと、審査において不利に働くことは間違いないでしょう。

勤続年数は「安定した定期収入があるかどうか」を判断するために、審査において重点的に見られるポイントの一つです。

取扱金融機関の中には利用条件の中に「勤続年数」を設けている先もあります。特に「ろうきん」のおまとめローンにはその傾向が強いです。

「勤続年数」に限りませんが申込条件を満たしていない場合、審査の入り口すら通ることはできません。細かな申込条件は公式ホームページの中でも「商品概要説明書」などから確認しておくようにしましょう。

おまとめローンの返済方式は貸金業者・金融機関ごとにさまざま

おまとめローンを契約したあとは、借りたお金を返済することになります。

ただ、毎月いくら返済するのか、返済するお金に含まれる元金と利息がいくらなのかはおまとめローンを提供する消費者金融、金融機関によって異なります。

ここでは、おまとめローンで設定されている代表的な返済方法を紹介します。

返済金額に占める元金・利息の金額については、各おまとめローンを参照してみてください。

- 元利均等返済(元利定額返済)

- 元金均等返済

- 元利均等加算併用返済

- 残高スライドリボルビング方式

元利均等返済(元利定額返済)

元利均等返済(元利定額返済)は、元金の返済分と利息の返済分を合計した毎月の返済額が一定になる計算方式です。

毎月の返済金額が一定であることから、家計管理がしやすいというメリットがあります。

ただし、返済初期は返済額に占める利息の割合が高くなり、元金の返済が進みにくいというデメリットがあります。

後述する元金均等返済と比べて返済期間が延びやすく、返済総額も高くなりやすい点に注意が必要です。

毎月の返済額が一定になる返済方法をリボルビング払いと呼んでおり、「元利定額リボルビング払い」と表現されることもあります。

元金均等返済

元金均等返済は、元金部分の返済が常に一定になる返済方法です。

元金の金額が固定であり、そこに返済利息を足した金額を毎月返済することになります。

返済が進むごとに返済残高が減って、それに応じて利息も右肩下がりで少なくなる点が特徴です。

毎月の元金は一定でも、利息が徐々に少なくなる分だけ毎月の返済額も徐々に少なくなっていきます。

返済初期は利息が高く返済負担が大きいデメリットはあるものの、返済期間が短くなりやすいことからトータルの返済総額は元利均等返済よりも安く抑えやすいです。

元利均等加算併用返済

元利均等返済に加え、ボーナスの返済を併用できるタイプです。

残高スライドリボルビング方式

返済残高に応じて、毎月の返済額が決まる方式です。

借り入れ残高が少なくなるにつれて毎月の返済額も減少するため、返済が進むほどに返済負担が少なくなるというメリットがあります。

一方、利用残高が変わると返済額が変わるため、毎月の返済額を正確に把握するのが大変というデメリットもあります。

おまとめローンで月々の返済額がいくら減る?

おまとめローンを利用することで、金利を下げつつ毎月の返済額を減らすことが可能です。

具体的な返済額を見ていきましょう。

アイフルおまとめMAXを利用した場合

返済例:毎月の返済額が50,000円から34,000円に軽減

| 借入額 | 毎月返済額 |

|---|---|

| A社30万 (金利年18.0%) | 11,000円 |

| B社60万 (金利年17.0%) | 16,000円 |

| C社90万 (金利年16.0%) | 23,000円 |

| 合計 | 50,000円 |

↓

| 借入額 | 毎月返済額 |

|---|---|

| アイフル180万 (金利年15.0%)※ | 34,000円 |

アイフルおまとめMAXに借り換えることで金利の引き下げに成功し、返済額が毎月16,000円安くなるという一例です。

年額に換算すると約20万円の差額が出てきます。

差額分を計画的に貯蓄して、積極的に繰り上げ返済することで、完済までのステップを早めることができます。

ローンのおまとめとしても利用可能なカードローン

複数の借入を一本化したい場合、「おまとめローン」という名称がついていないカードローンを活用することもできます。

おまとめローンは基本的に返済専用なのに対して、一般的なカードローンは限度額まで繰り返し借入できます。最初はおまとめ目的として利用した後、返済により限度額に余裕が出ると、困った時にすぐに対応できるというメリットがあります。

とはいっても繰り返して利用していくと、せっかくおまとめしたのにいつまでたっても借金が減らないという状況に陥ります。くれぐれも不要の借入を行わないように心がけましょう。

また、カードローンの商品によっては、他社への返済用に借入することを禁止している場合があります。

多重債務状態となり、返済不能になる危険性があるためです。

このような商品では禁止事項に従わず、借入したお金を他社への返済に充当した場合、万が一返済不能となり法的手続きが必要となると免責の対象となる可能性もあります。

そうなると借金を整理できずに返済を続けていくことにもなります。

カードローンの使い道について、「自由」もしくは「不問」という記載があるカードローンは、おまとめとしても利用可能です。

| 金融機関 | 資金使途 |

|---|---|

| アコム | 資金使途自由 |

| アイフル | 使い道不問 |

| SMBCモビット | 利用目的自由 |

| 楽天銀行株式会社 | 原則自由 |

| 三菱UFJ銀行バンクイック | 原則自由 |

| みずほ銀行 | 原則自由 |

| イオン銀行カードローン | 原則自由 |

※いずれの商品も、事業性資金には利用できません。

注意点

おまとめローン目的でカードローンの利用を検討する際には、借入残高が総量規制の対象になっていないかを確認する必要があります。(消費者金融カードローンの場合)

すでに年収の3分の1を超える借入残高がある場合には、消費者金融のカードローンでは借入できません。

上記にある通り、消費者金融カードローンでも「資金使途自由」となっている場合、おまとめとしても利用可能です。ただしもともと消費者金融カードローンは上限金利が高めに設定していますので、利用の際には金利が低くなるような活用をしなければいけません。

消費者金融には別途おまとめローンが用意されている先が多いので、消費者金融カードローンをおまとめ目的として活用するのは、あまり現実的ではないかもしれません。

銀行カードローンは総量規制の対象外ですが、現在各銀行とも自主規制を設けています。

総量規制の基準同程度、もしくはより厳しく年収による貸出金額の制限を行っています。

いずれにしても年収の3分の1を超える借入は、それだけ返済が厳しくなる水準であるということです。

おまとめローン目的でカードローンを利用する流れ

カードローンをおまとめ目的で利用する流れは、概ね以下の通りです。

- カードローンの用途が自由かどうかを確認する

- カードローンの申込を行う

- 審査を受ける

- 審査に通ったら契約する

- 合格したカードローンで借入をして他社借入を返済する

申込時には、できるだけ「借りるお金は今の借入の返済に利用します」と相談しておきましょう。そうすることで「追加で借入を増やすわけではない」とアピールできます。

当然、他社借入を返済するために借入したのにも関わらず、自分の趣味や他の目的のためにお金を使ってしまう事がないように注意が必要です。

手元にお金があるとどうしても使ってしまう…という方は、返済専用のおまとめローンを利用することをおすすめします。

おまとめローンは、既存の借入先に直接振り込みが行われる仕組みの商品も多いため、確実に返済することができます。

自ら返済を行わなければいけないおまとめローンでも、返済を行った証明書類などを求めるようになっていますので、他の目的には利用できないようになっています。

そもそも今の返済をなんとかしたいと考えてカードローンを申し込んだわけですから、それ以外の目的に利用するのは本末転倒です。

利用中カードローンの増額で借入金利の引き下げも

カードローンの利用を返済の遅延なしに継続して行っていると、増額融資の案内が届くことがあります。金融業者側から増額融資のオファーがあったという事は、すでに内部の審査には概ね通っているということなので、増額するのにベストなタイミングです。

増額融資を受ける際には、今より金利が下がるかどうかを確認しましょう。

金利の引き下げが可能になったなら、他社借入を返済するチャンスです。

金利が引き下げられたカードローンで借りたお金を利用して、より金利が高い他社借入を完済することで、今より低金利で返済を続けることができるでしょう。

こんな方はおまとめローンの利用がおすすめ

以下の項目に当てはまる方は、おまとめローンの利用がおすすめです。

- 金利を引き下げて負担を軽減したい

- 返済日の管理が大変

- うっかり返済を忘れるリスクを減らしたい

- 本気で完済を目指したい

おまとめローンにより複数の借入を一本化することで、収支のバランスも分かりやすくなるでしょう。

また、追加で借り入れできない「返済専用のローン」に乗り換えることで目的意識が高まり、無駄な出費を避けることにも繋がります。

銀行のカードローンは消費者金融と比較して低金利で借入できるため、利息負担を軽減できるという意味でおすすめできます。

しかし、柔軟な審査の銀行カードローンは少ないため、審査に通るか不安な方は借入先としてどこがいいのか決めかねる事もあるでしょう。

おまとめローンでは、安定した収入があり、これまで延滞することなく返済を続けてきたなら、審査をクリアできる可能性があります。

とはいえ、安易な気持ちで下調べせずに申し込むのはNGです。

おまとめローンを利用することで本当に金利が下がるか、利息総額が今より少なくなるかを必ず確認してから申し込むようにしましょう。

おまとめローンを賢く使うコツは繰り上げ返済

いざおまとめローンを使い始めたら、まずは安定した返済を続けましょう。

お金に余裕がある月は、繰り上げ返済することで予定よりも早い完済が可能になります。

繰り上げ返済とは、毎月の返済額とは別にまとまったお金を返済することをいいます。

返済の前倒しをすることにより、本来支払うはずだった利息の支払いが消えるため、利息の総支払額を効率的に減らすことができます。

契約時に、繰り上げ返済に対応しているローンかどうかも確認しておきましょう。

おまとめローンを利用する際の5つの注意点

おまとめローンは複数の借り入れを一本化できるうえに、それまでよりも金利を引き下げることができる商品です。

返済に困っている方なら有力な選択肢になりますが、利用する際はいくつかの注意点があります。

ここでは、おまとめローンを利用する前に知っておきたい注意点についてまとめました。

おまとめローンの審査に落ちると他社の審査に影響する可能性がある

おまとめローンの審査に落ちてしまった場合、他社で借り入れすることが難しくなるケースがあります。

ローンの審査に落ちるとその事実は信用情報機関に記録され、次の審査ではマイナスの評価になる可能性があるためです。

次の申し込み先の審査で前回の審査落ちの履歴を見られると「審査に落ちた=返済能力が足りない」という判断になりやすいです。

審査落ち後にすぐ再申し込みすることで「何回も申し込むくらいお金に困っている……」と判断されてしまうこともあります。

一度おまとめローンに落ちた場合、次のローンに申し込むまで6ヶ月あけるのが理想的といえます。信用情報に記録された審査落ちの情報は、6ヶ月後に削除されるためです。

他社を解約しないと規約違反になる恐れ

おまとめローンを利用する場合、他社の借り入れを完済したときに「解約」することが必要な場合があります。

おまとめローンでそれまでの複数社からの借り入れを完済するため、既存のローンを解約しないと再び借り入れできるようになってしまいます。

完済することを目的におまとめローンを選択したのに、今まで使っていたローンで再度借り入れしてしまっては意味がありません。

そのため、おまとめローンでは利用規約に「既存ローンの解約」が条件になっている場合があります。

もしも他社の解約をしないまま、おまとめローンを利用すると「利用規約違反」にあたり、全額の一括返済を求められることになります。

おまとめローンを利用する際は、以下の点は確実にチェックしておきましょう。

おまとめローンの利用前にチェックしておきたい利用規約

- 利用条件に「既存ローンの解約」が記載されているか

- 他社を解約せずに利用するとどうなるか

利用規約はおまとめローンごとに異なりますが、「基本的に既存ローンは解約するもの」と思っておいた方が良いでしょう。

既存ローンを解約して素直に一本化した方が完済も早くなり、自分自身のためにもなります。

おまとめ以外の用途で使い込むことはできない

おまとめローンでお金を借りた場合、借りたお金は直接既存のローン借り入れ先に振り込まれるケースが多いです。

既存のローン借り入れ先に振り込まれる際は自分の口座を経由しないので、現金が手元に入るわけではありません。

そのため、現金を生活費の足しや遊興費といった、「おまとめ以外の用途」に利用することはできない仕組みです。

利用できる金額も既存のローン借入残高以内という商品がほとんどです。一部追加で自由資金を認めている先もありますが、おまとめローンを多めに借りられないことを頭に入れておきましょう。

一方、なかには借りたお金が自分の口座に振り込まれる場合もありますが、完済するまでのわずかな時間しか持っていることはできません。

どちらの方法だとしても自分の好きなように現金を使うことはできませんし、一部でもおまとめ以外に目的に利用するのは規約違反ですので絶対に避けましょう。

消費者金融おまとめローンの他社への融資金振込対応

当サイトでご紹介している商品名のおまとめローンについて、公式ホームページや電話による確認で、他社への融資金振込可能か調査しました。

| 消費者金融 | 商品名 | 他社への振込対応 |

|---|---|---|

| アイフル | おまとめMAX ・かりかえMAX | |

| 中央リテール | おまとめローン | |

| SMBCモビット | おまとめローン | |

| プロミス | おまとめローン | |

| いつも | おまとめローン | |

| ダイレクトワン | お借り換えローン | |

| ORIX MONEY | おまとめローン | |

| MOFF | おまとめローン |

いずれも電話で確認したところ「×」となっている先でも、消費者金融側の判断で他社への直接振込を実施するとのことでした。

もちろん融資金を直接振込する先でも、振込手数料は発生しません。

ちなみに銀行カードローンをおまとめで利用する場合には、自分で他社返済を行う必要があることも覚えておきましょう。

まとめたクレジットカードは利用できない可能性

おまとめローンではカードローンだけでなく、クレジットカードの残債もまとめることが可能な商品も多くあります。

ただ、クレジットカードの残債をまとめると「その後に使えなくなる可能性」があるので注意が必要です。

これは、前述したとおり、おまとめローンの中には「お金を借りる際に他社を解約する必要がある」という利用規約の商品があるためです。

一本化したのがショッピング枠だったとしても解約の対象に含まれる場合があるため、普段からクレジットカードを利用している方は特に注意が必要です。

お気に入りのクレジットカードの場合、おまとめせずに残しておくのも選択肢に入れておくと良いでしょう。

銀行ローンをおまとめ活用するには即日は不可?

銀行のおまとめローンを利用する場合や、カードローンをおまとめローンとして利用する場合の、即日融資の対応についてみてみます。

2018年以降ほぼ不可能とされていた銀行ローンの即日融資ですが、2023年になり状況はやや変わりつつあります。

| 金融機関 | 最短即日融資が可能か |

|---|---|

| 消費者金融カードローン | 可能 ※最短25分融資が可能な消費者金融もある |

| 銀行のカードローン | 可能な銀行も登場している |

| 消費者金融おまとめローン | 可能 |

2018年以降、銀行カードローンでは即日融資ができなくなっていました。銀行による過剰貸付が問題となり、審査が厳密に実施されるようになったためです。

中でも警察庁のデータベースにアクセスして、申込者が反社会的勢力に関係していないかを確認する作業が必須となったことがかなりの影響を与えました。

この作業は当時、最短でも1日以上の時間がかかっており、そのため銀行カードローンでは即日融資が不可能とされていました。

ただ最近では当日中の照合作業が可能になっています。申込者のニーズに応えるべく、各銀行では審査の厳格さはそのままに、審査スピードの向上に努めています。その結果、2023年に入ってから即日融資可能な銀行ローンが登場しています。

ただし全体的に銀行と消費者金融を比較するスピード面では消費者金融に軍配があがります。特に「即日融資可能な銀行おまとめローン」は現在も見受けられません。

おまとめローンの利用を検討する場合「どうしても今日中に」といった状況はあまりないでしょうが、この点は頭に入れておきましょう。

収入証明書(源泉徴収票や課税証明書など)の提出が必要

おまとめローンでまとめる金額にもよりますが、一般的には本人確認書類(運転免許証や個人番号カードなど)と合わせて「収入証明書類」の提出が求められます。

直近2ヶ月分の給与明細書があれば提出は簡単ですが、源泉徴収票や課税証明書などは発行に手間と時間がかかります。