消費者金融でお金を借りようと考えた際、どの業者を選べばよいのか迷う方も多いでしょう。消費者金融を絞り込むときは、「選び方のポイント」に沿って複数の候補を比較してみることがおすすめです。

借りたい金額や返済の見込み金額、返済までの期間、利息をなるべく少なくしたい、急いでいるので今すぐに借りたいなど、それぞれの希望によって選ぶサービスは異なります。

借入金利、無利息期間、即日融資など利用者側にとっての「大きな違い」である、様々な比較ポイントを考慮して選ぶことで自身に合う1社が見つかるでしょう。

ここでは、各消費者金融を利用したことがある人に独自のアンケート調査を実施して口コミを集めた結果や、大手や中小の消費者金融一覧から特徴や金利を比較し、消費者金融おすすめランキングで紹介しています。

消費者金融の選び方や、消費者金融のメリットやデメリット、審査の基準などもわかりやすく解説しています。自分の借り方に合った、借りやすい消費者金融を見つけられる内容です。

消費者金融おすすめランキング

- 1位 プロミス

- 2位 SMBCモビット

- 3位 レイク

- 4位 アイフル

- 5位 アコム

- 6位 セントラル

- 7位 フタバ

- 8位 ベルーナノーティス

- 9位 いつも

- 10位 フクホー

- 11位 アロー

- 12位 ライフティ

- 13位 エイワ

- 14位 AZ株式会社

- 15位 キャッシングMOFF(モフ)

- 16位 アルコシステム

- 17位 ダイレクトワン

- 18位 プラン

ランキング根拠:2023年7月期ブランドのイメージ調査(おすすめしたいカードローンNo.1)

調査機関:日本マーケティングリサーチ機構

調査期間:2023年6月23日~2023年7月10日、n数:178/調査方法:Webアンケート

備考:本調査は個人のブランドに対するイメージを元にアンケートを実施し集計しております。本ブランドの利用有無は聴取しておりません。効果効能等や優位性を保証するものではございません。競合 2 位との差は 5%以上。ランキングの根拠となるNo.1表記の利用許可書(調査報告書)

| 消費者金融 | プロミス | SMBCモビット | レイク | アイフル | アコム |

|---|---|---|---|---|---|

| ロゴマーク |  |  |  |  | |

| 審査時間 (簡易診断) | 最短3分※8 | 簡易審査10秒 | 最短15秒 | 1秒診断 | 3秒診断 |

| 融資 | 最短3分※8 | 最短即日※3 | 最短25分※6 | 最短18分※4 | 最短30分 |

| 振込融資 | 原則最短10秒程度 | 最短3分 | 当日中 | 最短10秒 | 最短10秒 |

| 金利(実質年率) | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% |

| 在籍確認 | 原則電話連絡なし※2 | 原則電話連絡なし | 原則電話連絡なし | 原則電話連絡なし | 原則電話連絡なし |

| 無利息期間 | はじめての方 30日間 | – | はじめての方※7 30日・60日・180日のうちいずれか | はじめての方 最大30日間 | はじめての方 30日間 |

| 借入限度額 | 最大500万円 | 最大800万円 | 最大500万円 | 最大800万円※5 | 最大800万円 |

| 審査通過率 (2023年6月現在) | 41.9% | – | 26.6% | 37.8% | 42.8% |

| カードレス | ◎ | ◎ | ◎ | ◎ | ◎ |

| WEB完結 | ◎ | ◎ | ◎ | ◎ | ◎ |

| 担保・保証人 | 不要 | 不要 | 不要 | 不要 | 不要 |

| 特徴 | 30日間無利息期間があり、24時間いつでも振り込み可能 | 審査から借り入れまで来店不要、WEBで完結できる | 180日間の無利息期間なので返済ペースを焦らず利用可能※4 | はじめて利用する方は最大30日間金利が0円で利用能 | 最短30分で融資可能なので仕事の合間の空き時間でも利用可能 |

| 登録番号 | 関東財務局長(14) 第00615号 | 近畿財務局長(14) 第00209号 | 関東財務局長(10) 第01024号 | 近畿財務局長(14) 第00218号 | 関東財務局長(14) 第00022号 |

| 日本貸金業協会会員 | 第000001号 | 第001377号 | 第000003号 | 第002228号 | 第000002号 |

| 公式 | プロミス | SMBCモビット | – | – | – |

※1.事前審査結果ご確認後、本審査が必要となります。新規契約のご融資上限は、本審査により決定となります。

※2.審査の結果によっては電話による在籍確認が必要となる場合がございます。

※3.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※4.お申込の状況によってはご希望にそえない場合がございます。

※5.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※6.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

※審査通過率の参考:月次データ|当社について|SMBCコンシューマーファイナンス株式会社|マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)|月次データ | 財務情報 | アイフル株式会社|四半期決算情報 | IR情報 | 企業・IR |SBI新生銀行

※7. 無利息開始日は初回契約日の翌日からとなります。

※7 .無利息期間経過後は通常金利適用。

※7 .貸付条件 ご融資額 :1万円~500万円 貸付利率(実質年率): 4.5%~18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。 遅延損害金(年率): 20.0% ご返済方式 :残高スライドリボルビング方式/元利定額リボルビング方式 ご返済期間・回数: 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。担保・保証人: 不要 商号・名称:新生フィナンシャル株式会社 貸金業者の登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

※8.お申込み時間や審査によりご希望に添えない場合がございます。

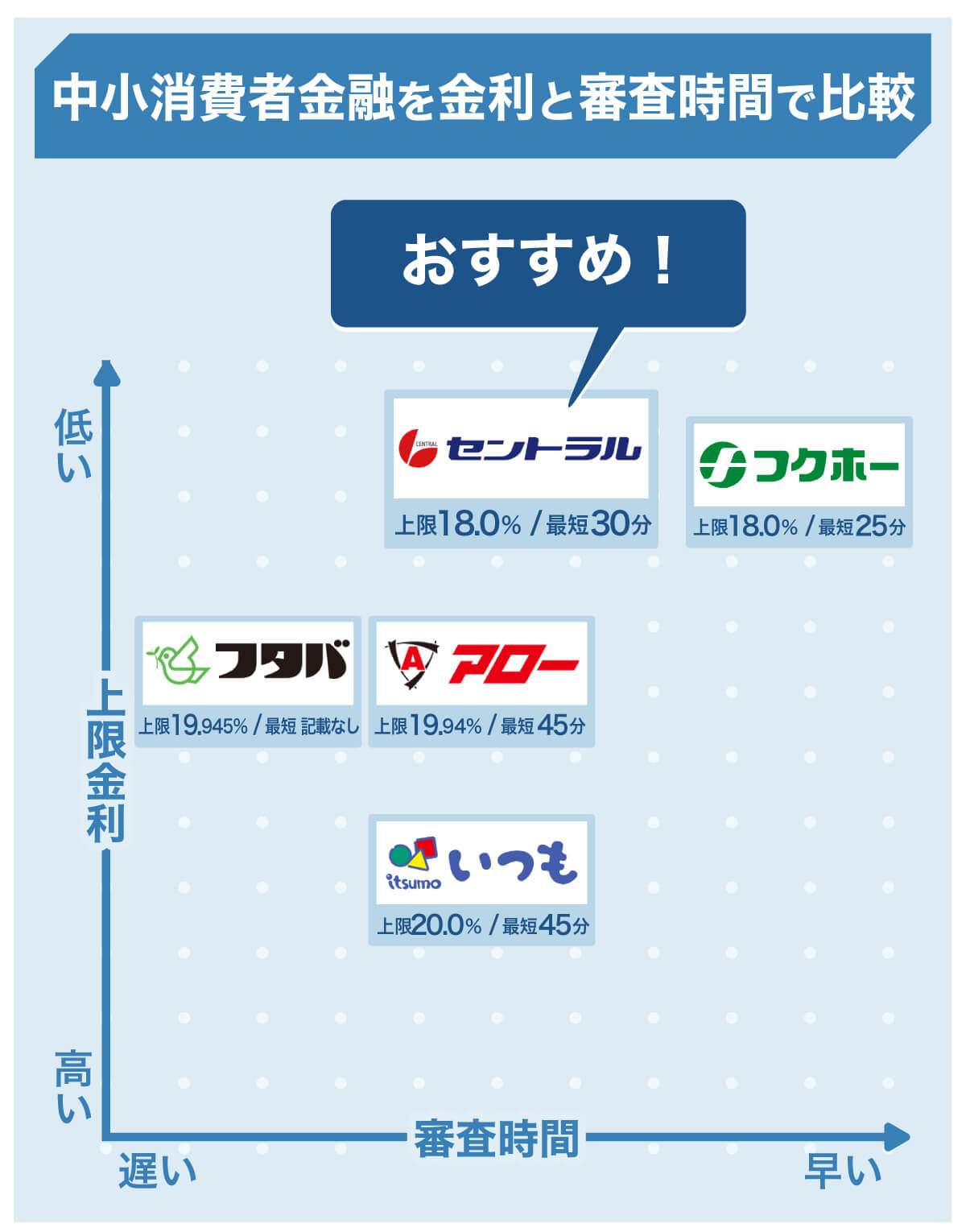

消費者金融の選ぶ際の比較ポイントとして、金利と審査にかかる時間は大きな要素でしょう。

プロミス、SMBCモビット、アイフル、アコム、レイクの上限金利と審査時間をポジショニングマップで比較しました。

次に消費者金融を選ぶ際、どのようなポイントに注目して選択していけばいいのか、一つのフローチャートを示しています。このフローチャートを参考にしながら自分の状況にあった消費者金融を利用するようにしましょう。

・消費者金融には「大手」「中小」「ネット消費者金融」といった分類がある

・プロミスは最短3分、アイフルは最短18分、アコムは最短20分で融資が可能

・消費者金融には銀行カードローンにはないメリットがある

消費者金融おすすめランキング【2024年最新】

プロミスは17.8%の低金利で最短3分で審査が完了

メリット

- 最高金利が17.8%

- 最短3分審査※の結果が出る

- 原則最短10秒で口座振込が可能

- 30日間無利息期間が初回借入の翌日から適用される

- ショッピングや景品と交換可能なVポイントを貯められる(要申込)

※お申込み時間や審査によりご希望に添えない場合がございます。

デメリット

- 長期利用には向いていない

- 最低金利が4.5%と高め

プロミスは、最高金利17.8%と他の大手消費者金融よりも低金利で利用できます。

審査スピードも速く、PCでもスマホでも最短3分で審査※の結果がわかります。

※お申込み時間や審査によりご希望に添えない場合がございます。

融資までの時間も最短3分、振込融資は原則24時間、最短10秒で対応しているので、急いでいる方におすすめです。

30日間無利息期間は、初回の借入をした翌日から適用されるので、好きなタイミングで利用を始められます。

プロミスで借りたお金を無利息期間中に全額返済すれば利息ゼロで済むので、少額融資を希望する方に向いています。

※はじめてプロミスを契約し、メールアドレスの登録と書面の受取方法で「Web明細」を選択した方が対象となります。

はじめての契約でVポイント500ポイントが進呈、Vポイントの申込500ポイントと合わせて最大1,000ポイントが付与されます(※)。契約後もアプリの利用や毎月の返済で随時Vポイントが貯まり、景品・他社ポイントへの交換や日々のショッピングに利用できます。

※2022年2月21日以降にはじめてプロミスとご契約いただき、ご契約手続完了日から60日以内にVポイントの申込手続を完了されたお客さま

| 金利(実質年率) | 4.5%〜17.8% |

| 借入限度額 | 500万円 |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資時間 | 最短3分 |

| 申込み方法 | Web・アプリ・電話・来店(自動契約機) |

| 登録番号 | 関東財務局長(14)第00615号 日本貸金業協会会員 第000001号 |

プロミスを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

審査がとにかく早く、その日のうちにはお金を借りることができました。またスタッフさんの対応も丁寧で分かりやすかったです。

後悔したところは?

上述した通り審査も早く、また会社等に在籍確認の電話もなかったため会社にバレることはありませんでした。そのため特に後悔はありません。

SMBCモビットは勤務先への電話連絡なしでVポイントで返済可能

メリット

- 来店不要でWEB完結、電話連絡も原則なし

- 貯めたVポイントで返済が可能

デメリット

- 無利息期間がない

SMBCモビットは来店不要でWEB完結、原則在籍確認の電話連絡なしで申込できます。

一定の条件(※)を満たすことで郵送物をなしにできるので、家族に利用がばれるリスクも抑えられます。

※以下のいずれかの手続きを行っていただくことで、郵送物なくご契約いただけます。

- 「オンライン本人確認」を行っていただくこと

- 返済方法を口座振替で登録いただくこと

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

※「オンライン本人確認」とは、ご自身のスマートフォンのカメラを使って指定の本人確認書類とお顔を撮影していただくことで、ご本人の確認を行う手続きです

※口座振替については、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかのご本人様名義の口座をWEBで登録いただく必要があります

※カードの受取方法を郵送で希望された場合は、郵送物が発送されます

※その他、審査内容によっては郵送物が発生する場合がございます

スマホアプリも提供されているので、スマホATM取引なども利用可能です。

また、契約時にモビットカード(Tカード機能付き)の発行を選択するか、会員専用サービス「Myモビ」(PCサイト)やSMBCモビット公式スマホアプリから「Vポイント利用手続き(※)」を行うことで、毎月の返済の内利息分200円につき1ポイントのVポイントを貯められます。

※「Vポイント利用手続き」には、Yahoo! JAPAN IDが必要です。

さらに多機能型モビットカード「Tカード プラス(SMBCモビット next)」を選択すると、クレジットの利用でもVポイントを貯められます。

貯まったVポイントは1ポイント=1円として返済にも利用できるので、とてもお得です。

無利息期間はないため契約翌日から利息がつきますが、Vポイントで返済が可能なのは大きなメリットです。

| 金利(実質年率) | 3.0%〜18.0% |

| 借入限度額 | 800万円 |

| 審査時間(簡易診断) | 10秒簡易審査 |

| 融資 | 最短即日※ |

| 申込み方法 | Web・アプリ・電話・ローン契約機 |

| 登録番号 | 近畿財務局長(14)第00209号 日本貸金業協会会員 第001377号 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

SMBCモビットを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

車の故障で修理費が必要になった際に、SMBCモビットからお金を借りて修理費を支払いました。審査は最短30分で完了し、その日のうちに借りることができたので、とても助かりました。また、自宅への郵送物がなく、家族にバレずに借りることができたので、安心できました。

後悔したところは?

限度額を使い切ってしまい、毎月の返済額が大きくなってしまったため、返済が苦しくなってしまったことがありました。また、利息が高かったため、返済に時間がかかってしまいました。

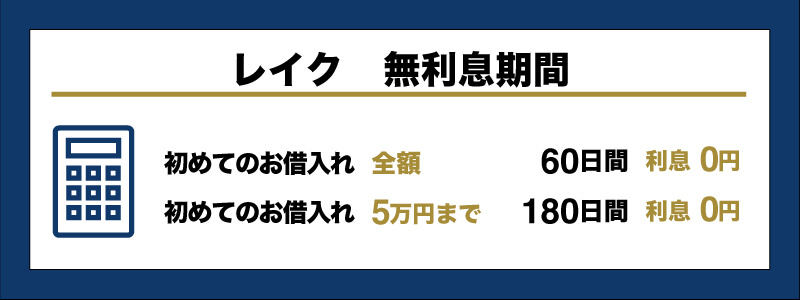

レイクは最大180日間の無利息期間でお得に借りられる

メリット

- 審査が早い

- 最大180日間無利息がある

- 契約後は最短10秒で振込融資可能

デメリット

- 180日間無利息期間利用中に5万円以上の借入を行うと通常金利が適用される

レイクは、3種類の無利息期間があることが大きな特徴です。

通常では30日間ですが、初めての利用で契約額が200万円までの場合Web申込限定の60日間無利息と、借入額のうち5万円まで180日間無利息は他の大手消費者金融にはない長期間の無利息サービスです。

この3種類の無利息サービスはレイクを初めて契約する方が対象となり、利用にはいくつかの条件がありますので注意しましょう。

もちろん、レイクは即日融資に対応しています。

審査回答時間はスマホでの申し込みで最短15秒と他社にはない速さで、融資までの時間はWebで最短25分融資も可能(※)となっています。

契約後は、銀行の振込可能時間やメンテナンスなどに左右されるものの、休日でも最短10秒で振込融資してもらえます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

独自のスマホアプリでは、振込融資手続きや残高照会、返済金額の確認など、管理のしやすいサービスが利用できます。セブン銀行ATMによる「スマホATM取引」にも対応しており、カードレスで借入・返済を行うことができます。

レイクを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

生活費が足りなくて支払いに困っていた時に早くお金を借りることができたので困ることがなく支払いができたので良かったです。

後悔したところは?

特にありませんが生活費を使いすぎないように今後はやりくりをしっかりやっていくべきだととても反省しました。

| 金利(実質年率) | 4.5%~18.0% |

| 借入限度額 | 500万円 |

| 審査時間(簡易診断) | 最短15秒 |

| 審査 | 最短25分※ |

| 申込み方法 | Web・アプリ・電話・自動契約機 |

| 登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用はできません。

※初めてご契約いただいた方が対象となります。「60日間無利息」はWeb申込みの方のみ、ご利用いただけます。

※無利息開始日はご契約日の翌日からとなります。「お借入れ日の翌日から」ではありませんのでご注意ください。

※ご契約額(極度額)が200万円超の方は30日間無利息のみご利用可能となります。

※無利息期間中もご返済日がございます。お借入れ後のご返済日をご確認ください。

※ご返済日は、レイクの「会員ページ」、SBI新生銀行カードローンATMのご利用明細書、ご契約時の書類で必ずご確認ください。

※無利息期間中にご返済が滞った場合、無利息期間が終了となります。ご返済日の翌日以降、遅延損害金およびお利息をご負担いただくことになります。

※無利息期間終了後は通常金利適用となります。

アイフルは最短18分融資が可能でスピーディな対応が期待できる

メリット

- 最短18分で融資が可能

- 初めての方は最大30日間利息0円

- 電話での在籍確認は原則なし

- 1,000円単位で借り入れできる

デメリット

- 無利息期間は契約した翌日から適用される

- 手数料無料で利用できるATMがない

アイフルは、申込から融資まで最短18分と大手消費者金融の中でも短い時間で借入が可能です。

電話での在籍確認が原則行われませんので、家族や知人にバレたくない方におすすめです。

スマホアプリでは、利用状況や返済日の確認、振込手続きやスマホATM取引(セブン銀行ATM・ローソン銀行ATM)によるカードレスでの借入・返済も利用できます。

借入は1,000円単位から利用可能で、必要な分を細かく引き出せるので、借りすぎ防止にも最適です。

無利息期間は契約した翌日から30日間適用されます。アイフルを始めて利用し、キャッシングローン、SuLaLi、ファーストプレミアムのいずれかを利用する方が対象となります。

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 800万円※1 |

| 審査時間(簡易診断) | 1秒診断 |

| 融資 | 最短18分 |

| 申込み方法 | Web・アプリ・電話・無人店舗 |

| 登録番号 | 近畿財務局長(14)第00218号 日本貸金業協会会員 第002228号 |

アイフルを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

できれば当日中に融資を受けたかったので、素早く借り入れが出来た点が良かったです。自宅に郵送物がなかった事も助かりました。

後悔したところは?

コンビニATMで気軽に、かつ少額から借り入れが出来る事により、つい必要以上に借り入れを繰り返してしまう事です。

アコムは高い審査通過率で人気の安定安心の消費者金融

メリット

- 最短20分融資が可能

- 初めての利用で30日間金利が0円になる

- 振込融資は最短10秒※で指定口座に送金(※金融機関による)

- クレジットカードも即日発行

デメリット

- 他社と比べると振込融資に少し時間がかかる

アコムは、審査通過率が平均してほぼ40%超えと、大手消費者金融の中でも審査通過率が高くなっています。

アコムは「はじめてのアコム」と認知されており、初めて消費者金融を利用する方でも安心して申込できます。

WEB完結申込なら郵送物や来店不要で手続きができ(※在籍確認が行われる場合がございます。)、最短20分で融資も可能です。

独自のアプリである「my ac」を利用すればカードレスで借入や返済ができるほか、利用状況の確認、返済日のお知らせなどを受け取ることもできます。

30日間の無利息期間は、初めてアコムを利用する方に適用されます。

ただし、契約翌日から開始されるので、無利息期間を無駄にしないためにはすぐに借入するようにしましょう。

またアコムは、消費者金融で唯一マスターカードからライセンス契約をしているので、消費者金融系クレジットカードを発行できます。

ネット完結できる消費者金融をお探しの方や、カード一つで様々な用途に利用したい方に向いています。

| 金利(実質年率) | 3.0~18.0% |

| 借入限度額 | 800万円 |

| 審査時間(簡易診断) | 最短10秒 |

| 融資 | 最短20分 |

| 申込み方法 | Web・アプリ・電話・自動契約機・郵送 |

| 登録番号 | 関東財務局長(14)第00022号 日本貸金業協会会員 第000002号 |

アコムを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

ギャンブルに負けて他社から借入がある中で申し込みをしました。結果30万円の借入をすることになり助かりました。

後悔したところは?

利率が高く利息を払ってまた借りてしまう現状なので返済が見えません。敷居が低いのでだけあって借りてからの負担は大きく生活は苦しくなっているので借りたことに後悔してます。

便利なネット消費者金融一覧

最近では昔から存在する「大手消費者金融」「中小消費者金融」に加えて、店舗を持たずにネット専門で営業する消費者金融も増加傾向にあります。

店舗を持っていない点で不安に感じるかもしれませんが、スマートフォンさえあれば取引を完結できる「スマホ完結」と呼べる利便性があるので心配は無用です。

今まで貸金業者としてやってこなかった異業種からの参入も多く、知名度の高さから人気を集めています。

ここでは、数ある中からぜひ注目して見てほしいネット消費者金融を5社を紹介します。

LINEポケットマネーは申し込み手続きがLINEアプリだけで完結

メリット

- LINEアプリでお金を借りることができる

- 初回利用時には最大30日間利息キャッシュバックがある

- 返済は100円から可能

デメリット

- LINEアプリの使用が必須

LINEポケットマネーは、申し込みから審査、借り入れまでの手続きをスマホのLINE上で完結させられるサービスです。

別でアプリをダウンロードする必要がなく、スマホを見られても家族や恋人にバレることはありません。

スタンダードプランの初回利用に関しては「最大30日分の利息キャッシュバック(LINE Pay残高へのキャッシュバック)」を受けることができ、その申し込み手続きもLINEだけで完結します。

LINEポケットマネーは申込時に選択した約定返済日に、LINE Pay残高から自動で引き落とされます。

約定返済日の3日前にLINEメッセージで通知があるので、残高不足による延滞を防ぐことができます。

申込時に本人確認書類として認められるのは運転免許証、運転経歴証明書、特別永住者証明書、マイナンバーカード、在留カードの5点で、保険証は含まれていませんので注意してください。

LINEポケットマネーは債務整理中やブラックでも使える噂があります。しかし、審査の際には信用情報の照会や在籍確認がありますので、審査の過程で条件を満たしていないと判断されたら融資を受けることはできません。

| 金利(実質年率) | スタンダードプラン:3.0%~18.0% マイペースプラン:18.0% |

| 契約極度額 | スタンダードプラン:50万円(増枠申請300万円まで) マイペースプラン:3万円 |

| 審査時間(簡易診断) | 3秒 |

| 審査 | 最短10分 |

| 申込み方法 | LINEアプリ |

| 登録番号 | 東京都知事 第31721号 日本貸金業協会会員 第006067号 |

LINEポケットマネーを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

賞与がなくなり、給湯器が壊れたので、即座にお金が必要で、とても助かりました。すぐ、借りれたので、良かったです。

後悔したところは?

分かってはいましたが、利息がかかる事です。なるべく、早く返す様にしました。他は特に不便に感じた事はありません。

オリックス・クレジット ORIX MONEY PERSONALローンは会員限定の優待が充実

メリット

- 申し込みはWEBで完結する

- 契約枠を選ぶことができる

- 郵送物は不要(アプリ型(カードレス)の場合)

- 会員限定の優待サービスが充実

デメリット

- 優待サービスはオリックス系列のサービスを使うことが前提のものが多い

ORIX MONEY PERSONALローンは、2022年にリリースされた比較的新しい金融サービスです。「アプリ型(カードレス)」だけでなく、2023年5月15日から「カード発行型」の取扱いを開始しました。

ネット消費者金融らしく申し込み手続きはすべてWEBで完結するほか、「50万円コース」「100万円コース」など5つのコースから契約枠を選んで申し込むことができる特徴もあります。

さらに、会員限定特典として「オリックスレンタカーの基本料金が優待価格で利用できる」「個人向けカーリース新規契約でAmazonギフト券2,000円分プレゼント」などのサービスを受けることもできます。

| 金利(実質年率) | 1.5%~17.8% |

| 契約極度額 | 10万円~800万円 |

| 審査時間(簡易診断) | – |

| 審査 | 最短60分 |

| 申込み方法 | Web・アプリ |

| 登録番号 | 関東財務局長(14)第00170号 日本貸金業協会会員 第003540号 |

ORIX MONEY PERSONALローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

カードレスで利用できる「契約後すぐに借り入れすることができた」ところです。早めにお金を借り入れしたかった自分には、カードレスで専用アプリからすぐには借り入れすることができたのでちょうど良かったです。

後悔したところは?

「会社への在籍確認があった」ところです。会社にお金を借り入れしたことをバレたくなかったのですが、自分自身へ対して会社へ電話がかかってくることがないため、自分宛ての電話がかかってきた時点で会社にお金を借り入れしたことを怪しまれてしまったのは、失敗したなと感じました。

au PAYスマートローンはスマホがauでなくても申し込みできる

メリット

- スマホキャリアがau以外の人でも申し込める

- au IDに登録されている情報が自動で反映される

- セブン銀行ATMで借り入れ・返済が可能

デメリット

- 金利は2.9~18.0%と低くない

- 借入限度額が最高100万円と低め

au PAYスマートローンはauフィナンシャルサービス株式会社が提供している、パソコン・スマートフォンからWEB完結で手続きできるネットサービスです。

名前に「au」とついていますが、スマホキャリアがauでなくても利用可能です。ただし、au IDの情報を反映できれば申し込みが簡単になるので、auユーザーにメリットが大きいサービスといえます。

カードレス取引に対応していることで自宅に郵送物が送られることもなく、家族に借金がバレる心配はありません。

セブン銀行のスマホATMにも対応していますので、カードなしでATMからの借り入れ、返済も可能です。「スマートにお金を借りたい」「お金を借りていることを誰にも知られたくない」と気にしている人におすすめできます。

借入金はau PAY 残高にそのままチャージもでき、チャージした残高でのお買い物200円(税込)ごとに1Pontaポイントが貯まります。

自分の年収ではau PAYスマートローンの審査に通るのが厳しいのではないかと不安な場合は、「かんたんお借り入れ診断」の利用がおすすめです。

年収と他社の借入状況を入力するだけで、借入可能な金額の目安を知ることができます。

| 金利(実質年率) | 2.9%~18.0% |

| 契約極度額 | 1万円~100万円 |

| 審査時間(簡易診断) | – |

| 審査 | 最短30分 |

| 申込み方法 | web |

| 登録番号 | 関東財務局長(4)第01503号 日本貸金業協会会員 第005845号 |

au PAYスマートローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

au PAY スマートローンは登録した銀行口座への振込手数料が無料です。 借入の返済には金利がかかるため、手続きに関しての出費はできるだけ避けたいところでしょう。多くのローンサービスはお金を振込む際に手数料が発生しまいますが、au PAY スマートローンでは返済以外の出費がかからないような工夫がされています。

後悔したところは?

au PAY スマートローンの金利は、銀行系カードローンと比較すると高めです。 ローンの金利は基本的に借入上限限度額に応じて決定します。金利は審査結果が判明するまでわかりませんが、低金利での借入を希望している方は上限金利が低いサービスを利用するとよいでしょう。

ファミペイローンはFamiPayの残高に入金できる

メリット

- 申し込みから返済まで全てWEB完結が可能

- 1,000円単位の少額借り入れにも対応

- FamiPay残高にチャージもできる

デメリット

- 融資限度額は300万円と少なめ

FamiPayローンは2022年にサービスが開始された新しいサービスです。

申し込みから借り入れ、返済まで全てWEBで完結するので自宅への郵送物がなく、プライバシーが守られます。

1,000円からの少額融資も利用できるので、「現金がほんの少しだけ足りない」といったケースでも便利です。

新規契約時におけるFamiPayボーナスの進呈や一定期間の利息分をFamiPayへキャッシュバックするキャンペーンも適宜行っていますので、キャンペーン期間中は狙い目です。

| 金利(実質年率) | 0.8%~18.0% |

| 契約極度額 | 1万円~300万円 |

| 審査時間(簡易診断) | – |

| 審査 | 最短即日 |

| 申込み方法 | アプリ |

| 登録番号 | 関東財務局長(1)第01525号 日本貸金業協会会員 第006200号 |

FamiPayローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

手続きがとても楽でした。少額から利用が出来るのが良いです。少額なら収入の証明もいらずに使用できて良かった。少額で使う人にとてもむいています。

後悔したところは?

申し込みの際にアプリにて顔写真の提出が必要になります。これには抵抗がありました。写真無しで使えるともっと良かったです。

dスマホローン

メリット

- ドコモユーザーなら最大-3.0%の金利優遇が受けられる

- 振込以外に「d払いに入金」で借りることもできる

デメリット

- コンビニATMの借り入れ・返済に対応していない

- 無利息期間がない

- 金利優遇されるのは「下限金利」で上限は据置き

dスマホローンは、ドコモユーザーなら最大年率3.0%の金利優遇を受けられるローンです。最大の優遇を受けるには「ドコモ回線」「dカード」「スマー簿」の3つのサービスを利用することが前提です。

| 優遇を受けるための内容 | 優遇される金利 |

|---|---|

| ドコモの回線契約等 | -1.0% |

| dカード GOLDを契約dカードを契約 | dカードGOLDの契約で-1.50%dカードの契約は-0.5% |

| 「スマー簿」利用(dスマホローン登録口座連携) | -0.5% |

また、dスマホローンではアプリ・WEB完結に対応しており、契約時も借り入れ時も面倒な郵送手続きは必要ありません。

「郵送でカードが届くと家族にローンの利用がバレてしまうかも……」と不安に感じている人も安心でしょう。

また、現金を借り入れる一般的な消費者金融と異なり、d払い残高に借り入れする選択が可能です。

このように数多くのメリットがあるdスマホローンですが、dカードを所有している人には注意して頂きたい点もあります。

それは、dカードのキャッシングとdスマホローンの併用はできないとです。

dスマホローンとdカードのキャッシングサービスは併用してご利用いただくことができません。

dスマホローンのご契約に際し、dカードのキャッシングサービスご利用枠の取り消しが必要となります。

引用元:dスマホローン|dカードでキャッシングサービスのご利用枠を設定されているお客さまへ

すでにdカードで現金のキャッシングができる枠を設定している場合、利用枠を取り消す必要があります。

| 金利(実質年率) | 3.9%~17.9%優遇適用後金利 0.9%~17.9% |

|---|---|

| 契約極度額 | 1万円以上300万円以内(1万円単位 |

| 審査時間(簡易診断) | 最短即日 |

| 融資時間 | 最短即日 |

| 申込み方法 | アプリ・WEB |

| 登録番号 | 関東財務局長(6)第01421号 日本貸金業協会会員第003506号 |

dスマホローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

審査がスピーディで、その日のうちには融資を受けることができました。スマホで完結できるので、誰にも知られる心配もありません。

後悔したところは?

d払いにチャージする形で借りることにしたので一部の店舗の支払いに利用できませんでした。それ以外に不満点はありません。

メルペイスマートマネーの借入限度額はメルカリの利用状況に応じて増減

メリット

- メルカリの利用が多いと枠が増額される可能性がある

デメリット

- 融資額は上限20万円と少額に留まる

メルペイスマートマネーは、フリマアプリのメルカリでお金を借りることができるローンサービスです。

借りたお金はメルカリアプリ内で使えるメルペイ残高にチャージされます。メルペイ残高はメルカリやメルペイでのお買い物、およびメルペイのあと払いの支払いに利用できます。

また振込申請を行うことで、メルペイ残高を現金として受け取ることも可能です。

返済は毎月10日までに指定された口座から自動引き落としされます。

メルペイスマートマネーの金利や限度額は、AI(人工知能)が分析したメルカリの利用実績をもとに、3.0~15.0%、1,000円~20万円の範囲内で決められる仕組みとなっています。

メルカリでよく売買している人ほど審査で優遇される可能性が高く、低金利や高限度額で借り入れできるチャンスがあります。

普段からメルカリで不用品の売却などをしている人なら、メルペイスマートマネーの利用で他の消費者金融よりも低い金利で借り入れできる可能性も十分にあります。

また、メルカリ内で使えるお得なクーポンの配布や初回利息分ポイント還元プログラムなどのサービスも適宜実施されています。メルカリユーザーで少額融資を希望している方なら検討してみても良いでしょう。

| 金利(実質年率) | 3.0%~15.0% |

| 契約極度額 | 1,000円〜20万円 |

| 審査時間(簡易診断) | – |

| 審査 | – |

| 申込み方法 | アプリ |

| 登録番号 | 東京都知事 (1) 第31825号 日本貸金業協会会員第006151号 |

メルペイスマートマネーを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

土日でも審査に対応をしているので割とスピーディーに審査結果がでるのが安心ができて良いです。在籍確認の電話がなかったのもよかったです。

後悔したところは?

借入の限度額が20万円と他のキャッシングよりも金額が低いのが残念だと感じました。毎回審査が必要なのも面倒だと思いました。

地域に密着したサービスの中小消費者金融一覧

| セントラル | フタバ | いつも | アロー | フクホー | ライフティ | エイワ | AZ株式会社 | キャッシングMOFF(モフ) | アルコシステム | ダイレクトワン | プラン | ベルーナ ノーティス | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|  | ||||||||||||

| 融資早さ | 最短即日 | 最短即日 | 最短45分 | 最短即日(審査回答は最短45分) | 最短即日(仮審査回答は最短30分) | 記載なし | 記載なし | 最短即日(審査は最短30分) | 最短即日(審査回答は最短30分) | 最短即日 | 最短即日(店頭窓口最短30分) | 最短即日 | 最短即日(審査回答は最短30分) |

| 金利(実質年利) | 4.8~18.0% | 1~10万円未満 14.959%~19.945% 10~50万円 14.959%~17.950% | 4.8%~20.0% | 15.00%~19.94% | 7.3%~18.0% | 8.0%~20.0% | 10万円未満 19.9436% 10万円以上 17.9507% | 7.0%~18.0% | 15.0%~20.0% | 3.0%~20.0% | 4.9%~18.0% | 15.0%~20.0% | 4.5%~18.0% |

| 無利息期間 | はじめての方 30日間 | はじめての方 30日間 | はじめての方 60日間 | – | – | はじめての方 35日間 | – | – | – | – | はじめての方 55日間 | – | はじめての方 14日間 |

| 借入限度額 | 最大300万円 | 最大50万円 | 最大500万円 | 最大200万円 | 最大200万円 | 最大500万円 | 最大50万円 | 最大200万円 | 最大100万円 | 最大50万円 | 最大300万円 | 最大50万円 | 最大300万円 |

| カード有無 | ○ | × | × | × | × | × | × | × | × | × | ○ | × | ○ |

| WEB完結 | ○ | ○ | ○ | ○ | ○ | ○ | × | ○ | ○ | × | ○ | ○ | ○ |

| 女性専用 | ○ | ○ | ○ | × | × | × | ○ | × | × | × | ○ | × | ○ |

| 特徴 | 最短30分のスピード審査で即日お振り込みが可能! 来店不要でスマホ・PCからお申込みOK | 30日間無利息で申し込みのその日のうちに借り入れ可能! | 20歳以上の方なら主婦でもフリーターでも借り入れ可能! 最大60日間の無利息サービスを受けることができる | 用途は原則自由なので給料日までの足りない分を気軽に借り入れできる | セブンイレブンのマルチコピー機から契約書類の印刷ができる | 1,000円からの借り入れが可能なので気軽に利用できる | 対面与信で柔軟な審査が期待できる | 最短30分のスピード審査、WEB完結で利用可能 | 上限年齢が設けられておらず、高齢者でも利用可能 | 即日融資が可能、追加融資もホームページから申込可能 | はじめての方なら最大55日間の無利息サービス 店頭窓口で最短30分融資が可能 | 店頭窓口で最短即日融資が可能 | インターネットなら最短3分で申し込み完了! 最高80歳まで利用可能 |

| 公式 | セントラル | フタバ | いつも | アロー | – | ライフティ | – |

数ある消費者金融を比較する際、サービス面では「大手消費者金融」、「ネット消費者金融」がおすすめですが、審査に落ちてしまうことも考えられます。

そのような方におすすめなのが、これから紹介する中小消費者金融です。

大手消費者金融より規模が小さい街金融は、主に地元の消費者をターゲットとして融資を行っています。

大手以外の中堅もしくは中小消費者金融は、大手では対応が難しい方でも借りやすいカードローンとして利用が可能です。

また、中小消費者金融の中でもweb完結に対応している業者や全国対応の業者を選べば、来店不要で手続可能となっています。

もちろん、中小消費者金融も総量規制の対象ですから、年収の3分の1以上の金額を借りることはできません。

しかし、中には大手と同じように即日融資や無利息期間に対応している業者も存在しています。

メリットが大きい中小消費者金融をランキング順にご紹介します。

セントラルは中小消費者金融の最大手でコンビニATMでも借入できる

メリット

- 即日融資に対応している

- 30日間の無利息期間がある

- セブン銀行ATMで借入・返済が可能

- 1万円から1,000円単位で借入可能

デメリット

- 即日融資の条件が少し厳しい

セントラルは、中小消費者金融の中でも、無人契約機が利用できたり無利息期間があったりとサービス面では非常に充実しています。

WEB申込は24時間365日受け付けており、平日14時までに振込手続きができれば即日融資も可能です。

ATMはセントラルATM(自社ATM)とセブン銀行ATMが利用できます。

1万円から1,000円単位で借入れる事ができるので、細かく利用することができるのも大きなメリットです。

無利息期間は初めてセントラルを利用する方が対象です。契約翌日から30日間適用されます。

職場への在籍確認は、申込から審査を受けて融資を受けるまでの流れの中で行われます。

ただし、在籍確認の電話をしてほしくない方は、書類提出など別の方法で在籍確認をしたい旨を事前に相談してみることができます。

| 金利(実質年率) | 4.8%~18.00% |

| 契約極度額 | 1~300万円 |

| 審査時間(簡易診断) | 3問診断 |

| 審査 | 最短即日 |

| 申込み方法 | WEB・店舗・自動契約機・郵送・電話・コンビニ |

| 登録番号 | 四国財務局長(9)第00083号 日本貸金業協会会員 第001473号 |

セントラルを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

良かった点としてはWeb申し込みができ、女性専用プランがあること。またスピーディで丁寧な対応をしてくれるので大変適切であることです。

後悔したところは?

後悔した点としては対応がまちまちの場合があり、高額は借りられないので他の大手消費者金融と比較して少なめなので不便であることです。

フタバは最短即日融資が可能で30日間利息がゼロとお得

メリット

- ネット申し込みは24時間365日受付

- 来店不要で即日融資にも対応

- 30日間無利息期間がある

- 借入4社以内の方まで対応

デメリット

- 最高50万円までしか借りられない

フタバは、24時間365日申込を受け付けており、平日16時までなら即日融資にも対応しています。

平日14時までの制限が多い中小消費者金融の中では少し時間的余裕があります。

30日間無利息期間もあり、短期での利用であれば利息の負担なく利用できます。

一方、融資額は最高50万円までとなっているので、少額融資をしたい方にはおすすめです。

フタバの大きな特徴が「他社借入4社以内の方が対象」とはっきり明記していることです。

総量規制を超える融資は絶対にできませんが、他社からの借り入れがあっても対応してくれることが分かっていると安心できます。

| 金利(実質年率) | 1~10万円未満 14.959%~19.945% 10~50万円 14.959%~17.950% |

| 契約極度額 | 1万円~50万円 |

| 審査時間(簡易診断) | 3問診断 |

| 審査 | 最短即日 |

| 申込み方法 | WEB・電話 |

| 登録番号 | 東京都知事(4)第31502号 日本貸金業協会会員第000034号 |

フタバを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

金利設定が良心的な率だったのでハードルの高さを感じることなく利用できましたし、申し込み手続きも簡単でスムーズに申し込めよかったです。

後悔したところは?

手続きはスムーズだったものの、申し込んでから実際に融資を受けるまでの時間が思った以上にかかったので、必要なタイミングでお金を使えなかったことです。

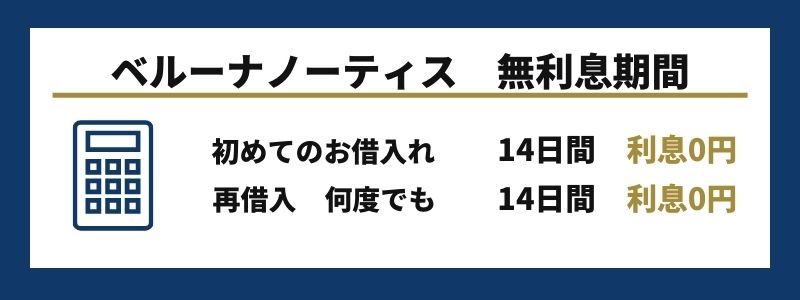

ベルーナノーティスは専業主婦も利用できる心強い消費者金融

メリット

- 対象年齢が幅広い

- 配偶者貸付に対応

- 無利息期間が何度でも利用できる

- 提携ATMは手数料無料で利用できる

デメリット

- 配偶者貸付の場合、配偶者からの同意書が必要

ベルーナノーティスは、主に女性をメインターゲットにしている中小消費者金融です。

配偶者貸付が可能な数少ない消費者金融のひとつで、対象年齢も80歳までと高齢者も利用できるのが特徴です。

70歳以上の方に貸付を行っている中小消費者金融は数少ないので、高齢者向けの消費者ローンとしても人気があります。

提携ATMは手数料無料で利用できるので使いやすく、利便性も高いです。

無利息期間は14日間と短めですが、条件(※)を満たせば何度でも繰り返し利用できるので、返済の負担を軽減できるのも大きなポイントです。

※完済後、前回の無利息適用の借入日から3カ月経過後に再度借り入れると適用されます。

急ぎの融資を希望している方に向けて最短即日融資を行っており、審査時間は最短30分のスピード対応を受けられます。

ただ、専業主婦が配偶者貸付を利用するには配偶者の同意書が必要になるため、内緒で審査を受けたり内緒で借りることはできません。

ベルーナノーティスは勤務先に郵送物が送付されることはありませんが、契約時に自宅にカードが送られてきます。

郵便物はベルーナノーティスと記載した封筒やハガキで送付されるので、理解した上で申し込むようにしましょう。

| 金利(実質年率) | 4.5%~18.00% |

| 契約極度額 | 300万円 |

| 審査時間(簡易診断) | 3秒診断 |

| 審査 | 最短30分 |

| 申込み方法 | WEB・電話・郵送・FAX |

| 登録番号 | 埼玉県知事(3)第03865号 日本貸金業協会会員第005746号 |

ベルーナノーティスを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

Web上での宣伝がさわやかだったことや金利が他サービスと比べてそれほど高いものではなく家計に負担をかけずに利用できました。

後悔したところは?

申し込んでから融資を受けるまでに要した時間が結構あり使いたいタイミングでお金を用立てられなかったことです。

いつもは最高60日間無利息でブラックでも柔軟に対応

メリット

- 全国対応、即日融資も可能

- 最高60日無利息期間がある

- スマホで最短3秒借入

- 郵送物なし

デメリット

- カードの発行はなし

いつもは、全国対応している中小消費者金融です。

原則勤務先への連絡なしで利用でき、郵送物なしで利用できる特徴があります。

非常にスピーディな対応が特徴で、18時までに申し込めば最短45分即日融資も可能です。

いつもで即日融資を受けるためには、審査対応時間内に申し込む事が必要ですので、急ぎで借りたい方は営業時間内に申し込むようにしましょう。

信用情報に傷がついている方でも、状況によっては柔軟に対応してくれます。

いつもの一番の特徴は最大60日間の無利息期間があることです。

初めていつもを利用する方で、60万円以上の融資を受ける方が対象となっています。60万円以上の融資を受けられなくても、いつもの基準をしっかり満たしていれば30日間無利息を適用してくれることもあるようです。

カードはありませんが、パソコンやスマホから会員ページにアクセスすれば最短3秒で振込融資をしてもらうことも可能です。

| 金利(実質年率) | 4.8%~20.0% |

| 契約極度額 | 1万円~500万円 |

| 審査時間(簡易診断) | 簡単診断 |

| 審査 | Webなら最短45分 |

| 申込み方法 | WEB |

| 登録番号 | 高知県知事(4)第01519号 日本貸金業協会会員 第005847号 |

いつもを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

「無利息期間が最大で60日間もあった」ところです。大手消費者金融でも最大30日間だったりするところもあるので、最大60日間無利息期間があったいつもは、お金を借りて良かったなと感じさせてくれました。

後悔したところは?

「土曜日・日曜日・祝日が休業日なので即日融資ができない」ところです。自分は、即日融資はできなくても良かったのですが、審査結果を早くわかりたかったです。しかし、申し込みが土曜日だったので休み明けの月曜日にしかわからず、申し込みの日時を間違えたと後悔しました。

フクホーは日本全国どこからでも申込ができて即日融資も可能

メリット

- 来店による即日融資が可能

- 郵送物なしも可能

- まとめローンもあり

デメリット

- 即日融資には来店が必要

- カードの取り扱いなし

- 無利息期間なし

フクホーは、申込をネット・電話で24時間受け付けており、全国対応している中小消費者金融です。

申し込む時間帯にもよりますが、来店による即日融資にも対応しています。

ただし、1店舗しかないため、場合によっては審査に時間がかかる可能性があります。

基本的には契約書類は郵送での取り扱いになりますが、セブンイレブンのマルチコピー機から契約書類の印刷ができるので、契約書類が郵送される日数を短縮することも可能です。

借換えローンの取り扱いもあり、借金をまとめたいという方にも対応しています。

WEB申込をした場合も書類のやりとりが郵送で行われるため、申し込みから融資までの流れが最も早いのは来店申込です。

大阪市浪速区に店舗がありますので、来店申込を希望する方は必要書類をすべて揃えた上で店舗に出向くようにしましょう。

フクホーで融資を受けて順調に返済を続けていると、増額融資の案内やキャンペーン情報が届くことがあるようです。急な出費に対応できるだけでなく、継続して利用を続けることで増額のチャンスがあるというメリットもあります。

| 金利(実質年率) | 7.3%~18.0% |

| 契約極度額 | 5万円~200万円 |

| 審査時間(簡易診断) | – |

| 審査 | 最短即日(仮審査最短30分) |

| 申込み方法 | WEB・電話 |

| 登録番号 | 大阪府知事(06)第12736号 日本貸金業協会会員第001391号 |

フクホーを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

申し込みを始めてから融資にこぎつけるまでの時間が早い方とは言えませんでしたが、予想していた時間の範囲内だったのでその後の計画を予定通り行えたことです。

後悔したところは?

金利設定があまり低くなく、いざ返済する時になって家計に与える影響が結構ありメンタル面でもゆとりをなくしてしまったことです。

アローは事前に3秒で簡単診断ができてスマホアプリでWEB完結もできる

メリット

- スマホアプリでWEB完結、郵送物なし

- 最短即日融資も可能

デメリット

- 金利が全体的に高め

- 無利息期間なし

- 返済方法が銀行振込のみ

アローは中小消費者金融で独自の審査基準を設けており 、大手消費者金融の審査に落ちても通る可能性が高い評判です 。

審査は最短45分で完了し、スマホアプリでは申込みから契約後まで郵送物なしで全て完結させることができます 。

金利は15.0%~19.94%で借入限度額は200万円までです。

返済方法は銀行振込で毎月5日、10日、15日、20日、25日、月末の中から選択します。

アローのメリットとしては、24時間365日申込みが可能なことや、郵送物がなく家族にバレる心配がないことが挙げられます。

デメリットとしては、限度額が200万円と大手に比べると低めなことや、店舗数が少ないことが挙げられます。

また、無利息期間やキャッシュバックキャンペーンなどのサービスもありません。

金利は全体的に高めに設定されており、無利息期間もないため、返済の負担は少々大きいかもしれません。

しかし、他社借入件数や過去の延滞履歴などにも柔軟に対応してくれるため、金融ブラックでも借りやすいという口コミも多く見られます。

| 金利(実質年率) | 15.00%~19.94% |

| 契約極度額 | 200万円まで |

| 審査時間(簡易診断) | 3秒診断 |

| 審査 | 最短45分 |

| 申込み方法 | WEB・アプリ・郵送 |

| 登録番号 | 愛知県知事(5)第04195号 日本貸金業協会会員 第005786号 |

アローを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

Webサイトの構成のバランスがとれていたので手続きを手軽に行なうことができ、融資を受けるまでの時間を短縮できたことです。

後悔したところは?

返済プランを立てるために必要な情報を探すのがやや大変だったので、金利との兼ね合いで考えるために時間がかかったことです。

ライフティは0.3秒で簡易診断ができて35日間の無利息がお得

メリット

- 35日間無利息期間がある

- おまとめローンも用意されている

- 1,000円からの少額融資が可能

デメリット

- 金利が高い

- 即日融資には対応していない

- カード・契約書は郵送される

ライフティの特徴は無利息サービスにあります。

初めて契約する方なら、初回借り入れの翌日から35日間は無利息でお金が借りられます。

これは大手消費者金融よりも5日間長い期間です。

スペック面では、1,000円から500万円までの幅広い融資額と、8.0%~20.0%の実質年率を提供しています。

マイページからは限度額の増額手続きや返済シミュレーションも行えます。ホームページの内容は大手と比較しても遜色ないものになっています。

ただし現在、キャッシングカードの新規発行が終了しており、これから申込される方はキャッシングカードを利用できません。借入と返済は振込対応となります。

またライフティの審査時間は最短即日となっていますが、契約書のやり取りが郵送になります。実際に借入できるまで数日かかる場合もありますので、急ぎでお金が必要な方には不向きかもしれません。

ライフティの特徴である無利息期間やホームページからの増額申込に期待する方は、ライフティの利用を検討してみましょう。

| 金利(実質年率) | 8.0%~20.00% |

| 契約極度額 | 1,000円~500万円 |

| 審査時間(簡易診断) | 0.3秒診断 |

| 審査 | – |

| 申込み方法 | WEB・電話 |

| 登録番号 | 個別信用購入あっせん登録番号 :関東(個)第63号-4 貸金業登録番号 :東京都知事(7)第28992号 日本貸金業協会会員 第005552号 |

ライフティを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

小さいところではありましたが、初回利用で35日間無利息と大手よりも利息がかからないところもありますから、とても使いやすかったです。

後悔したところは?

金利がやや高い面がありますから、借入の際には適用金利についてはしっかりと調べてから利用したほうがよかったなと思っています。

エイワは家族に内緒でレディースローンを利用できる

メリット

- 対面での与信が行われる

デメリット

- 審査には来店が必要

エイワは1970年に創業した歴史ある消費者金融です。

全国25箇所に店舗を展開しており、顧客との対面で信頼関係を築くことを大切にしています。

エイワは顧客との信頼関係を重視する消費者金融です。

大手ではまず採用されていない「対面与信」が実施されている点に特徴があります。

直接会話した内容をもとに審査してくれるため、大手による機械的な審査落ちした人でも審査を通過できる可能性があります。

中小消費者金融では珍しくレディースローンの取り扱いがあるので、女性の方も安心して利用できます。

自宅で「電話で話していると家族バレが怖い……」という人でも、対面を採用しているエイワなら人目を気にせずにゆっくりと相談できます。

来店する前にまずは相談だけしたい、という方のために女性専用ダイヤルも用意されており、丁寧な対応を期待できる貸金業者です。

| 金利(実質年率) | ・10万円未満 19.9436% ・10万円以上 17.9507% |

| 契約極度額 | 1~50万円 |

| 審査時間(簡易診断) | 3項目診断 |

| 審査 | – |

| 申込み方法 | WEB・電話・店舗 |

| 登録番号 | 関東財務局長(14)第00154号 日本貸金業協会会員 第001053号 |

エイワを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

限度額が低めなので、エイワは安心して使えますよね。お金って一度借り出すと止まらないから、こういった少額の融資を専門にしたところは助かります。

後悔したところは?

お店に行かなきゃいけないから、仕事の合間に申し込みから契約まで済ませることができない。 お店に行くにしても営業時間のことを考えないといけないし、来店するために時間を確保する必要があるから、即日融資も難しいと思う。 エイワはこのやり方を変えないと、いずれダメになりそう。

中央リテール

メリット

- まとめローン専門の消費者金融

- 無担保のおまとめローンと不動産担保のおまとめローンがある

- まとめローンの金利が低い

デメリット

- 通常のカードローン・フリーローンのラインナップがない

- 契約には来店が必要

中央リテールは、消費者金融全体でもかなり珍しい、おまとめローン専門で運営している事業者です。

複数の借り入れをしている人や、毎月の利息額が高すぎて返済負担に耐えられずに悩んでいる人は、中央リテールのおまとめローンで返済を一本化することによって、毎月の返済額を抑えることで利息負担を軽減できます。また月に何回もあった返済日が1つになることで、入金忘れによる返済遅れを発生させるリスクも軽減が可能です。

また、中央リテールのおまとめローンは金利が年10.95~13.0%と低金利です。金利年18.0%のカードローンを複数契約しているような人の場合、中央リテールにまとめることで一気に利息負担を軽減させられるでしょう。

また中央リテールのおまとめローンは不動産担保ローンもあります。不動産を担保にすることで、さらに高額を低金利で融資してもらうことも可能です。

以下に無担保と不動産担保のスペックの違いをまとめたので参考にしてみてください。

| – | 無担保おまとめローン | 不動産担保おまとめローン |

|---|---|---|

| 融資限度額 | 500万円 | 3,000万円 |

| 金利(実質年率) | 年10.95~13.0% | 年8.2~9.8% |

| 融資までのスピード | 最短1日 | 最短4日 |

| 返済期間 | 最長10年※120回 | 最長10年※120回 |

簡単な質問に回答するだけで融資可能かすぐ判断してくれる「クイック診断」や、毎月の返済額が簡単に計算できる「返済シミュレーション」といったサービスもあるので、気になる人は一度公式サイトを見てみるといいでしょう。

| 金利(実質年率) | 10.95%~13.0%※無担保のおまとめローンの場合 |

|---|---|

| 契約極度額 | 500万円 |

| 審査時間(簡易診断) | 受付より約2時間 |

| 融資時間 | 翌営業日 |

| 申込み方法 | WEB(契約には来店が必要) |

中央リテールを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

複数社から借り入れしてしまって返済がきつく、債務整理が頭をよぎったところで「おまとめローン」の存在を知りました。おかげで毎月の返済回数が1回になって毎月の返済額を安く抑えられました。中央リテールさんに感謝です。

後悔したところは?

文句をいえる立場ではありませんが、店舗まで契約に伺うのが少し大変でした。

AZ株式会社は来店不要のWEB完結で借り入れできる

メリット

- WEB完結で手続きが完了する

デメリット

- アプリやATMでの借り入れができない

AZ株式会社は、インターネット上で申し込みから契約まで完結できる中小消費者金融です。

本人確認書類の提出もネットで行えるため、郵送物は一切不要です。

フリーローンのほかに、おまとめローンや不動産担保ローンなどの商品もあります。

審査は最短30分で完了し、平日18時まで、土曜日16時まで即日振込融資が可能です。

借入限度額は1万円~200万円で、金利は7.0%~18.0%です。

AZの審査落ちが心配な方は、公式サイトの「3秒診断」を利用してみてください。

審査基準は大手消費者金融よりも柔軟で、「金融ブラック」と呼ばれる方でもチャレンジする価値があります。

ただし、初回融資では上限金利の18.0%を適用されることが多いので注意してください。

少額から始めて返済実績を積むと、追加融資のチャンスがあります。

| 金利(実質年率) | 7.0%~18.0% |

| 契約極度額 | 1万円~200万円 |

| 審査時間(簡易診断) | 3項目・3秒診断 |

| 審査 | 最短30分 |

| 申込み方法 | WEB・電話・店舗窓口・郵送・FAX |

| 登録番号 | 京都府知事(5)第03407号 日本貸金業協会会員 第005562号 |

AZ株式会社を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

ブラックでどこも貸してくれなかったが、AZだけは貸してくれた。ネットで申請出来て、県外でも借りれたのが良かった。

後悔したところは?

返済の口座が分からなくて電話で問い合わせたら、男性の声でぞんざいな態度だった。分かりやすく説明してほしかった。

キャッシングMOFF(モフ)申し込みの年齢上限がないので高齢者でも契約可能

メリット

- 利用に年齢上限がないので、高齢者でも申し込める

デメリット

- 上限金利が20%と高い

株式会社MOFF(モフ)は申し込み条件に年齢上限が設定されておらず、安定収入を得ていれば高齢者の方でも借り入れできるのが魅力です。

本人確認も難しくなく、運転免許証や健康保険証が手元になくても、住民票だけで身分証明書として認められます。

ここでご紹介する「フリーローン/1day ダイレクト」の他にも、「フリーローン/ビッグ」「おまとめローン」「事業者ローン」「不動産担保ローン」なども取り扱っています。

事業者ローンは個人商店などの個人事業主から中小企業の経営者まで相談ができ、上限500万円の融資が受けられます。

すでに事業を開始している事業者はもちろん、これから新規事業を始めようとしている人も融資の対象に含まれます。他の金融機関に申し込めない人は、一度キャッシングMOFFに相談してみてはいかがでしょうか。

| 金利(実質年率) | 15.0%~20.0% |

| 契約極度額 | 1万円~100万円迄 |

| 審査時間(簡易診断) | – |

| 審査 | 最短30分 |

| 申込み方法 | WEB・電話・店舗窓口・郵送・FAX |

| 登録番号 | 東京都知事(5)第31250号 日本貸金業協会会員 第005533号 |

キャッシングMOFF(モフ)を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

ブラックでどこも貸してくれなかったが、AZだけは貸してくれた。ネットで申請出来て、県外でも借りれたのが良かった。

後悔したところは?

返済の口座が分からなくて電話で問い合わせたら、男性の声でぞんざいな態度だった。分かりやすく説明してほしかった。

アルコシステムは振込融資に特化した老舗の中小消費者金融

メリット

- 申し込み当日の振込融資が可能

デメリット

- 上限金利が20.0%と高い

アルコシステムは1983年に創業した老舗の消費者金融です。

申し込み後、最短即日で指定口座への振込をしてもらうことができます。

保証人や担保は不要で、50万円までの融資に対応しているので、少額を借りたい人に向いています。

アルコシステムの公式サイトはとてもシンプルで、「はじめてのお申し込み」と「増額・再度のお申し込み」ができるので、追加融資を受けたい時もネットで手続き可能です。

枠内融資を受けるための審査時間は明記されていませんが、即日融資対応の商品ですので、スピード審査を期待できます。

アルコシステムはWEB申込可能ですが、郵送物なしにすることはできません。

審査通過後に契約書が自宅に郵送されます。アルコシステムは他の中小消費者金融と同様に、審査の際に在籍確認が行われる場合があります。

| 金利(実質年率) | 3.0%~20.0% |

| 契約極度額 | 50万円迄 |

| 審査時間(簡易診断) | – |

| 審査 | 最短即日 |

| 申込み方法 | WEB |

| 登録番号 | 兵庫県中播磨県民センター長(13)第50158号 |

アルコシステムを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

アルコシステムからお金を借りてよかったことは金利が安くて審査がはやすところです!20分くらいで審査終わります

後悔したところは?

アルコシステムで後悔したことは自分の地元に店舗が少ないので隣町まで行って返済しないといけない所が失敗しました

ダイレクトワンはスルガ銀行グループで無利息サービスは最大55日間

メリット

- WEBで契約まで完結、全国対応可能

- 初めての方なら55日間無利息サービス

デメリット

- 最短30分の融資を受けるには、店頭窓口への来店が必要

スルガ銀行グループの消費者金融「ダイレクトワン」は、地方銀行系列ながら全国対応が可能です。

WEBからの申込みで契約まで完結できます。

初めての利用者に対する無利息サービスは最大「55日間」。これは大手先の一般的な無利息サービス「30日間」よりも長くなっています。

また、スピーディな審査システムにより、最短即日融資にも対応しています。

店頭窓口でのカード発行までの時間も最短30分とスピーディであり、急いで借りたい人の選択肢としてもおすすめです。

ただし即日融資を受けるにはWEB申込でも店頭でカードを受け取る必要があります。郵送で契約書類を受け取り後、振込融資を受けるには数日必要になりますので、実質即日融資には来店が必要です。

| 金利(実質年率) | 4.9%~18.0% |

| 契約極度額 | 1万円~300万円 |

| 審査時間(簡易診断) | 1秒クイック診断 |

| 審査 | 最短即日(店頭窓口なら最短30分) |

| 申込み方法 | WEB・電話・店頭 |

| 登録番号 | 東海財務局長(14)第00027号 日本貸金業協会会員第003633号 |

ダイレクトワンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

審査は厳しいが、当日中にお借入ができたり、WEBで手続きができるので、来店せすに、申し込めること

後悔したところは?

審査がすごく厳しくて、在籍確認が、すごくことこまかに説明しなくてはならずに、大変だった。在籍確認で、担当者不在だと借りれなかった

プランは最短即日融資が可能で毎月最低2,000円からの返済

メリット

- WEB申込で全国対応可能

- 最短即日融資可能

デメリット

- 即日融資を受けるには店頭窓口への来店が必要

- 初回の最大限度額が低め

大阪の難波と梅田に店舗を持つ「プラン」は、WEB申込により全国対応可能な中小消費者金融です。

初回の最大限度額は50万円と低めの設定ですが、利用状況に応じて最大300万円までの増額が可能になっています。

来店契約では最短即日融資が可能。ただし、即日融資を受けるためにはWEB申込でも来店による契約が必要です。

郵送で契約書類を受け取り後、振込融資を受けるには数日必要になりますので、実質即日融資には来店が必要です。

| 金利(実質年率) | 15.0%~20.0% |

| 契約極度額 | 1万円~50万円 |

| 審査時間(簡易診断) | – |

| 審査 | 最短即日 |

| 申込み方法 | WEB・電話・店頭 |

| 登録番号 | 大阪府知事(08)第11259号 日本貸金業協会会員 第002156号 |

プランを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

急な出費で困った時に頼れる手段で、医療費や突然の修理費用に対応できました。迅速な対応で即日融資を受けられたことも大変助かりました。また、簡単な手続きで利用でき、返済計画も柔軟に調整できた点もありがたかったです。緊急時に心強い頼みの綱となりました。

後悔したところは?

高金利による返済負担です。急な必要性で借りたため、金利が高かったため返済が辛くなりました。また、計画的でない支出に使ったことが後悔材料で、無計画な借入れは財務状況を悪化させました。返済期限を守れず滞納した際には追加費用も発生し、ストレスの原因となりました。将来的な計画性と負担を軽減するための支出の検討が必要だと感じています。

中小消費者金融は在籍確認なしで利用できるのか

中小消費者金融でお金を借りる場合、在籍確認は必ず行われます。

在籍確認とは、申込者が本当に勤めているかどうかを電話で確認することです。

これは返済能力や信用度を判断するために必要な手続きです。

中小消費者金融では在籍確認への対応が厳しく、電話以外の方法で在籍確認をすることはほとんどありません。

しかし、在籍確認の電話が職場にバレる心配はありません。

電話をかけてくるのは中小消費者金融の会社名ではなく、担当者個人名で連絡してくれます。

また、電話内容も「○○さんは今日出勤されましたか?」程度の簡単な質問だけです。

もし職場の人から理由を聞かれたら、「友人からの連絡だった」と言い訳すれば大丈夫です。

ただし、在籍確認が嫌だという方もいるでしょう。

そんな方におすすめなのが大手消費者金融です。

最近の大手消費者金融は「原則、在籍確認の電話は実施しない」としています。審査の過程で勤務先への電話連絡が行われることもありますが、在籍確認の電話をどうしても避けたいという方は、まず大手消費者金融が選択肢となるでしょう。

土日でも借入できる中小消費者金融

急な出費でお金が必要な方は、土日でも即日融資に対応している中小消費者金融が便利です。

しかし、中小消費者金融の中には土日祝日が定休日となっていたり、振込キャッシング専門だったりする会社もあります。

そこでおすすめなのが「セントラル」です。

セントラルは自動契約機「セントラルくん」を全国各地に設置しており、インターネットから申し込み後に最寄りの自動契約機へ行けばローンカードを発行してもらえます。

このローンカードさえあれば、セントラルATMだけでなく提携先のセブン銀行ATMから借入・返済が可能です。

セブン銀行ATMは基本的に24時間365日利用可能ですので、土日の急な出費にも十分対応できるでしょう。

また、セントラルでは他社借入件数や収入証明書不要など審査条件も緩めです。

最高限度額は50万円までと他社より低めですが、少額・短期間の借入に適しています。

自分に合った消費者金融を選ぶ時のポイント

お金を借りるなら、消費者金融が便利ですが、どこの消費者金融を選べばいいのでしょうか?

実際、金融庁によれば、貸金業者の数は1,538社にものぼります(出典:金融庁 令和5年7月末時点)。これだけの数があると、「1社に決めるのが難しい……」と不安に感じる人がいても無理はありません。

消費者金融は大手と中小に分けられますが、それぞれにメリットとデメリットがあります。

大手消費者金融はスペックやサービスに大きな違いはありませんが、審査の難易度が高く、100万円以上の大口融資を希望する方に人気です。

一方、中小消費者金融は審査の難易度が低く、少額融資であれば通りやすい場合もありますが、お金を借りる条件や使い勝手などに大きな差があるので、よく確認しておく必要があります。

そこで、消費者金融おすすめランキングなどを参考に条件面を比較しつつ、自分がどの条件面を優先するかを検討するようにしてください。

消費者金融の選び方とポイントを参考にして、あなたに合った消費者金融を見つけましょう。

消費者金融おすすめはどこがいい?と迷った時に確認しておくとよいポイントを紹介します。

金利は低いほうが断然お得

金利は返済に特に影響する部分なので、他社との比較はしっかり行っておくほうがよいでしょう。

金利が低ければ低いほど、利息額は低くなり返済が楽になります。

消費者金融のほとんどは最高年率18.0%~20.0%と設定されています。

18.0%~20.0%より上限金利が安い消費者金融があるとしても、平均より0.5%程度低いだけです。しかしわずかな差が返済負担の差につながりますので、金地の違いはしっかりと理解しておく必要があります。

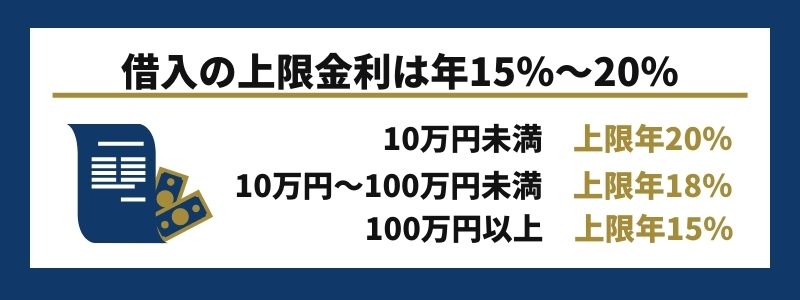

利息制限法の上限金利

銀行や消費者金融業者が適用する金利は、利息制限法という法律が適用されています。

利息制限法では、借入金額による上限金利が決められています。この上限金利に近いほど「金利は高い」と判断できます。

一般的に消費者金融業者では、この利息制限法で定められている上限金利に近い金利を適用する傾向があります。

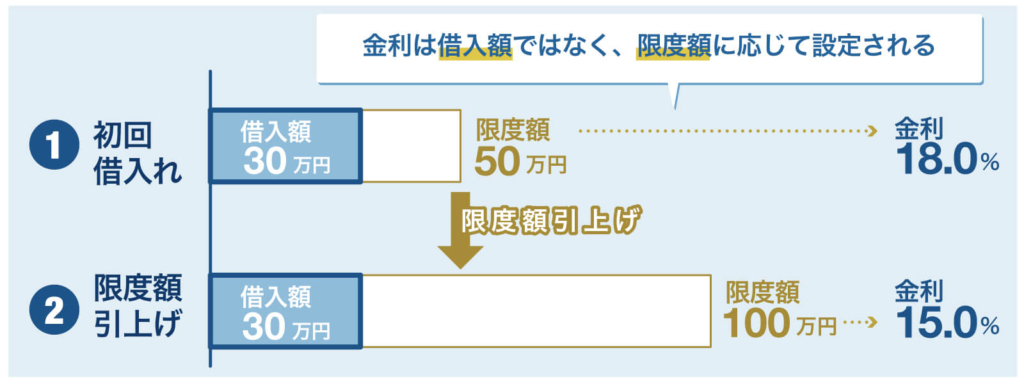

また、金利は利用する限度額に応じて設定されます。

つまり実際にどの程度の額を借りているかではなく、どのくらいまでお金を借りることができるのかという額で決定します。

たとえば利用限度額を50万円と設定されたとき、適用金利は利息制限法による上限の18.0%が適用されます。その後に限度額の引き上げがあって100万円が設定されたら、金利は15.0%以下に変更される仕組みです。

銀行や消費者金融業者では、広告でも公式サイトでも下限金利と上限金利が表示されます。

たとえばアコムでは「年率3.0%~18.0%」となっています。

このとき、ほとんどの場合で初回の申込時には上限金利の18.0%が適用されます。

初めて申し込みをした方には利用実績がないので、ほとんどのケースで融資額は低めとなり、かつ適用される金利はその業者の上限金利となります。

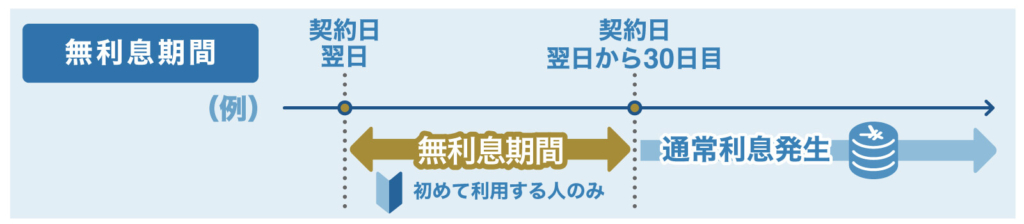

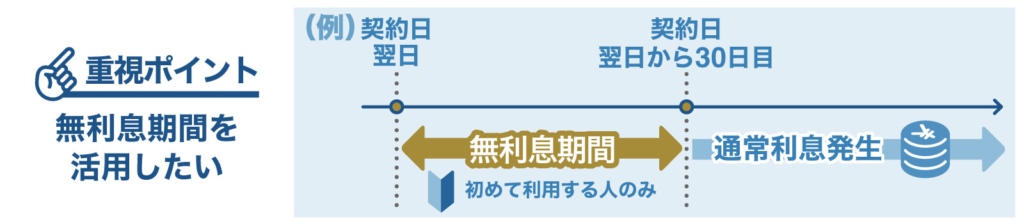

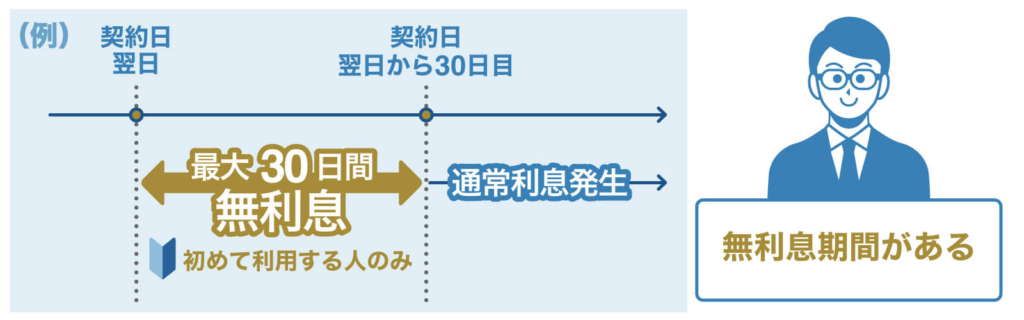

初めての方は無利息期間は必須

無利息期間はその名の通り一定期間利息なしで借入ができるサービスです。

金利が高くても無利息期間があればその間はずっと利息なしで利用できます。

対象となるのはその消費者金融を初めて利用する方のみとなっている先がほとんどです。つまり、以前利用していた方が再度契約しても無利息期間は適用されません。

ほとんどの消費者金融では無利息期間は30日間に設定されていますが、一部の消費者金融では60日間や180日間など期間が長いものや、適用期間は短くても条件を満たせば何度でも無利息期間が利用できるものなどがあります。

ただ、いくら無利息期間があっても、無利息期間を超えて長期利用すると大した節約になりません。

借入や返済のしやすさを考慮しないと、ATM手数料や振込手数料などで無利息にした意味がなくなることもあります。

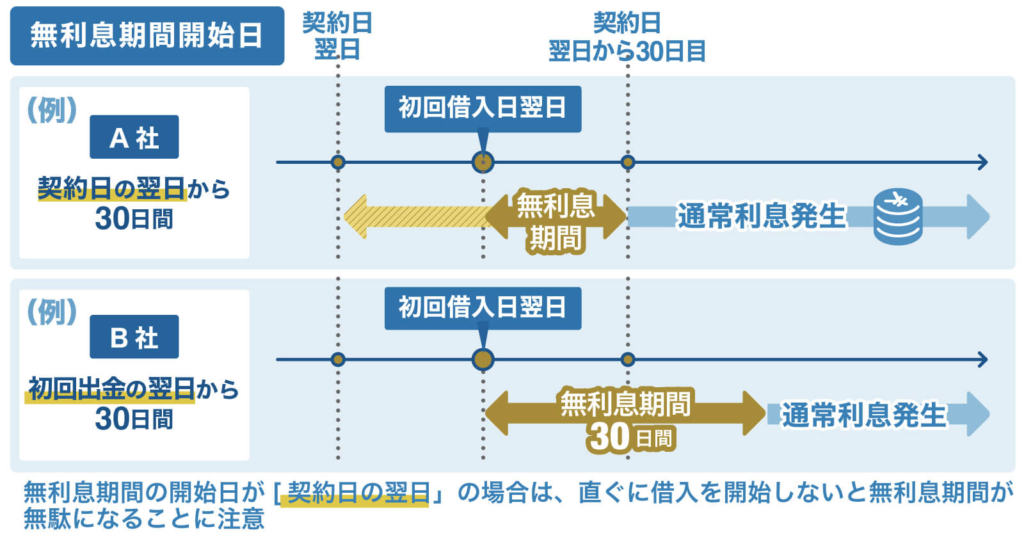

また、無利息期間の開始日にも注意が必要です。

初回借入の翌日から適用される場合は無駄なく活用できますが、契約した翌日から適用される場合はすぐに借りないと無利息期間が無駄になる可能性があります。

せっかくの無利息サービスは無駄なく活用したいものです。

無利息期間に特徴がある消費者金融

無利息期間の長さならレイク

レイクは初めてのuseで契約額が200万円までの場合、WEB申込をした方に60日間、借入額のうち5万円まで180日間という長期の無利息期間サービスを提供しています。

条件はありますが、約6か月も無利息期間が利用できる唯一の消費者金融です。

何度も無利息期間を使いたいならベルーナノーティス

ベルーナノーティスの無利息期間は14日間と短いですが、条件を満たせば何度でも利用できるという特徴があります。(※完済後、前回の無利息適用の借入日から3カ月経過後に再度借り入れると適用されます。)

条件は少し厳しいですが、うまく使えばずっと無利息で利用可能です。

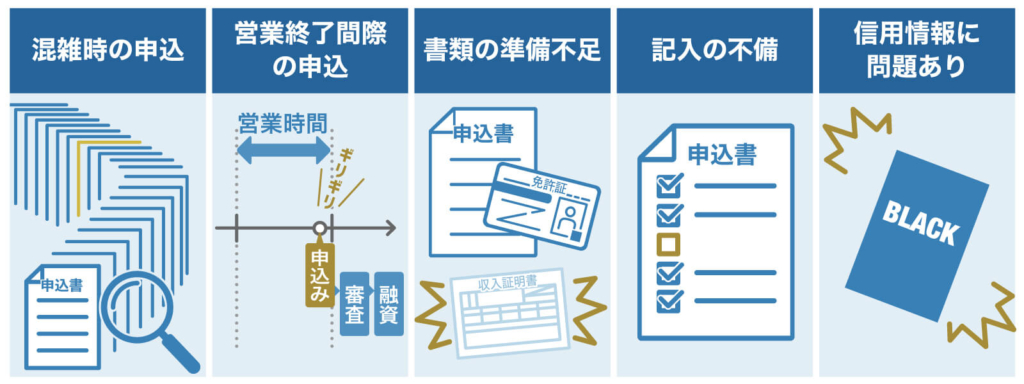

即日融資対応でも審査スピードはその時々で変わる

大手消費者金融は早くから即日融資に対応していましたが、中小消費者金融でも即日融資も可能になっているところが増えてきています。

審査時間が短く即日で利用できる消費者ローンの方が、人気を得やすいからです。早いところでは最短3分で借り入れできるようになります。

しかし、すべてのケースで即日融資が可能というわけではありません。

申し込みが集中する時間帯や時期、営業時間ギリギリに申し込む、必要書類の準備不足、記入した内容に誤りがある、信用情報に問題があり追加の確認作業が多すぎるなど、様々な要因で審査に時間がかかったり、翌日に持ち越されたりすることがあります。

できるだけスムーズに消費者金融の審査を進めるためには、申込者も必要なものをしっかり準備した上で、申込時間などに注意しておく必要があります。

・午前中あるいは前日の夜にあらかじめ申し込みだけしておく

・必要な書類はすべて揃えておく

・申込情報を送信する前に間違いがないか確認する

・短期間に複数社で申し込みをしない

即日融資を希望する場合には、審査をスムーズに完了する必要があります。返済能力や信用情報に問題があると、審査をスムーズに進めることが難しくなるだけでなく、審査に通らず融資を断られることもあります。

信用情報は、今まで申し込んだキャッシング、カードローン、クレジットカード、商品の分割払いといった契約や返済状況などを記録しています。

返済の延滞や支払いの遅れなどがあると事故情報として記録され、いわゆるブラック状態になります。また、短期間に何度も申し込みをすると申込ブラックという状態になり約6か月間、審査に通らなくなります。

スムーズな審査を受けるには、自分が利用している他社借入状況にも注意して申し込む必要があります。キャッシングやカードローンの新規申込をする時点で、すでに消費者金融を2、3社以上から借入をしている場合は、通常より審査が厳しくなります。

スムーズに審査をしてもらうためにも、自分の状況や申し込むタイミング、提出する情報に間違いがないか確認しましょう。

申込方法はWEB申込を選ぶ

いくら準備をしっかりしていても時間のかかる方法で申し込んでは意味がありません。

郵送申込は時間がかかりますし、来店申込などは直接店舗まで行く時間を確保する必要があります。

電話の場合も営業時間に気を付ける必要があります。

WEB申込があるなら優先的に使いましょう。WEB申込なら24時間365日受け付けているので、営業時間外でも気にすることなく申し込みできます。

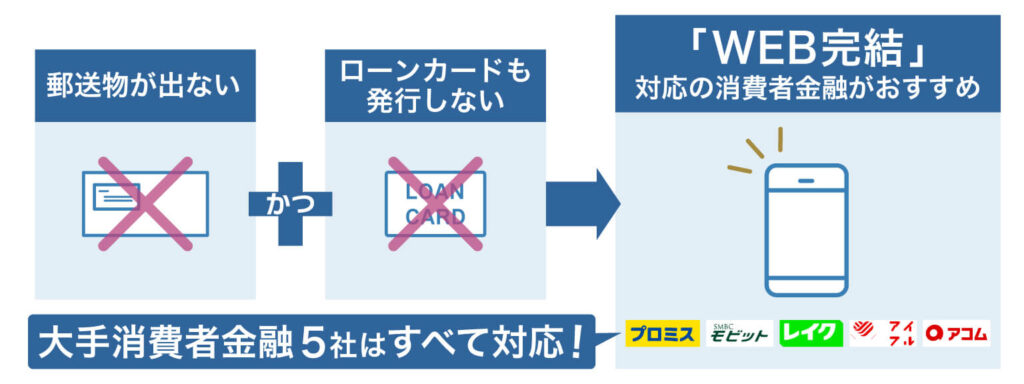

郵送物なしやカードレスは対応しているか

消費者金融の利用を検討している人のなかには「会社バレ」「家族バレ」がネックになってしまっている人もいるのではないでしょうか。

封筒で郵送されたローンカードを家族に見られてしまうと、秘密でお金を借りようとしたことがバレてしまいそうですね。

また、消費者金融から会社に在籍確認の電話がかかってしまう場合、会社にバレるのが不安で申し込めない人もいるでしょう。

結論からいえば、大手の消費者金融を選ぶことで家族バレも会社バレも回避できる可能性があります。

大手消費者金融では、郵送物が出ない、かつローンカードも発行せずに取引できる「WEB完結」に対応しています。

契約書やローンカードが自宅に届かないので、家族にバレる心配が(ほぼ)なくなります。

借り入れは振込やスマホアプリによるATM取引(セブン銀行、一部のカードローンはローソン銀行を利用できる)で借り入れできます。振込は最短10秒~数分で入金でき、自宅にいながら取引ができるのでおすすめです。

ただし、通帳に入金記録が残るため、家族に通帳の中身を見られる可能性がある人はスマホATM取引を利用しましょう。

近くにセブン銀行やローソン銀行がなくて使い勝手が良くない場合は、「自動契約機でローンカードを発行する」ことで家族に見られずにローンカードが手に入ります。

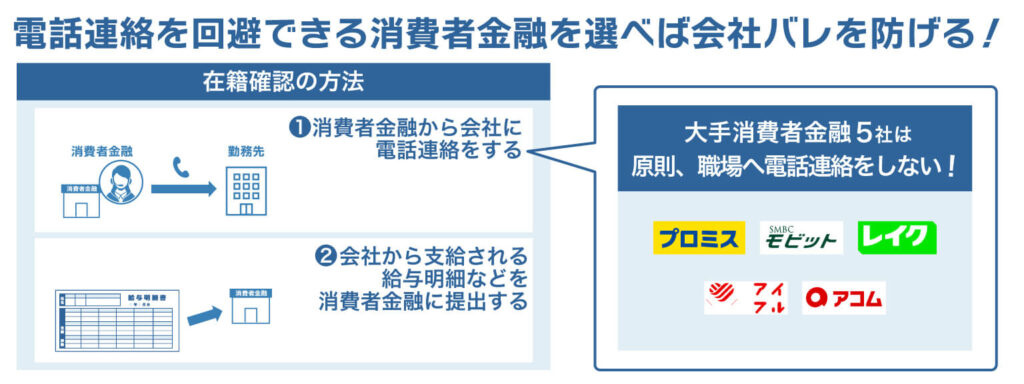

在籍確認の方法はどうなっているか

金融庁に登録された正規の貸金業者は、法律を守った運営が行われています。法律では返済能力を確かめることが義務になっており、在籍確認は返済能力を確かめるための取引として省略することはできません。

在籍確認方法は、主に以下の2つがあります。

- 消費者金融から会社に電話連絡をすることによる在籍確認

- 会社から支給される給与明細などを消費者金融に提出することによる在籍確認

会社には個人名で連絡がきて、第三者に電話の目的を告げることはありません。

基本的に在籍確認でカードローンの利用がバレる心配は無用ですが、何の電話だったか怪しまれたり、電話の内容を聞かれたりするリスクはあります。

どうしても会社バレを防ぎたい場合は、電話連絡による在籍確認を回避できる消費者金融を選びましょう。

代表的なのは「アイフル」で、在籍確認の電話連絡を原則しないことが公式サイトに明記されています。

Q.申込をしたら、勤務先に電話はかかってきますか?

引用元:プロミス|よくある質問

A.原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

ほかにも、大手消費者金融では基本的に電話連絡による在籍確認を行っていません。

| 消費者金融 | 電話での在籍確認 |

|---|---|

| プロミス | 原則なし |

| アイフル | 原則なし |

| SMBCモビット | WEB完結で申し込みすれば原則なし |

| レイク | 原則なし |

| アコム | 原則なし |

一方、中小消費者金融や銀行カードローンの多くは基本的に電話による在籍確認を行います。

会社バレを防ぐなら、大手消費者金融が有力な候補になるでしょう。

ただし、大手消費者金融で電話連絡を回避できるのは、あくまで「原則」です。審査の内容次第で例外的に会社に電話がかかる可能性があることは理解しておきましょう。

会社が違うと審査の難易度は変わる?

消費者金融の審査においては、審査項目自体に違いはありませんが、どの項目に重きを置いているかはそれぞれ微妙に異なるようです。しかし、審査基準は公表されてはいないため、申込者が審査基準を知ることはできません。

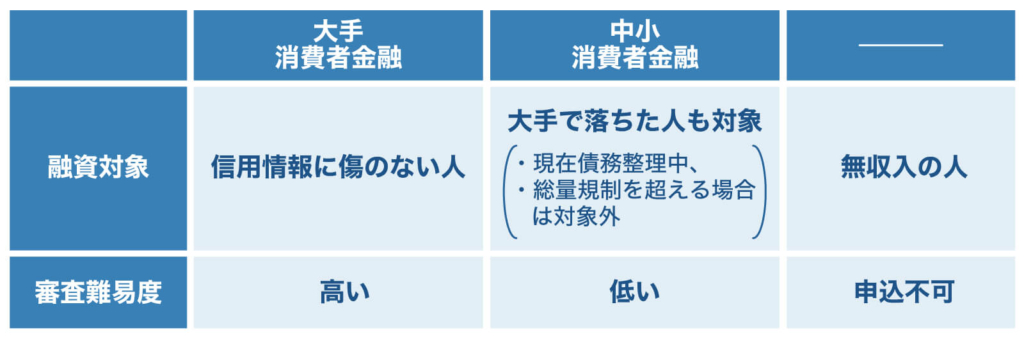

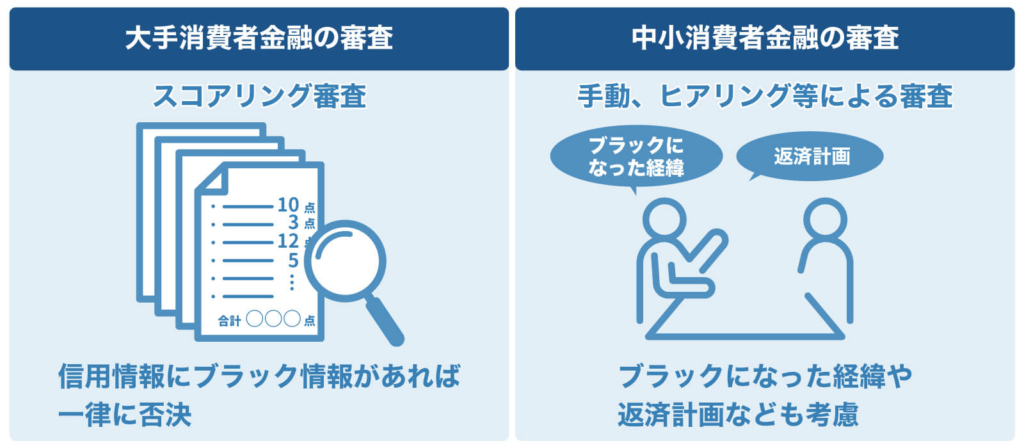

大手消費者金融の審査基準は厳しい傾向にあり、信用情報に傷がついている場合はその時点で審査に落とされます。

対して中小消費者金融は、大手では対応が難しい方を対象としていることが多く、ブラックでも一定の条件を満たしていれば融資してくれます。

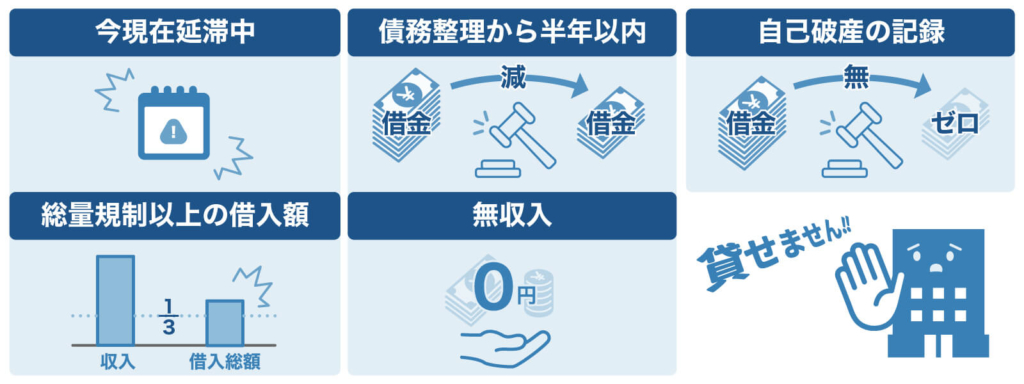

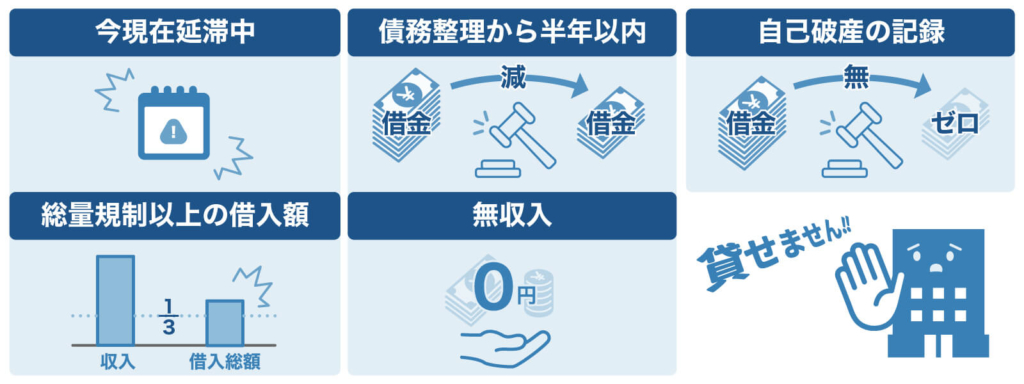

ただ、返済を延滞中であったり、債務整理の途中であったり、総量規制を超えていたりする場合は融資には応じてくれません。

また大手・中小ともに、無収入の方にはどのようなことがあっても融資は行わないので、その場合はアルバイトでもいいので就職する必要があります

消費者金融が提示している最高限度額の高さは借入に影響する?

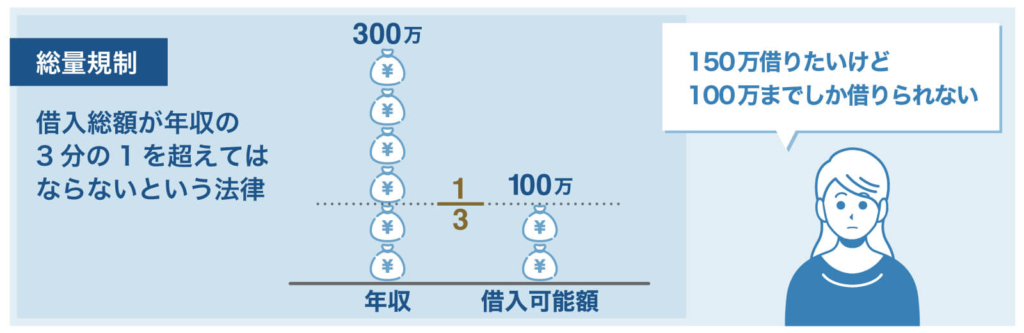

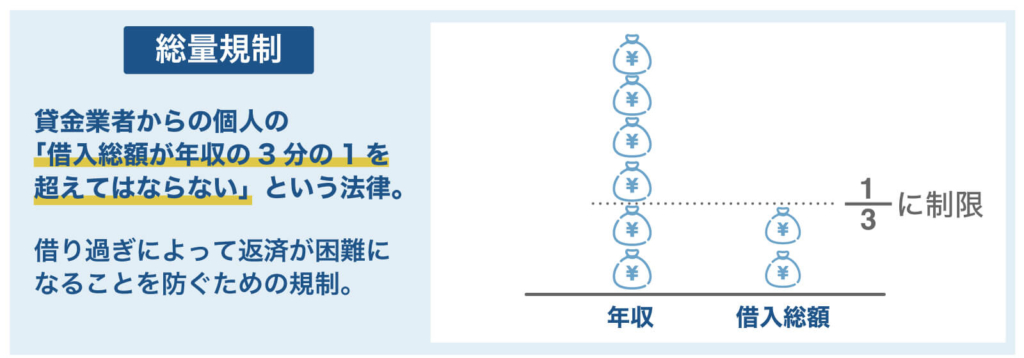

貸金業法では、「利用者の年収の3分の1以上の貸出はしてはならない」と定めています。

たとえば年収が600万円の方は、200万円までしか借りることができません。

これは総量規制と呼ばれており、消費者金融やクレジットカードのキャッシング枠などは必ずこの制限の元融資を行います。

総量規制

引用元:過剰貸し付け等の禁止

債務者の年収の3分の1以上の借入を制限する法律です。消費者金融やキャッシング会社は貸金業法下にあるので、総量規制を超える融資は絶対に行いません。

消費者金融業者は貸付に対しては契約者の返済能力の調査を行い、顧客の返済能力を超える貸し付けの契約を行うことができません。

消費者金融が提示している最高限度額はおよそ500万円から800万円なので、年収がその3倍もない方にはあまり関係のない話に思えるかもしれません。

実際「借りられる金額」という意味では、総量規制のほうが重要です。

しかし、最高限度額が高いということは、その分金利が変動することが高いということでもあります。

金額ごとに金利が固定されている場合もありますが、たとえば、100万円以上で適用金利13%~15%と表記されている場合、100万円の借入でも15%より少し低めの金利に設定してくれる可能性もあるからです。

融資限度額は、年収の3分の1までと決まっているため、提示されている最高限度額が大きくても融資額には影響しませんが、金利が引き下げてもらえる可能性があるという面では少し意識しておくとよいでしょう。

とはいっても消費者金融では総量規制を超える借入は絶対にできないので、他社を解約して借入可能額を増やすか、収入を上げる必要があります。

総量規制以上の借入が必要な場合はおまとめローンを検討する必要もあるでしょう。

消費者金融の顧客応対は明確なルールがある

消費者金融業者でお金を借りることにマイナスイメージを持つ方は少なくなってきました。

その一方で、返済が遅れたら怖い人がやってくるのではないかとか、返済を迫る電話がひっきりなしに掛かってくるのではないか、というイメージを持たれている方はまだ多いようです。

ドラマや映画で誇張して扱われることも多く、消費者金融業者は怖いものという先入観はまだまだ根強く残っています。

ただ、「サラ金」と呼ばれていた時代のイメージはかなり古いものとなっています。

サラ金=高金利というイメージが先行していますが、今の消費者金融は大手・中小を問わず、貸金業法によって厳しい制限を受けています。

正規の消費者金融は貸金業法にしたがって融資を行い、金利を設定する必要があり、返済が遅れている利用者に対する取り立てにもルールが定められています。これに違反すると営業停止などのペナルティが課せられます。

・利息制限法の上限である年率20%以上の金利で貸付を行ってはならない。

・利用者の年収の3分の1以上の貸付は過剰貸付として禁止されている。

・事実と異なる内容や、必要以上に借りやすいと思わせる広告をしてはならない。

・取り立てでは、電話や自宅訪問を深夜や早朝に行ってはならない。

・勤務先や第三者に対して取り立ての連絡をするといった私生活を害する取り立て行為はしてはならない。

こうした規制によって消費者は守られています。

そのため、顧客対応という点ではどこの消費者金融でもあまり変わりません。

一部のネットの話題では、ある業者について悪口が書かれていても、それはほんの一部の話です。申込した先で断られた方が批判的な意見を述べている傾向もあり、全体に通じる話ではありません。

むしろ、近年では顧客に対する対応が洗練されつつあり、業界全体に対する評価を高めていこうという機運が高まっています。

おすすめ消費者金融を重視する点・属性ごとに紹介

消費者金融を利用する際には重視する点を明確に決めておく事で、自分に合った業者を見つけやすくなります。

以下の条件や属性に合った、おすすめの消費者金融をご紹介します。

- 即日融資を受けられる

- 金利が低い

- 審査に通りやすい

- 無利息期間がある

- 家族に内緒で借りたい

- 来店不要

- 学生

- アルバイト・パート

- おまとめローン

- 在籍確認なし

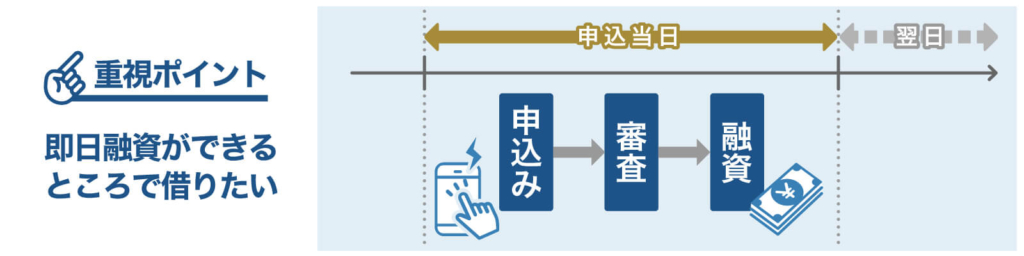

①即日融資を行っている消費者金融でお金を借りたい

基本的に消費者金融は、大手・中小限らず即日融資に対応しているところが多いですが、審査スピードは消費者金融によって異なります。

審査スピードが早く、即日融資を行っているおすすめの消費者金融は以下の通りです。

| 消費者金融 | 融資までのスピード |

|---|---|

| プロミス | 最短3分で融資 |

| SMBCモビット | 最短即日 |

| アイフル | 最短18分で融資 |

| レイク | 最短25分で融資※ |

| アコム | 最短20分で融資 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

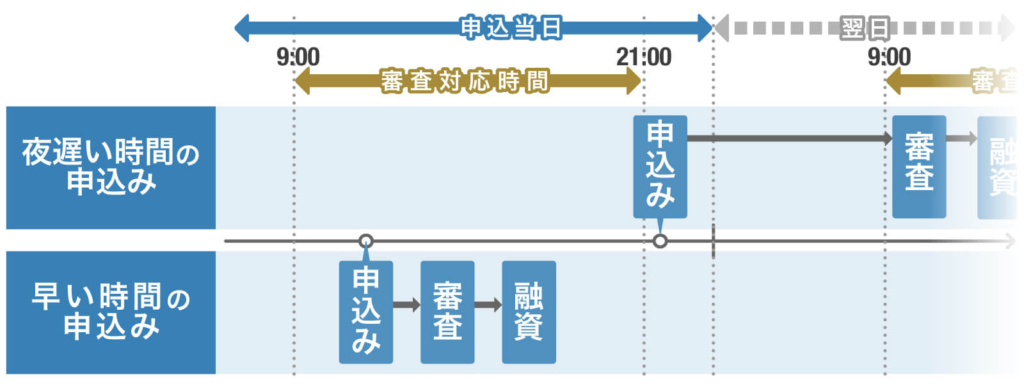

即日融資を受ける上での1番のポイントは、早い時間帯に申込を済ませること。

消費者金融の申込自体は24時間受け付けていますが、審査は24時間行われているわけではありません。

そのため、夜の遅い時間帯に申込を済ませた場合、即日融資は不可能になります。

例えばプロミスの場合、21:00以降に受け付けた分は翌営業日の9:00以降に審査結果が通知されます。(下図参照)

ですから、即日融資を受けたい場合は、それぞれの消費者金融の審査が行われている時間帯を把握し、できるだけ早い時間帯に申込を済ませましょう。

また審査回答時間に合わせて振込融資時の振込対応時間にも注意する必要があります。せっかく無事に審査を通過しても、振込対応ができなければ困ることもありえます。特に土日祝日の振込対応の違いなど、あらかじめ確認しておくようにしましょう。

大手消費者金融の審査回答時間・振込対応時間帯・振込スピード

| 消費者金融 | 審査回答時間 | 振込対応時間帯 | 振込スピード |

| プロミス | 9:00~21:00 | 月曜8:00~0:00 | 原則最短10秒 |

| 火~金曜0:00~23:59 | |||

| 土曜8:00~23:30 | |||

| 日曜8:00~18:50 | |||

| SMBCモビット | 9:00~21:00 | 平日0:00~9:30 | 9:00以降または 受付完了 から最短で3分程度 |

| 平日:9:30~14:50 | 受付完了から3分程度 | ||

| 平日:14:50~23:59 土日・祝日 | 翌営業日の9:30頃 または受付完了から最短3分程度 | ||

| アイフル | 9:00~21:00 | 月曜8:00~23:50 | 最短10秒 |

| 火~土曜0:30~2:00 4:00~23:50 | |||

| 日曜6:00~19:00 | |||

| レイク | 8:00~21:50 | 月曜8:10~23:50 | 最短即日 |

| 火曜~土曜0:15~23:50 | |||

| 日曜0:15~18:50 ※毎月第3日曜は4:00~18:50 | |||

| アコム ※楽天銀行に振り込む場合 | 9:00~21:00 | 毎日0:10~23:49 | 最短10秒 |

②低金利の消費者金融でお金を借りたい

消費者金融の金利は、契約限度額が高ければ高いほど下がり、逆に契約限度額が低ければ低いほど高くなります。

ただし初めての利用時にはほとんどのケースで「上限金利」が適用されます。そのため「低金利」の一つの目安は「上限金利」を比較することになります。

上限金利を比べてみると、大手消費者金融5社の中では「プロミス」が若干低くなっています。

| 金融機関 | 金利 |

|---|---|

| プロミス | 4.5%~17.8% |

消費者金融の上限金利の平均は約18.0%ですが、「プロミス」は0.2%だけ低くなっています。わずかな差かもしれませんが、長期間利用していくと最終的な利息の支払いに大きな違いが生じることもあります。

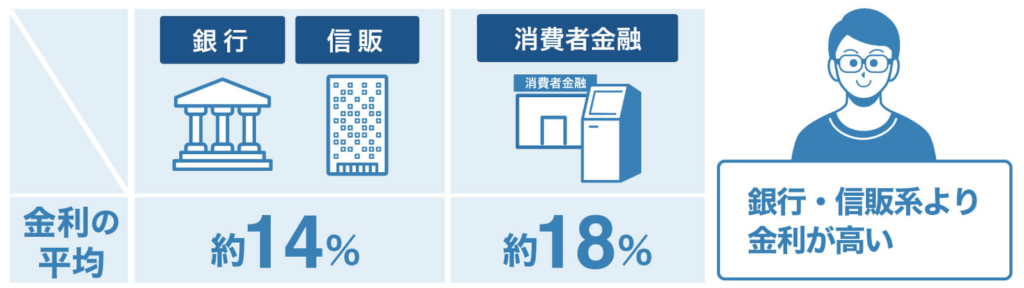

ただ、銀行系・信販系(クレジットカード系)のカードローンと比べると消費者金融系の金利は高いので、さらに低金利でお金を借りたい場合は銀行系・信販系(クレジットカード系)のおすすめカードローンを検討しましょう。

消費者金融の金利比較一覧表

ここでは、本記事で紹介した消費者金融カードローンやその他カードローンの金利を一覧でまとめました。

金利の低さを重視する場合、この中から「上限金利」「下限金利」ともに低い業者を選択すると良いでしょう。

| 消費者金融・銀行等の名前 | 金利(実質年率) |

|---|---|

| プロミス | 4.5~17.8% |

| SMBCモビット | 3.0~18.0% |

| アイフル | 3.0~18.0% |

| レイク | 4.5~18.0% |

| アコム | 3.0~18.0% |

| ネット消費者金融 | 金利(実質年率) |

|---|---|

| LINEポケットマネー | 3.0~18.0% |

| ORIX MONEY | 1.5~17.8% |

| au PAYスマートローン | 2.9~18.0% |

| FamiPayローン | 0.8~18.0% |

| メルペイスマートマネー | 3.0~15.0% |

| 中小消費者金融 | 金利(実質年率) |

|---|---|

| セントラル | 4.8~18.0% |

| フタバ | 14.959~19.959% |

| ベルーナノーティス | 4.5~18.0% |

| いつも | 4.8~20.0% |

| フクホー | 7.3~18.0% |

| アロー | 15.0~19.94% |

| ライフティ | 8.0〜20.0% |

| エイワ | 17.9507~19.9436% |

| AZ株式会社 | 7.0~18.0% |

| キャッシングMOFF | 15.0~20.0% |

| アルコシステム | 3.0~20.0% |

| ダイレクトワン | 4.9~18.0% |

| プラン | 15.0~20.0% |

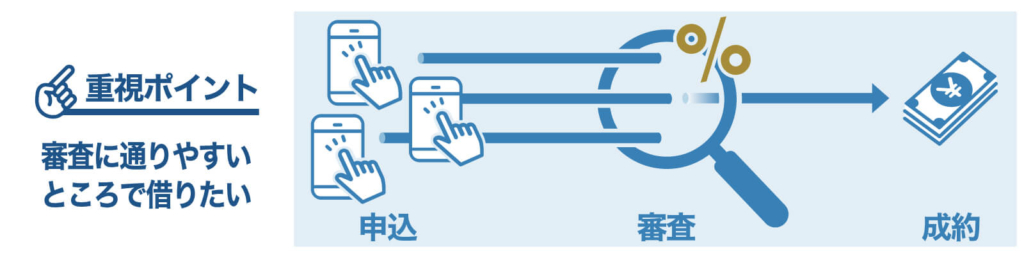

③審査に通りやすい消費者金融でお金を借りたい

消費者金融を利用する場合の一番の難関が審査ですが、消費者金融自体、銀行系カードローンや信販系(クレジットカード系)カードローンよりも審査に通りやすくなっています。

大手消費者金融の内、以下の4社は審査通過率(成約率)を公表しています。

| 消費者金融 | 審査通過率(成約率) |

|---|---|

| プロミス | 41.90% |

| アコム | 42.80% |

| レイク | 26.60% |

| アイフル | 37.80% |

- プロミス 月次データ:https://www.smbc-cf.com/management/ir_lib08.html

- アコム マンスリーレポート:https://www.acom.co.jp/corp/ir/library/monthly_report/

- レイク(SBI新生銀行) 四半期決算情報:https://www.shinseibank.com/corporate/ir/quarterly_results/

- アイフル 月次データ:https://www.ir-aiful.com/jp/finance/monthly_data.html

いずれの消費者金融も、人数でいえば10人中3~4人程度が審査に通過できる割合になっていて、比較的審査に通りやすくなっています。

これらの大手消費者金融と比較してさらに審査に通りやすいとされているのが中小消費者金融です。大手先との選別が必要な中小消費者金融では、以下のように大手先での対応が難しい方でも比較的柔軟な審査が期待できます。

- 過去に金融事故を引き起こしている

- 収入が少ない

ただ、審査通過率を公表していない消費者金融も多数あり、実際に申込してみないと分からないのも事実なので、まずは1社申込んでみるのもありでしょう。

消費者金融でお金を借りるには、以下のNG行動を避けることが大切です。

・消費者金融の利用限度額ぎりぎりいっぱいまで借りようとする

・短期間のうちに消費者金融に複数申込をする

上記の行動をすると消費者金融の審査に通りにくくなります。特に大手消費者金融を利用したいと考える方は注意しましょう。

④無利息期間を設けている消費者金融でお金を借りたい

消費者金融は銀行カードローンに比べると金利が高い傾向にありますが、利息が一切発生しない「無利息期間」を設けているところも多いです。

無利息期間内に完済すれば、利息分を上乗せして返済する必要がないですし、完済できなくても節約には繋がります。

無利息サービスにより利息負担が少しでも軽減するということで、心理的にも借り入れしやすい消費者金融といえます。

無利息期間を設けている消費者金融でお金を借りたい場合は、以下の消費者金融がおすすめです。

| 金融機関 | 無利息期間 |

|---|---|

| プロミス | 30日間無利息 (初めて契約する方で、メアド登録とWeb明細利用が条件) |

| アコム | 30日間金利0円 (初めて契約する方) |

| レイク | ①60日間無利息 (初めて契約する方でWEB申込が条件) ②180日間無利息 (初めて契約する方で借入額のうち5万円まで) ①・②のどちらかを選択 |

| アイフル | 最大30日間利息0円 (初めて契約する方で、無担保キャッシングローンを利用する方) |

この中で特に無利息期間が長いのが、レイクの180日間。

5万円までの借入であれば180日間無利息になるので、180日の間に完済すれば、利息を支払う必要はありません。

また無利息期間の開始時期では「プロミス」が「借入日の翌日」からとなっており、無利息期間を無駄にする心配がありません。

⑤家族や職場に内緒でお金を借りたい

「消費者金融を利用したいけれど、家族や職場・バイト先にバレないか気になる」という方、多いですよね。

もし、家族や職場にバレずにお金を借りたい場合は、

- 職場への在籍確認の電話連絡がない

- 郵送物を郵送しない・またはなしにできる(カードレス)

という消費者金融がおすすめです。

| 消費者金融 | 職場への在籍確認の電話 | 郵送物 |

|---|---|---|

| SMBCモビット | 原則、電話連絡なし (審査の内容により必要な場合あり) ※在籍確認実施時は、消費者金融の名前を名乗ることはありません | なし(※) |

| プロミス | 原則、在籍確認なし (審査の内容により必要な場合あり) ※在籍確認実施時は、消費者金融の名前を名乗ることはありません | なし (書面の受取方法を「Web明細」で登録すればOK) |

| アコム | 原則、在籍確認なし (審査の内容に必要な場合あり) ※在籍確認実施時は、消費者金融の名前を名乗ることはありません | なし (郵送での契約を希望した場合は郵送物あり) |

| レイク | 原則、在籍確認なし (審査の内容により必要な場合あり) ※在籍確認実施時は、消費者金融の名前を名乗ることはありません | なし (WEB完結で郵送なしを希望すればOK) |

| アイフル | 原則、在籍確認なし (必要と判断された場合のみ) ※在籍確認実施時は、消費者金融の名前を名乗ることはありません | なし (書類送付を希望した場合やアイフルが必要と判断した場合は郵送物あり) |

※以下のいずれかの手続きを行っていただくことで、郵送物なくご契約いただけます。

- 「オンライン本人確認」を行っていただくこと

- 返済方法を口座振替で登録いただくこと

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

※「オンライン本人確認」とは、ご自身のスマートフォンのカメラを使って指定の本人確認書類とお顔を撮影していただくことで、ご本人の確認を行う手続きです

※口座振替については、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかのご本人様名義の口座をWEBで登録いただく必要があります

※カードの受取方法を郵送で希望された場合は、郵送物が発送されます

※その他、審査内容によっては郵送物が発生する場合がございます

大手消費者金融5社は、現在では職場への在籍確認の電話は原則行われていません。(ただし審査内容によっては行われることもあります。)

郵送物に関しては、WEB完結で申込することで基本的に発送されることはありません。ただし各消費者金融で手続きが異なりますので、あらかじめ確認しておくとよいでしょう。

郵送物なしとしている先でも、毎月の返済を遅延してしまうと「督促状」が発送されます。自宅や勤務先に督促連絡も入ることで、家族や勤務先に利用がばれるリスクが高くなります。絶対に延滞は発生させないようにしましょう。

⑥来店不要の消費者金融でお金を借りたい

忙しい方はもちろん、消費者金融の営業時間内に申込に行けないなど、「消費者金融でお金を借りたいけど、来店する時間がない」という方も多いと思います。

そのような場合は、WEB(インターネット)や公式アプリから来店不要で申込できる、消費者金融がおすすめです。

- SMBCモビット

- プロミス

- アイフル

- レイク

- アコム

⑦学生だけど消費者金融でお金を借りたい

急にお金が必要になる事態は、学生の方でもよくあることだと思います。

学生の方も場合、アルバイト等の安定した収入があれば、社会人と同様に消費者金融が利用できます。

ただし、年齢制限なしの消費者金融はなく、何歳から借入できるかは貸金業者によって異なります。

まず、消費者金融ごとに設定されている貸付け対象年齢をチェックしてみましょう。

ちなみにほとんどの消費者金融で、申込可能な年齢を「20歳以上」に設定している点に注意が必要です。大手消費者金融の申し込み年齢要件を見てみると、以下のようになっています。

| 消費者金融名 | 申し込み可能年齢(満年齢) |

|---|---|

| プロミス | 18~74歳 |

| アコム | 20歳以上 |

| アイフル | 20歳以上 |

| レイク | 20~70歳 |

| SMBCモビット | 20~74歳 |

ほとんどの消費者金融が18~19歳は対象外であることが分かります。民法が改正されて以降、18歳と19歳は未成年ではなく成年ですが、選択肢が狭いのが実情です。

社会人と比較して収入が安定しない学生のうちに消費者金融を利用することには危険が伴うため、返済計画を立てて無理のない利用を心がけましょう。

以下のように大手消費者金融5社は、学生でも利用できるようになっています。

| SMBCモビット | ◎ (20歳以上74歳以下の安定した定期収入のある方であれば、学生でも利用OK) |

| プロミス | ◎ (高校生を除く満18歳以上で、本人に安定した収入のある方であれば、学生でも利用OK) ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 |

| アコム | ◎ (高校生を除く満20歳以上の安定した収入と返済能力を有する方であれば、学生でも利用OK) |

| レイク | ◎ (満20歳以上で安定した収入があれば、学生でも利用OK) |

| アイフル | ◎ (満20歳以上69歳までの定期的な収入と返済能力を有する方であれば、学生でも利用OK) |

18歳から利用できる場合と、20歳から利用できる場合とがあるため、申込む際は年齢制限には注意してくださいね。

また、学生の方には、消費者金融の1つで学生に特化したローン商品である、「学生ローン」の利用もおすすめ。

有名なところだと、

- アミーゴ

- フレンド田

- カレッヂ

- マルイ

- イー・キャンパス

といった学生ローンがあります。

学生ローンの場合、借入限度額が50万円程度の少額に設定されている場合が多いので、この点には気を付けてください。

限度額50万円の消費者金融でも、初回時や18歳・19歳の利用者に関しては、さらに低い限度額になる可能性が高いという点も頭に入れておきましょう。

⑧アルバイト・パートだけど消費者金融でお金を借りたい

「アルバイトやパートだと消費者金融を利用できないのでは?」と思っている方も結構いらっしゃるのですが、そのようなことはありません。

もちろん審査の結果次第になりますが、アルバイトやパートであっても、安定した収入を毎月得ている方であれば、消費者金融を利用することができます。

基本的には、どの消費者金融でも申込可能です。

申し込み条件をしっかり読んでみると、パート・アルバイトでも貸付対象者に含まれていることが分かります。

大手消費者金融5社の対応も以下のようになっています。

| SMBCモビット | ◎ (20歳以上74歳以下の安定した定期収入のある方であれば、アルバイト・パートでも利用OK) |

| プロミス | ◎ (18以上~74歳以下の安定した収入のある方であれば、アルバイト・パートでも利用OK) ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 |

| アコム | ◎ (18歳以上で、安定した収入と返済能力を有する方であれば、アルバイト・パートでも利用OK) |

| レイク | ◎ (満20歳以上で、安定した収入があれば、アルバイト・パートでも利用OK) |

| アイフル | ◎ (満20歳以上69歳までの定期的な収入と返済能力を有する方であれば、アルバイト・パートでも利用OK) |

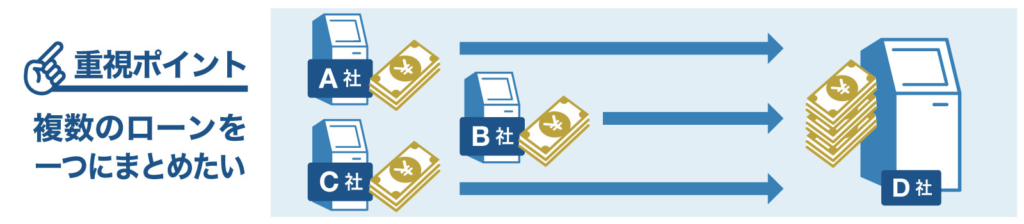

⑨複数のローンを1つにまとめたい

2社以上から借入がある場合、

- 返済日がバラバラで手間がかかって大変

- うっかり返済し忘れてしまうかもしれない

- 他のローンを組めないかもしれない(多重債務)

といった問題が発生しやすいため、複数のローンを1つにまとめるのがベスト。

そのような、「複数のローンを1つにまとめたい」という場合に便利なのが、「おまとめローン」です。

おまとめローンとは、複数のローンを1つにまとめて返済の負担を減らすことを目的とした金融商品で、

- 返済日や返済先を1つにまとめられる

- 返済額を減らせる可能性がある

というメリットがあります。

おまとめローンを取り扱っている消費者金融もたくさんあります。特に大手消費者金融では、以下の先でおまとめ専用のローンが準備されています。

| 商品 | 借入限度額 | 金利 |

|---|---|---|

| 【プロミス】 おまとめローン | 最大300万円 | 6.3%~17.8% |

| 【レイク】 レイク de おまとめ | 最大500万円 | 6.0%~17.5% (100万円以上の場合6.0%~15.0%) |

| 【アイフル】 おまとめMAX | 最大800万円 | 3.0%~17.5% |

| 【SMBCモビット】 おまとめローン (モビットカード会員限定) | 最大500万円 | 3.0%~18.0% |

⑩職場への電話連絡がくるのは避けたい

消費者金融系カードローンでは、審査の際に在籍確認が行われます。

【在籍確認とは】

申告した勤務先で本当に働いているかを確認する作業

一般的には、会社に電話をかけることによって在籍確認が行われます。

個人名で電話がかかるため、電話がかかってきただけで周囲にバレることはないのですが、「それでも、会社に電話をかけてきてほしくない」という方もいるでしょう。

あるいは「今日中にお金を借りたいけど、今日は会社が休みだから電話が繋がらない」というケースもあるかもしれません。

会社への電話を避けるには「原則として会社への電話連絡をしない」ことが明記された消費者金融がおすすめです。

| プロミス | ◎ 原則、職場への電話連絡は行われない (審査の結果により電話による確認が必要となる場合があり) |

| SMBCモビット | ◎ 原則、職場への電話連絡は行われない (審査の結果により電話による確認が必要となる場合があり) |

| レイク | ◎ 原則、職場への電話連絡は行われない (審査の結果により電話による確認が必要となる場合があり) |

| アイフル | ◎ 原則、職場への電話連絡は行われない (審査の結果により電話による確認が必要となる場合があり) |

| アコム | ◎ 原則、職場への電話連絡は行われない (審査の結果により電話による確認が必要となる場合があり) |

このように現在、大手消費者金融5社では「原則、職場への電話連絡は行わない」対応となっています。いずれも「審査の結果により電話連絡が必要となる場合があり」としていますが、職場での電話連絡を避けたいと考える方にとっては、大手5社が一番の選択肢となるでしょう。

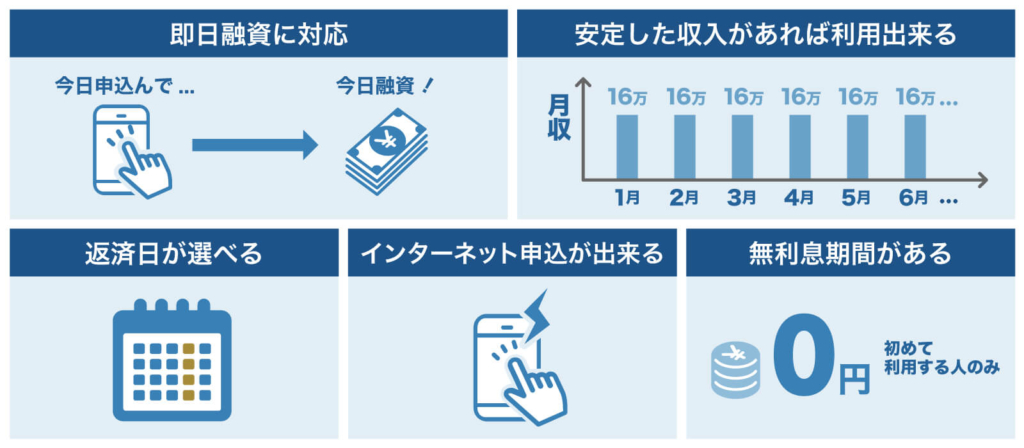

消費者金融の6つのメリットをご紹介

消費者金融には多くのメリットがあります。

その中でも特筆すべき消費者金融のメリットを6つ紹介します。

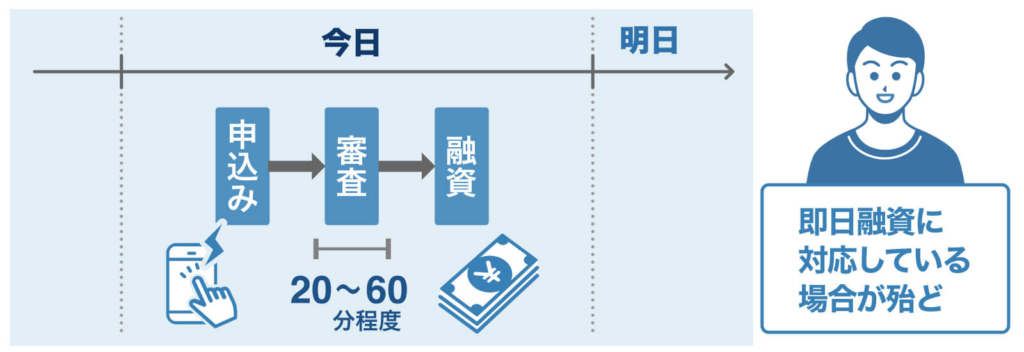

①審査が早く即日融資に対応している

消費者金融は審査スピードが早く、即日融資に対応している場合がほとんどです。

審査スピードは消費者金融によって異なりますが、最短25分や60分程度であっという間に審査が終わるところもあります。

そのため、その日のうちにお金を受け取ることが可能なので、急にお金が必要になった時にも対応できます。

もちろん消費者金融によっては即日融資に対応していない場合もありますし、申込手続きをした時間帯によっては翌日以降の融資になる場合もあるので、この点は注意してください。

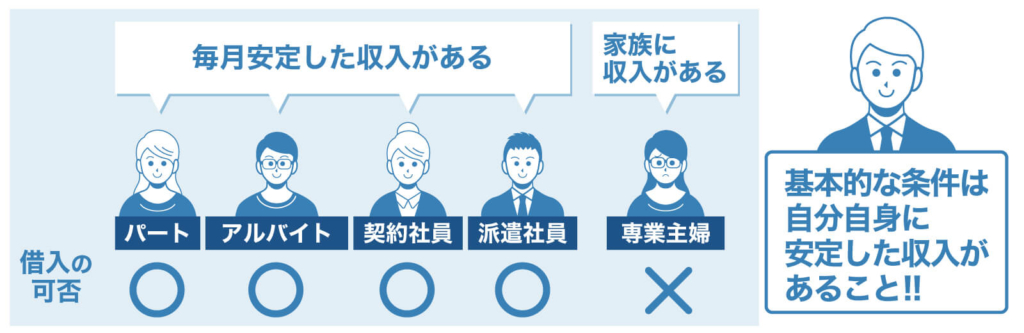

②安定した収入があれば利用できる

基本的に消費者金融は、毎月安定した収入を得ている方であれば、職種や勤務形態に関係なく利用できます。

ですから、必ずしも公務員や正社員である必要はなく、

- パート

- アルバイト

- 契約社員

- 派遣社員

といった方でもお金を借りることができます。

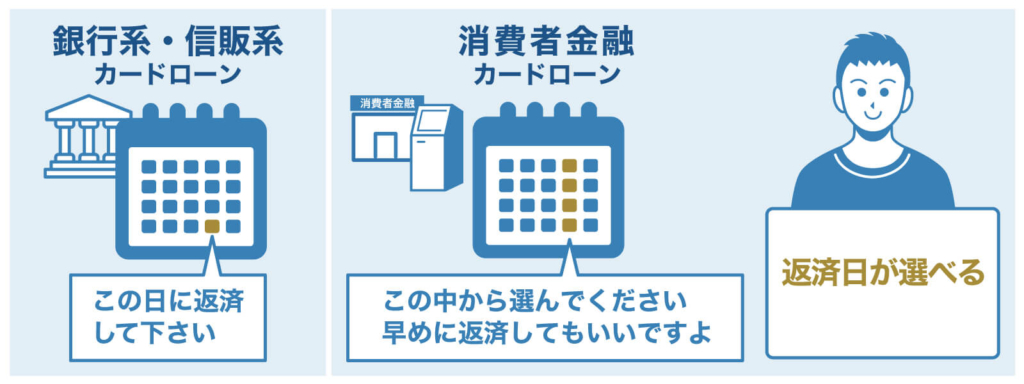

③返済日を自由に選べる

銀行系や信販系(クレジットカード系)のカードローンだと、返済日は毎月指定された日にしか返済できない場合がほとんど。

一方で消費者金融は、消費者金融側が挙げたいくつかの候補の中から返済日を選ぶことができ、給料日などのタイミングに合わせて返済することができます。

ある程度返済日の選択ができることで、銀行系・信販系(クレジットカード系)のカードローンよりも思い通りに返済しやすくなっています。もちろん返済日を早めたり一括で返済したりすることも可能です。

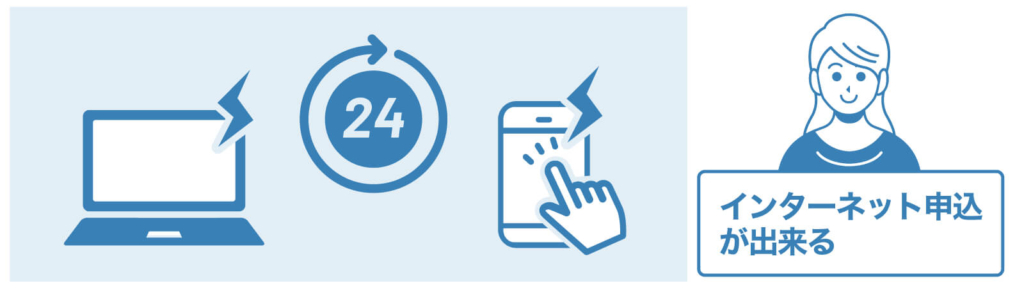

④スマホ・パソコンで申込手続きが済ませられる

今や消費者金融のほとんどが、インターネットで申込手続きを済ますことができます。

必要事項を入力し、必要書類は撮影して提出するパターンが増えていて、実際に店舗や自動契約機に出向く必要はありません。

そのため、手元にスマホやパソコンさえあれば、どこにいても申込手続きをすることが可能です。

また、インターネットで申込できる消費者金融は、基本的に24時間365日申込を受け付けているので、時間帯に縛られる心配もありません。

最近では、スマホ・パソコンから手続きすれば借入や返済もできる消費者金融が増えつつあり、ATMに行く手間さえも省くことができます。

大手消費者金融であれば公式アプリも充実しているので、カードレスでの借入を希望している方におすすめです。

- プロミス「アプリローン」

- アコム「myac」

- アイフル公式スマホアプリ

- レイク「レイクアプリ」

- SMBCモビット公式スマホアプリ

⑤無利息で利用できる期間がある

消費者金融では、大手先を中心に一定期間無利息で利用できる期間を設けているところも多くあります。

消費者金融からお金を借りた場合、毎日のように利息が発生しますが、無利息サービスを提供している先であれば、無利息期間だけは利息が発生しません。

つまり、無利息期間内に完済できれば、利息分を取られることはありません。

もし仮に、無利息期間内に完済できなかったとしても、利息が発生するのは無利息期間が終わってからなので、一定額の利息を節約することも可能です。

⑥保証人なしで利用できる

消費者金融は、不動産やブランド品を担保にしたり、家族の誰かに連帯保証人になってもらったりする必要がありません。

家族や親戚に迷惑をかけたくないという人は、無担保・保証人なしで利用できる消費者金融がおすすめです。

その代わり、信用を担保するために本人確認書類や、融資希望額によっては源泉徴収票などの給与明細書を受け取ることも必要です。

また、不動産担保ローン等と比べて金利が高めに設定されている点も理解しておきましょう。万が一返済できなくなったときに消費者金融側が損をしないように多めの利息を取っています。

消費者金融には6つのデメリットもある

先ほどは消費者金融のメリットを紹介しましたが、もちろんデメリットもあります。消費者金融を利用する上でのデメリットを6つご紹介します。

①金利が高いので返済の負担が大きい

消費者金融の金利は、銀行系・信販系(クレジットカード系)のカードローンよりも高めに設定されています。

銀行系・信販系(クレジットカード系)カードローンの上限金利の平均が約14%なのに対し、消費者金融の上限金利の平均は約18.0%。

金利が高いということは、その分利息として支払う金額も高くなるので、返済額も高くなります。

その上、信用度がわからない初めてのお客さんには、高めの金利(上限金利、もしくは上限金利に近い金利)で融資を行うケースが多くなっています。金利の面ではより負担が大きくなる可能性が高いです。

これは、法定金利よりは低い水準なので違法ということではありません。参考までに利息制限法による法定金利の上限を見ておきましょう。

| 融資額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10~100万円未満 | 年18% |

| 100万円以上 | 年15% |

法定金利は年20%なので、上限18%前後の消費者金融は法律を守っていることが分かります。

とはいえ、銀行カードローンと比べると、どうしても割高に感じてしまいます。

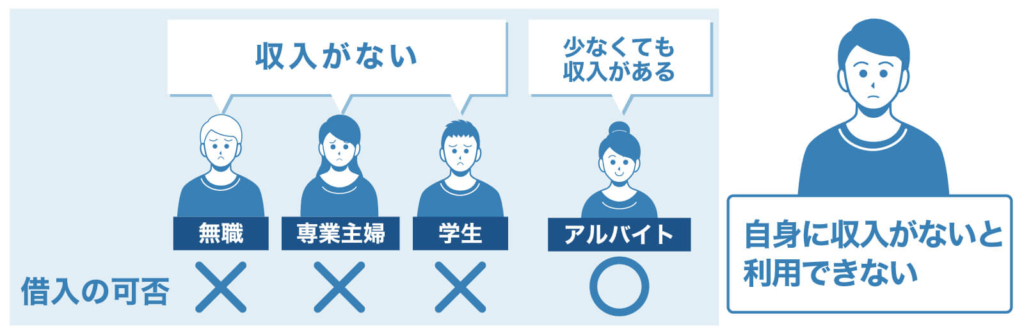

②安定した収入を得ていないと利用できない

これは当然とも言えますが、消費者金融は収入を得ていないと利用することができません。

無収入だと「返済能力が低い」と判断されますし、そもそも総量規制の対象となる消費者金融では年収の3分の1を超える金額の借入はできません。

そのため、収入を得ていない無職・専業主婦・学生の方は利用できないのです。

※専業主婦の方に関しては、一部の銀行系カードローンや消費者金融で配偶者の収入があることを前提として利用できる先もあります。

③年収の3分の1までしか借入できない

他の項目でも解説している通りですが、消費者金融は総量規制の対象になっているため、年収の3分の1までしか借入できません。

例えば年収300万円の方は、100万円まで融資を受けることができませんから、「150万円借りたい」という場合でも、100万円までしか借りることができません。

借り過ぎによる返済不能を防ぐための規制ではあるものの、消費者金融は年収の3分の1以上のお金を借りたい方には向きません。

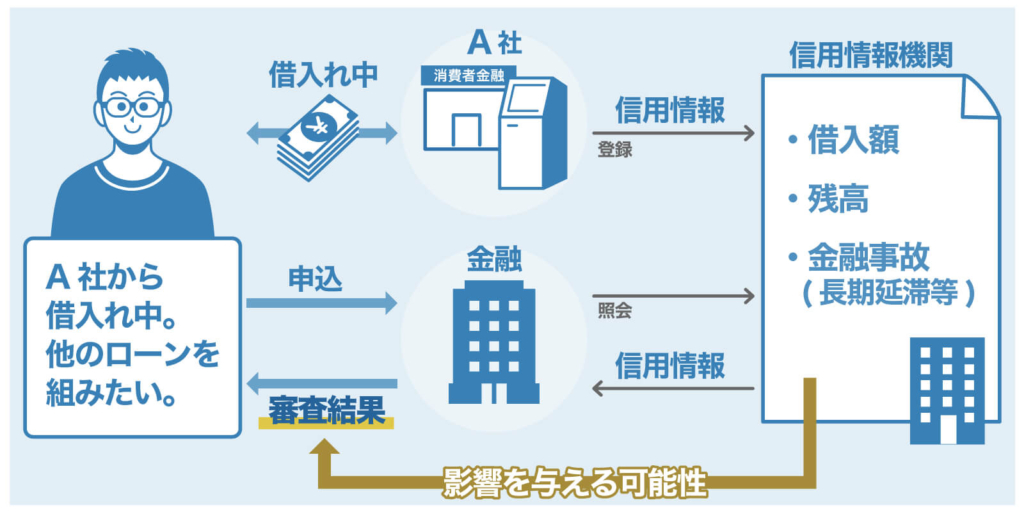

④他のローンに影響する可能性がある

消費者金融を利用すること自体、他のローンに影響する可能性もあります。

仮に、消費者金融を利用していて返済を滞納・延滞してしまうと、信用情報機関に事故情報として登録されます。

この状態は、いわゆる「ブラックリスト」に登録された状態で、他のローンを組む際の審査に影響する可能性があります。

返済を滞納・延滞した記録が残っていると、「返済能力に問題がある」と判断されるためです。

「ブラック」状態は、一度登録されると一定期間は信用情報機関に保存されます。滞納・延滞をすると、ローンを組みたくても組めなくなるので注意してください。

きちんと返済している状態では特段問題ないと思われるかもしれません。ただし他のローン審査では、消費者金融への返済負担も考慮する必要がありますので、審査に影響を及ぼすケースも生じます。

また、消費者金融では総量規制を超える借入はできないので、もし仮に「他の消費者金融からもお金を借りたい」と思っても、総量規制を超える場合は融資が受けられなくなるので、その点も注意してください。

⑤周りからネガティブなイメージを持たれる可能性がある

消費者金融に関しては、まだまだ世間から偏見の目で見られることがあるのも事実。

「消費者金融=闇金」のイメージがあることや、「消費者金融を利用している=金銭管理が上手くできない人」という印象を与えてしまう可能性があり、周りからネガティブなイメージを持たれる可能性があります。

実際は闇金ではありませんし、消費者金融を利用していても、金銭管理が上手くできない人である証拠にもなりませんから、気にする必要はありません。

ただ、周りの目が気になる方にとっては辛いかもしれません。

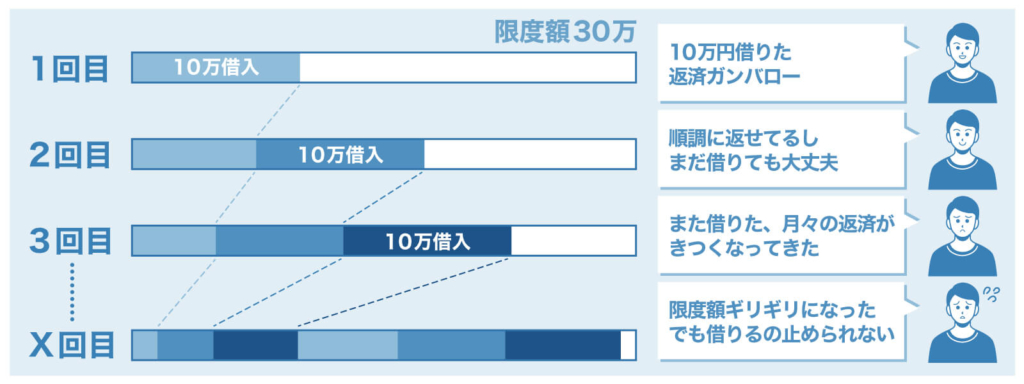

⑥お金を借りることに抵抗がなくなる可能性がある

「人間は慣れる生き物」と言いますが、一度借りてしまうと慣れてしまい、お金を借りることに抵抗がなくなる可能性があります。

しかも消費者金融の場合は、多くがカードローンで、限度額の範囲内であれば何度でも借入できる仕組みになっています。

そのため、他のローンと比べると、気軽に何度も借入するようになってしまう可能性が高く、お金を借りることに抵抗がなくなるばかりか、借り過ぎて返済が難しくなる可能性もあります。

もちろん、気を付けていればお金を借りることに抵抗がなくなるようなことはないと思うので、消費者金融は計画的に利用しましょう。

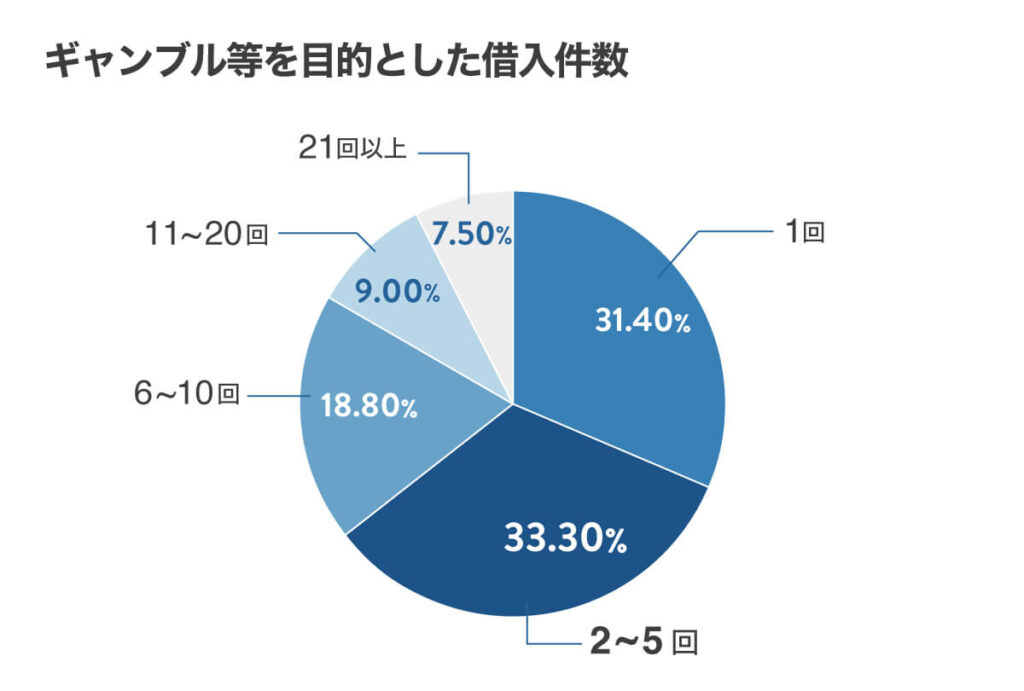

特に注意していただきたいのが「ギャンブル等を目的とした借入の繰り返し」です。

金融庁委託調査「貸金業利用者に関する調査・研究」によると、ギャンブル等を目的とした借入経験者の借入件数は「2~5回が33.3%」と最も多くなっています。「6~10回も18.8%」で繰り返して利用される方が多いことがわかります。

ギャンブル等による借入の繰り返しは、借入依存症の大きな理由の一つです。このような借入は絶対にしないようにしましょう。

消費者金融とはどんな業者?誰が使う?

消費者金融とは、主に一般の個人向けに融資を行う金融機関です。

銀行が大手企業に行うような高額の融資ではなく、個人がプライベートで使う目的の少額を融資する点に特徴があります(小口融資)。

貸金業者の個人向け融資は事業用と違って総量規制の対象であり、消費者金融は利用者の年収3分の1を超える融資をすることができません。

よって、毎月安定した収入を得ていれば、借りすぎることなくコツコツと返済を進めていけます。

ひとくちに消費者金融といっても業者は数多くあり、どの業者を選ぶかで受けられるサービスや適用される金利に違いがあることも覚えておきましょう。

記事内でも紹介していますが、

- プロミス

- アコム

- アイフル

- レイク

- SMBCモビット

といった金融機関が、消費者金融の中では大手と呼ばれ知名度も高いです。

消費者金融は、一般的には、借入限度額の範囲内で繰り返し借入できる「カードローン」を扱っている場合が多いですが、一括で融資を行う「フリーローン」や、事業資金を融資する「ビジネスローン」など、様々な金融商品を扱っている消費者金融もあります。

2023年8月28日付株式会社格付投資情報センター「業種別格付方法」では、消費者金融業界の「業界構造」「顧客の継続性・安定性」について次のように分析しています。

(2)業界構造(競争状況) 競争状況は比較的厳しい。消費者金融専業の主要プレーヤーは大手数社への集約が進んだ半面、新規 獲得においては顧客の第一想起を得る重要性が高く、一定の広告宣伝費用を継続的に投下していく必要 がある。クレジットカード・信販会社や銀行といった金融会社との競合のほか、オンライン化やフィン テックの発展とともに、自社の顧客基盤の活性化を図る事業会社による参入も増えている。専業の中には競合相手の与信審査や債権回収を担う形で連携していく動きもみられる。総量規制のもとで貸し出し 可能枠が限られていることもあり、顧客獲得を巡る競争状況が和らぐことは考えづらい。 (3)顧客の継続性・安定性 顧客の継続性・安定性は比較的低い。専業各社は認知度・ブランド力や借り入れの即時性・利便性・ 秘匿性を強みとしており、クレジットカード付帯のキャッシングや銀行カードローンと比較して、資金 需要が旺盛かつ金利感応度の低い顧客を安定的に確保できている。与信ノウハウを強みとした保証提携 など他社との連携スキームも継続性が高い。だが専業各社の商品性に大きな違いはないうえ、キャッシュレス化や決済手段の多様化とともに、カードショッピングからリボ・分割払いへの移行や、BNPL(後 払い決済)など新たな商品に顧客が流れることも考えられる。代替可能性は比較的高い

引用元:消費者金融 – 業種別格付方法

ここで注目したいのは「業界構造」では「顧客獲得を巡る競争状況が和らぐことは考えづらい」としている一方、「顧客の継続性・安定性」では「専業各社の商品性に大きな違いはない」「代替可能性は比較的高い」としている点です。

専門家が「大きな違いはない」としている中で、利用者側としては「小さな違い」が自分にとってどう適切なのか見極めていく必要があります。

その中で「代替可能性」も考慮しながら「顧客獲得競争」に打ち勝つ消費者金融を選んでいくことが大切です。その意味では利用者側にとっては「大きな違いがない」とは言い切れない側面もあります。

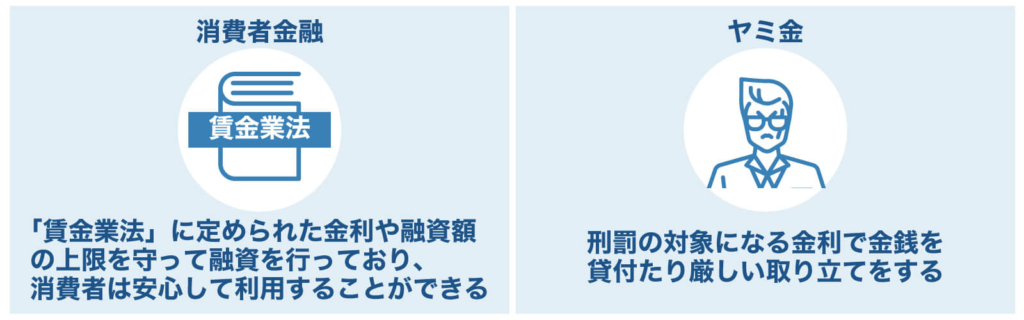

貸金業法により安全に利用できるようになっている

消費者金融は、「貸金業法」という法律に基づいて金融業を営んでおり、財務局や都道府県に貸金業者としての登録を済ませています。

登録を受けずに貸金業を営むと、無登録営業として、法律により罰せられます。

登録を受けるには一定の要件を満たす必要がありますので、正式に登録されている業者は、安全な消費者金融といえます。

※貸金業法とは?

貸金業法は、消費者金融などの貸金業者や、貸金業者からの借入れについて定めている法律です。

近年、返済しきれないほどの借金を抱えてしまう「多重債務者」の増加が、深刻な社会問題(「多重債務問題」)となったことから、これを解決するため、平成18年、従来の法律が抜本的に改正され、この貸金業法がつくられました。

引用元:貸金業法のキホン:金融庁

ところが消費者金融を高金利でお金を融資し、取り立て行為を行う「闇金(ヤミ金)」と同じものだと思っている方もまだまだおり、

- 「一度でも借りるとヤバイ」

- 「借りたら終わり」

- 「消費者金融を利用すると他のローンが組めない」

などと思われてしまうことも多いのも事実です。

現在では貸金業法の施行によって消費者金融は安全に利用できるようになっており、業界でも消費者金融に対するネガティブなイメージの払拭につとめています。

消費者金融は最大でいくらまで借りられる?

消費者金融は、借入額を規制する「総量規制」の対象です。

この総量規制は、借り過ぎによって返済が困難になることを防ぐための規制で、最大で年収の3分の1まで借りることができます。

もし仮に年収が300万円だった場合、年収の3分の1は100万円なので、最大で100万円まで借入できる計算になります。

ただ、他社借入がある場合は、他社借入とあわせて借入額を年収の3分の1以内に収めなければなりません。

そのため、他社借入が多い場合は、借入額が減ったり、借入自体ができなかったりする可能性があります。

銀行系カードローンとの違いは?

消費者金融の多くはカードローンを扱っていますが、カードローンには銀行が扱う銀行系カードローンと、信販会社(クレジットカード会社)が扱う信販系カードローンもあります。

そして、よく消費者金融系カードローンと比較されるのが、前者の銀行系カードローンです。

この2つのカードローンの一般的な違いを表にまとめてみました。

| 消費者金融系カードローン | 銀行系カードローン | |

|---|---|---|

| 取り扱う業者 | 消費者金融 | 銀行・信用金庫など |

| 法律 | 貸金業法 | 銀行法 |

| 審査難易度 | 通りやすい | 通りにくい |

| 総量規制 | 対象 (年収の3分の1まで) | 対象外(年収の3分の1を超える借入も可※注意) |

| 融資までのスピード | 最短即日 | 最短翌日※1週間前後かかるところもあり (警察庁のデータベース照会に時間がかかるため) |

| 上限金利 | 約18.0% | 約14% |

| 無利息期間 | あり (消費者金融による) | なし |

見ての通り、消費者金融系カードローンと銀行系カードローンの違いは、取り扱う業者から法律、上限金利など、異なる点がたくさんあります。

今この記事をご覧になっている方の中には、おそらく消費者金融を利用したいと考えている方も多いのではないかと思いますが、もしかすると銀行系カードローンのほうが向いている場合もあります。

審査難易度や融資までのスピードを重視する方には消費者金融が人気ですが、金利を重視するのであれば、上限金利の低い銀行系カードローンのほうがおすすめです。

ちなみに、もう1つの信販系カードローンですが、こちらは消費者金融系カードローンと同じく貸金業法が適用され、総量規制の対象となります。

ただ、上限金利に関しては消費者金融系カードローンよりも低く設定されていることが多いです。

「消費者金融はやばい」は正しくないウワサ

インターネットで閲覧できる元利用者の口コミやSNSによる消費者金融に関する口コミをみてみると、以下のような表現をしている人をよく見かけます。

消費者金融はやばい。利用したら終わるからやめとけ

「やばい」「終わる」という表現が見られる場合もありますが、これは根拠のない「単なるイメージ」であることが大半です。

このような悪いウワサを流す人の特徴として、以下の2つが考えられます。

- 改正貸金業法が完全施行される前の印象のままで止まっている

- 自身が消費者金融とトラブルに発展した経験がある

消費者金融は平成初期まで「グレーゾーン金利」と呼ばれる金利(利息制限法で定める上限年20%を超える、出資法の上限金利29.2%を適用)で貸付けていた過去があり、昔の印象は決して良いものではありませんでした。

しかし、現在は利息制限法も出資法も同じ年20%が上限になっており、消費者金融も以前よりクリーンな営業をしています。もちろん、深夜の取立も規制されています。

ネットの「やばい」という言葉の根拠が薄いことが分かるでしょう。

また、消費者金融を悪く言う人のなかには、自分自身が消費者金融とトラブルに発展した人もいます。

- 返済を遅らせたことで信用情報に傷がついた

- 返済を遅らせた期間が長引いたことで強制解約や差し押さえになった

このように、自身のミスや返済遅れでペナルティを受けたことが、消費者金融について悪い印象を抱く要因になっている可能性もあります。

そもそもネット上の口コミは匿名であり、書き込んだ内容が事実と異なることも少なくありません。

あくまでも「一個人の感想」として参考程度にチェックするくらいのスタンスの方がおすすめです。

銀行傘下と独立系の2種類がある

消費者金融には、企業規模の違いから「大手消費者金融」「中小消費者金融」という分け方がありますが、他にも以下のような分類が可能です。

- 大手銀行グループの傘下に入っている「銀行系」

- 大手銀行グループに属さずに独自企業として運営している「独立系」

銀行系に属する消費者金融は、「三井住友」「三菱UFJ」など、大手の都市銀行(メガバンク)も名を連ねるグループの一員になっています。

大手を例に取ると、今や独立系として運営しているのは「アイフル」だけです。

| – | 消費者金融名 | 親会社 |

|---|---|---|

銀行傘下・銀行系 | プロミス | SMBCグループ |

| SMBCモビット | SMBCグループ | |

| レイク | SBI新生銀行グループ | |

| アコム | 三菱フィナンシャル・グループ | |

| 独立系 | アイフル | なし |

アイフルは銀行傘下の4社と比較して親会社の意向を聞くことなく独自路線のサービスをどんどん導入できるメリットがあります。

例えば今や大手の一部で導入している「最短20分融資」「スマホATM」について、アイフルはいずれも導入しています。

一方、銀行系の消費者金融は親会社の後ろ盾があることで、安定経営を実現しやすくなっています。安心して利用したい気持ちがあるなら、銀行系の消費者金融のほうが合っているかもしれません。

2021年から融資までのスピードが向上している

以前の消費者金融は「最短30分審査」「最短60分融資」という審査体制が多かったですが、現在では審査・融資までのスピードが向上しています。

2021年にはプロミスが最短30分融資を実現したことをきっかけに、最短融資時間が30分→25分→20分とどんどん短縮されています、

現在はプロミスは最短3分、アイフルで最短18分、アコムで最短20分、レイクで最短25分のスピーディな融資を実現しています。

| 消費者金融名 | 2020年までの融資時間 | 最新の融資時間 |

|---|---|---|

| プロミス | 最短60分 | 最短3分 |

| アコム | 最短60分 | 最短20分 |

| アイフル | 最短60分 | 最短18分 |

| レイク | WEBで最短60分も可能 | 最短25分※ |

| SMBCモビット | リニューアルなし | - |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

現在はSMBCモビットを除く4社で最短20~25分の融資を実現しています。レイクは最短25分と、最短の融資時間でプロミス・アイフル・アコムの3社よりも遅いといえば遅いのですが、5分はほぼ誤差の範囲内といえます。

このようにスピーディな審査を実現している理由としては、「AIスコアリングシステム」の技術向上があります。

大手消費者金融ではAIによるスコアリング審査を採用しており、申し込み完了後に入力した内容が点数化されます。合計点数が基準を上回れば仮審査に合格し、本審査として本人確認や在籍確認を含む手動の審査が行われる流れです。

AIによって瞬時に判断されるため、正確な審査結果をすぐに得られるようになっています。近い将来さらにAIの性能が向上すれば、更に審査時間が短縮される可能性もあるでしょう。

「すぐにでもお金を借りたい」と考えているなら、上記のなかでリニューアルを終えた4社が最有力といえるでしょう。

審査に通りやすい・審査が甘いって本当?

消費者金融の審査に関しては、

- 通りやすい

- 甘い

- 優しい

などと言われることがあります。

特に、即日融資が可能な消費者金融や金利が高い消費者金融は、世間からそのように思われているようです。

確かに、銀行系のカードローンやフリーローンなどと比べれば、審査に通りやすいのは事実です。

ですが、審査に通りやすいからといって、審査自体が甘いわけではありません。

消費者金融側は貸金業法に基づいて、申込者の返済能力がどれくらいなのかをしっかりと調査しています。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:e-GOV|貸金業法

明確に法律に記載されている以上、違反をすれば「業務改善命令」「業務停止命令」の対象になります。

まず間違いなく審査が実施されることはもちろん、しっかりと審査されるのは間違いありません。

銀行と比べて審査基準や審査方法が異なる結果、比較的通りやすいとされているのです。

つまり、誰にでも簡単に融資を行っているわけではないので、審査が甘い消費者金融はありえないのです。

もし仮に「審査が甘い」などの宣伝を全面に打ち出している消費者金融があったとすれば違法業者なので、手を出すのは危険です。

犯罪収益移転防止法によって本人確認書類の提出が義務

消費者金融の審査基準(審査を通過できる点数など)はカードローンごとに異なり、公表もされていません。

一方、審査のなかでは各社で共通している項目があります。

例えば「本人確認」。犯罪収益移転防止法という法律で本人確認の義務があるため、本人確認を省略してカードローンを利用することはできません。

申し込む人が他人の名をかたったり、架空の人物名義を利用していないかなどを確認し、間違いなく本人であることを確認するための「本人確認」という手続きです。

この本人確認のために顧客側は「本人確認書類」を金融機関などに提示したりすることが求められます。個人の場合、本人確認書類は氏名や住居、生年月日の記載がある公的な書類が必要であり、運転免許証やマイナンバーカード、旅券(パスポート)、健康保険証、年金手帳などがそれに当たります。

引用元:政府広報オンライン|金融機関などでの取引時に行う「本人確認」等にご協力ください

本人確認の方法としては、公的な書類を消費者金融に提出することで行われるのが一般的です。

一方、アイフルなど「銀行口座の確認」でOKという業者も一部であります。

【スマホでかんたん本人確認】

本人確認書類のうち、いずれか1点を提出

・運転免許証(運転経歴証明書)

・住民基本台帳カード

・特別永住者証明書

・在留カード

・個人番号カード(表のみ)

【銀行口座で本人確認】

本人様名義の銀行口座があれば本人確認完了

出典:アイフル|キャッシングローン(SuLaLi / ファーストプレミアム・カードローン)

カードローンで借りたお金を返さないとどうなる?

カードローンに限った話ではありませんが、借りたお金は必ず返済しなければいけません。

消費者金融で借りたお金を返済できないと、滞納している期間に応じてペナルティが発生します。

ペナルティはどんどん重くなっていき、最終的には自分の資産や給与の差し押さえまで進む可能性もあります。

| 対応期間 | ペナルティの内容 |

|---|---|

| 1日目~ | 遅延した日数に応じた遅延損害金が発生 |

| 数日~2週間程度 | ・電話による督促 ・書面による督促状の送付 |

| 60日~3ヶ月 | ・信用情報に「延滞」として事故情報が記録される ・ローンの残債が一括で請求される ・カードローンが強制解約になる |

| 3ヶ月~ | ・裁判所から支払い督促が届く ・応じない場合は強制執行の申し立てが行われ、最終的には財産が差し押さえられる |

返済に遅れた日数分だけ遅延損害金が積み重なり、返済がどんどん難しくなります。

延滞や強制解約の記録が信用情報に記録されると完済から5年は削除されず、住宅ローンやマイカーローンの審査に多大な悪影響があります。

カードローンでお金を借りた以上、期日までに絶対に返済するようにしましょう。

どうしても返済できないときも、「返済せずに行方をくらませる」「返済を突っぱねる」という行為はNGです。時効まで逃げ切れることは考えられず、ますます自分を追い込むことになってしまうためです。

「法テラス」「消費生活センター」などに相談することが最善の方法といえるでしょう。

消費者金融の審査に通るための審査基準・条件は?

消費者金融から融資を受けるための絶対条件となるのは、審査を無事に通過することです。

審査基準(条件)は消費者金融によって異なりますが、非公開となっているので、具体的な審査基準を知ることはできません。

ただ、一般的には次の4点が主な審査基準であると言われています。

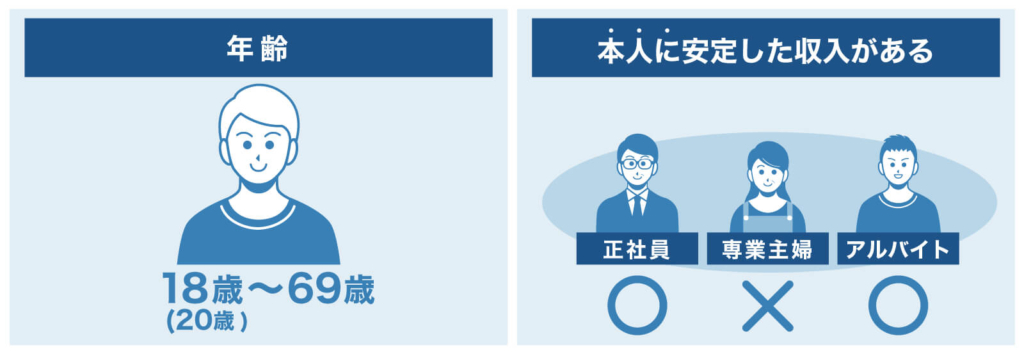

①申込条件を満たしているかどうか

どの消費者金融にも申込条件があります。

その中でも次の2点の申込条件は、どこの消費者金融でも満たしていなければなりません。

- 対象年齢(例えば、プロミスの場合は「年齢18歳以上~74歳以下のご本人に安定した収入のある方(※)」)

- 安定した収入を得ている

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

という、この2つの申込条件は、どこの消費者金融でも満たしていなければなりません。

申込条件を満たしていなければ、審査どころではなく、審査に進むことすらできません。

ですから、申込条件を満たしているかどうかを、申込前にしっかりチェックしておきましょう。

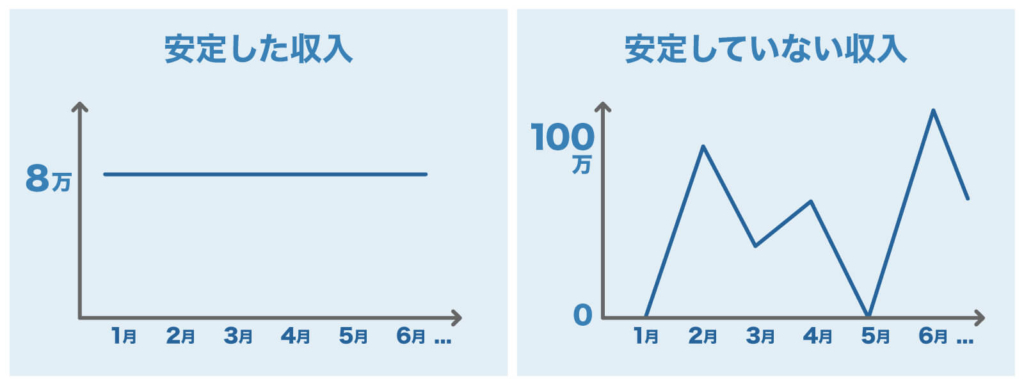

②安定した収入を得ているかどうか

消費者金融は、返済してもらうことを前提として融資を行っている金融機関です。

そのため、安定した収入を得ていて、しっかりと返済してくれる「返済能力の高いお客様」だと判断されなければ融資は受けられません。

また、消費者金融は貸し付けの契約を行う場合には、顧客の収入やその他の資金力、信用力、借り入れの状況、返済計画や返済能力を調査しなければなりません。

調査の際には、指定信用情報機関が保有する信用情報を使用する必要があります。(返済能力の調査義務)

安定した収入を得ているかどうかは、

・年収

・勤務先

・勤務先の規模

・勤続年数

・勤務形態

・職種

・家族構成

・住居(持ち家か賃貸か)

などから判断します。

このうち勤続年数などは、直接返済能力の高さにつながります。例えば、勤続年数が多ければ多いほど、返済能力が高いと判断され、審査においては有利になります。

しかし「年収」に関しては単純に「多ければよい」というわけではありません。たとえ年収が多かったとしても、短期・単発の仕事などをしていて収入が不安定な場合は、審査に通らない可能性が出てきます。

逆にいえば、

・パート

・アルバイト

・契約社員

・派遣社員

でも、安定した収入を得ていれば、審査に通る可能性はあります。一部の消費者金融では無収入の専業主婦であっても、配偶者に安定した収入があれば融資が受けられることもあります。

そのため各消費者金融の申込条件には「安定した収入」という条件が明記されているのです。

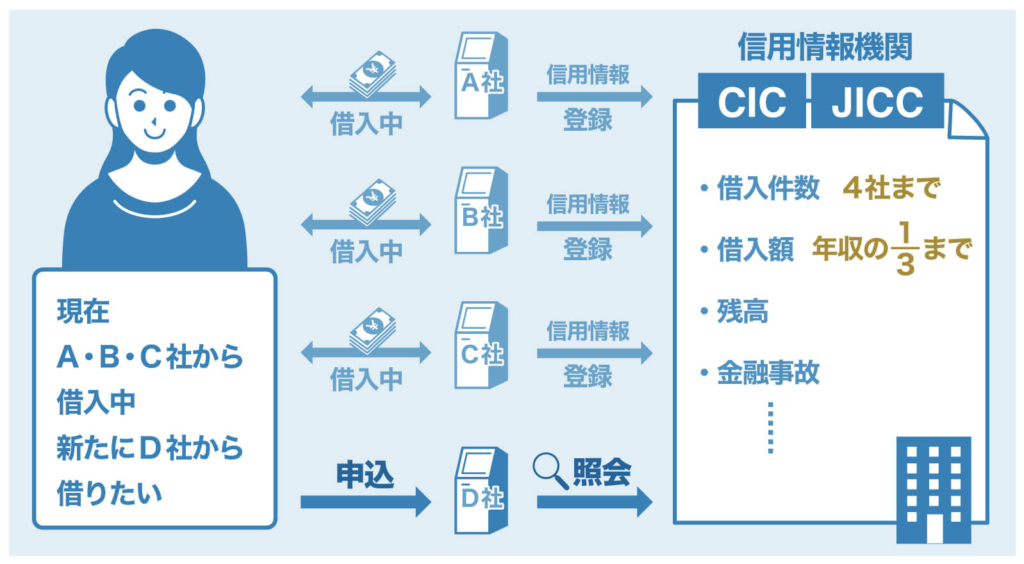

③他社借入があるかどうか

安定した収入を得ているかどうか以外にも、返済能力の高さを判断する基準になるのが、他社借入があるかどうかです。

他社借入がある場合、

といった信用情報機関に情報照会して、

・何社から借入があるのか(借入件数)

・借入額は全部でいくらなのか

という部分までしっかりとチェックされます。

もし借入件数・借入額ともに多かった場合、返済能力が低いと判断されて審査に落ちる可能性が高くなります。

借入件数に関しては、一般的には5社がボーダーラインと言われており、4社までは審査に通る可能性があると言われています。

借入額に関しては、総量規制に抵触する可能性もあり、他社借入で年収の3分の1に到達している場合、審査落ちは避けられないでしょう。

他社借入が多くてどこからも借入できない時は、新規借入できる消費者金融を探すより、他社借入件数を減らすことを目指して返済に集中するのがベストです。

もちろん、他社借入が一切ない場合は気にする必要はありませんよ。

④信用情報に問題がないかどうか

先ほど信用情報機関という言葉が出てきましたが、この信用情報機関では、他社借入以外にも

・過去にローンの滞納や遅延を起こしていないか

・現時点で滞納・遅延しているローンはないか

・多重申込をしていないか(申込ブラック)

・過去に債務整理を行っていないか

といった情報を調べることもでき、消費者金融はこれらの情報もしっかりとチェックします。

もし信用情報に傷がついている場合は、返済能力が低いと判断され、審査に落ちる可能性が高いです。

信用情報の状況は、インターネットや郵送などで開示請求することができるので、不安な方は事前に開示請求を行って確認しておくと安心です。

| 信用情報機関 | 開示方法 | 手数料(税込み) |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | インターネット・郵送 | 1,000円 |

| 日本信用情報機構(JICC) | スマホアプリ・郵送 | 1,000円 |

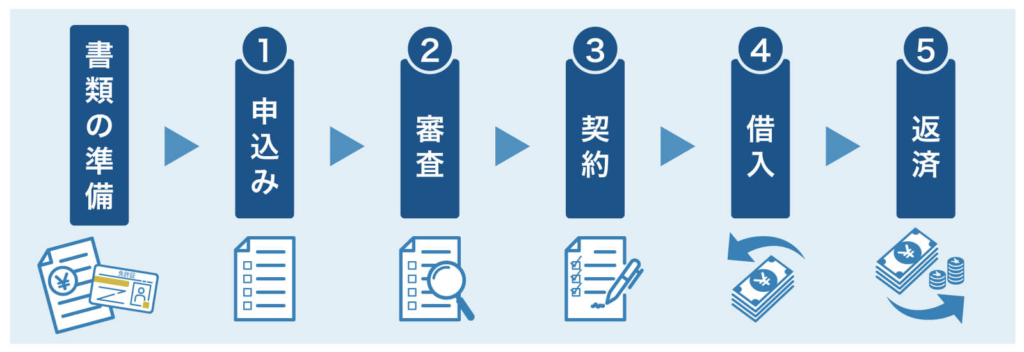

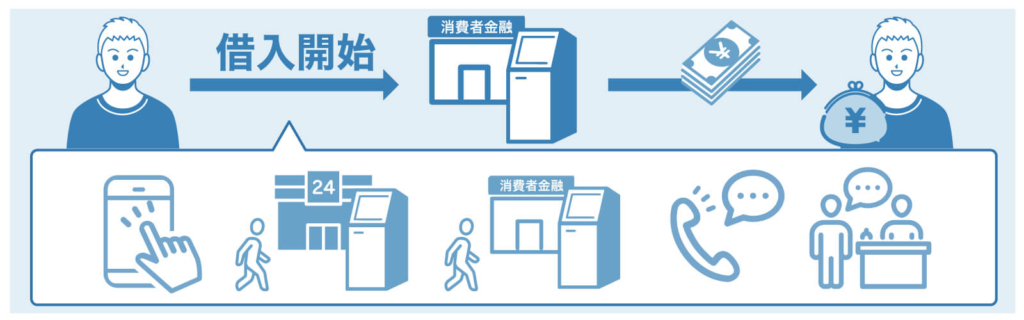

消費者金融のお金の借り方(借入方法)は?申込から返済までの流れ

消費者金融でお金を借りる場合、最初は申込から始める必要があります。

消費者金融の一般的な申込から返済までの流れを紹介します。

申込前には本人確認書類や収入証明書が必要

申込手続きには、

・本人確認書類(運転免許証・マイナンバーカード・健康保険証・パスポートなど)

・収入証明書(源泉徴収票・確定申告書など)

の2つが必要です。

収入証明書に関しては、借入額が少額の場合は不要としている先もあります。例えば「借入額が50万円以下であれば不要」という先であれば借入希望額が50万円以下の場合は本人確認書類のみあれば通常は大丈夫です。

ただ、20歳未満の方は借入希望額に関係なく収入証明書の提出が必要になるので、20歳未満の方は収入証明書を必ず用意しましょう。

必要書類は各消費者金融の公式サイトに掲載されているので、スムーズに借入するためにも必ずチェックしておいてくださいね。

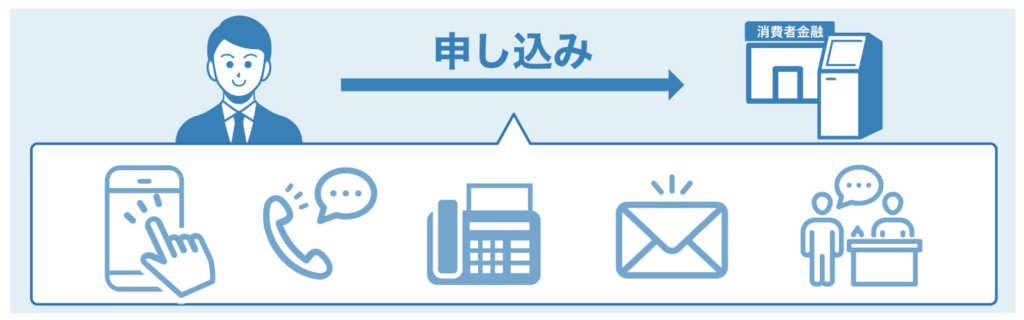

①申込手続きを行う

消費者金融の申込方法としては、

・インターネット(WEB)

・電話

・FAX

・郵送

・来店(店頭窓口・自動契約機)

といった方法があります。

消費者金融によってどの申込方法を採用しているかは異なりますが、自分が申込しやすい方法で申込手続きを行いましょう。

例えばインターネットの場合、申込ページから必要事項を入力し、必要書類を撮影する形で提出すれば、申込は完了です。

最近の大手消費者金融では新型コロナウイルスの影響や人件費の削減などの合理化により「有人店舗を閉鎖する」傾向が見受けられます。例えば「プロミス」では2023年3月末ですべてのお客様サービスプラザの店頭窓口業務が終了しました。

参考:プロミス「お客様サービスプラザ 店頭窓口営業終了のお知らせ」

WEB申込が主流となる一方、「どうしても直接店頭で相談しながら申込したい」という方もおられます。このような方は「電話」での申込の他、「自動契約機」での申込などが選択肢となるでしょう。自分にあった申込方法が準備されているかどうかも確認しておくようにしましょう。

②審査結果を待つ

申込が完了したら、審査が終わるのを待ちます。

審査基準や条件に関しては別の項目で紹介している通りです。

審査が終わるまでの時間は、大手消費者金融をインターネットから申込んだ場合は、基本的にその日のうちに審査が完了します。

ただ、消費者金融によって審査回答時間などが異なりますし、同じ消費者金融であっても、申込方法や申込んだ時間によって変わってくるので注意してください。

そして審査結果が出たら、消費者金融のほうから電話やメールなどで通知されます。

ここで無事に審査に通れば、契約手続きに進むことができますが、在籍確認がある消費者金融の場合は、このタイミングで在籍確認が行われる場合があります。

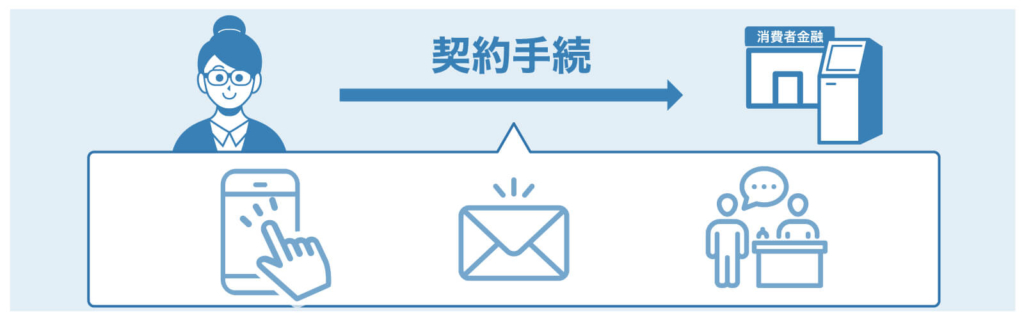

③契約手続きを行う

無事に審査に通り、在籍確認も問題なく完了したら、契約手続きに進みます。

契約方法も申込方法と同様に、消費者金融によって異なりますが、

・インターネット(WEB)

・スマホアプリ

・郵送

・来店

・自動契約機

・電話

といった方法があります。

自分が契約しやすい方法を選んで手続きを行ってください。

④借入する

無事に契約が完了したら、あとは好きなタイミングでお金を借りることができます。

最近はカードなしで借入できる消費者金融も増えていますが、カードが必要な場合は、カード発行を行う必要があるので注意してくださいね。

※消費者金融が提供しているのは大半が「カードローン」ですが、「フリーローン」を提供しているところもあり、フリーローンの場合カード発行はありません。

借入方法は消費者金融によって異なります。例えば、プロミスの場合5つの借入方法が利用できます。

同じ消費者金融でも、借入方法の違いで休日や夜間に融資が受けられる場合と受けられない場合があったり、手数料が0円の場合と有料の場合があったりと、条件が変わってきます。

また、各消費者金融の提携銀行はそれぞれ異なるため、自分の持っている銀行口座と提携しているかも確認する必要があります。

あらかじめ自分に合った借入方法を選択できるかどうかも確認しておきましょう。

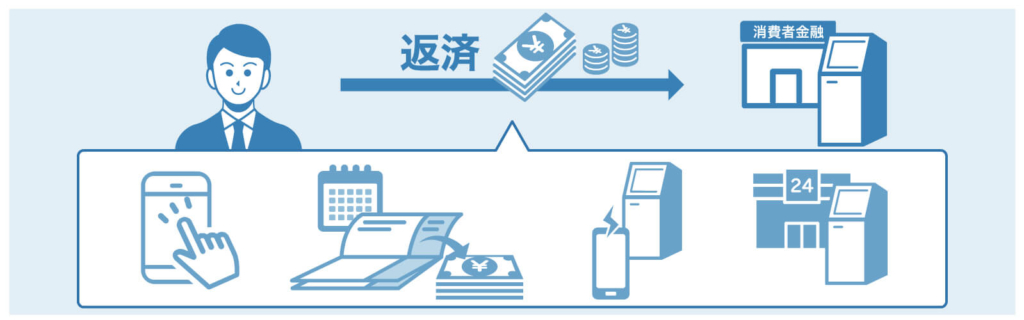

⑤返済する

最後は借りたお金を消費者金融に返済していきます。

借入方法と同様、返済方法も消費者金融によって異なります。例えば、プロミスの場合6つの返済方法が利用できます。

同じ消費者金融でも返済方法の違いで、休日や夜間でも返済できる場合と返済できない場合があったり、返済時に手数料がかかる場合と0円の場合があったりと、条件が変わってきます。

返済し忘れを防ぐのであれば口座振替(口座引き落とし)がおすすめですが、ATMや銀行振込のほうが良いという方もおられるでしょう。やはりあらかじめ自分に合った返済方法を選択できるかどうかを確認しておきましょう。

消費者金融の利用限度額一覧

カードローンごとに、利用限度額(貸付限度額)の上限額は全く異なります。

高額の融資を受けたい場合、できるだけ大きな利用限度額を設定しているカードローンに魅力を感じるでしょう。

利用限度額が高額な商品では、ある程度利用実績を積み上げていくと、利用限度額が引き上げされると同時に契約金利が引き引き下げられる可能性もあります。

ただ、消費者金融の借入限度額を比較してみると、業者によって限度額が異なることが分かります。

必ずしも希望する金額が設定されるわけではありませんが、利用限度額が大きいほど使い勝手が良くなることは間違いありません。

今回紹介した消費者金融や銀行カードローン等の限度額を一覧にまとめたので、申し込み先を決める際の参考にしてみてください。

| 大手消費者金融 | 利用限度額 |

|---|---|

| プロミス | 500万円 |

| SMBCモビット | 800万円 |

| アイフル | 800万円 |

| レイク | 500万円 |

| アコム | 800万円 |

| ネット消費者金融 | 利用限度額 |

|---|---|

| ORIX MONEY | 800万円 |

| LINEポケットマネー | 300万円 |

| au PAYスマートローン | 100万円 |

| FamiPayローン | 300万円 |

| メルペイスマートマネー | 20万円 |

| 中小消費者金融一覧 | 利用限度額 |

|---|---|

| セントラル | 300万円 |

| フタバ | 50万円 |

| ベルーナノーティス | 300万円 |

| いつも | 500万円 |

| フクホー | 200万円 |

| アロー | 200万円 |

| ライフティ | 500万円 |

| エイワ | 50万円 |

| AZ株式会社 | 200万円 |

| キャッシングMOFF | 100万円 |

| アルコシステム | 50万円 |

| ダイレクトワン | 300万円 |

| プラン | 50万円 |

消費者金融や貸金業者では「総量規制」を超えて借りることができない

前項でカードローンの利用限度額を紹介しましたが、誰でも上限いっぱいまで借りられるわけではありません。

これまで述べた通り、貸金業法には「総量規制」と呼ばれる決まりがあり、年収の3分の1までしか借り入れることができないためです。

例えば、年収300万円の方が消費者金融から借り入れできるのは100万円が上限です。

年収300万円の方が「プロミス」を借りたいと思われても、年収以外の属性の有利さにかかわらず商品の上限「500万円」まで借りることは不可能です。

なお、銀行カードローンは総量規制の対象外ですが、こちらも審査が厳格化されています。

多くの銀行で総量規制に準じた自主規制が導入されていますので、基本的には銀行でも年収3分の1までしか借りられないと思っていたほうが良いでしょう。

おまとめローンは総量規制の「例外」に該当する

消費者金融からの借り入れは総量規制の対象ですが、消費者金融の商品でも「おまとめローン」は、総量規制の例外です。

おまとめローンは「利用者が一方的に有利になる借り換え」に該当することで、例外として総量規制を超えた借り入れが認められています。

おまとめローンは現在借りている複数社の借り入れをおまとめローンからの借り入れで返済し、返済をおまとめローン1本にする商品です。

返済を1つにできるのでこれまで毎月ばらばらだった返済管理が楽になり、より低い金利のおまとめローンを利用することで、利息支払い負担も抑えることができます。

既存の借り入れの金利を低くするなら「借換えローン」も選択肢に

「おまとめローン」が複数社からの借入を一本化するのに対し、1社から借り入れしている方が、低金利の別のローンに乗り換えることを「借換え」といいます。

たとえば消費者金融から金利18.0%で借りている返済を、金利14.5%の銀行カードローンに借換えるようなイメージです。

金利に差が出るため毎月の返済額が安くなり、返済が容易になるメリットがあります。

ただし毎月の返済額が安くなったからといって、その分返済期間を長くしてしまうと、利息を含めた返済総額ではほとんど変わらなくなってしまう可能性があります。

適切な返済期間に設定するとともに、安くなった分を繰り上げ返済するなどして元金をコツコツと減らしましょう。

総量規制の「例外」であるおまとめローンを利用する際の注意点

おまとめローンは総量規制の「例外」ですが、以下のような注意点があることを事前に知っておきましょう。

【総量規制の「例外」の注意点】

借入額が借入残高に算入される。

借入残高が総量規制の基準を超過した場合、その後、「除外貸付け」や「例外貸付け」以外の借入れができなくなる。

おまとめローンという商品のなかでは総量規制を超えて借り入れすることができるものの、その後は通常のカードローンなどの借り入れができなくなる場合があります。

「多重債務だけどお金を借りたい」と考えておまとめローンを利用した結果、追加借入ができず生活費にも困ってしまう危険性があるため、商品の特徴をしっかりと理解した上で利用するようにしましょう。

消費者金融に申し込む前に知っておきたい注意ポイント

消費者金融等のカードローンに申し込む前には、これから紹介する注意点を把握しておきましょう。

申し込む際は必要情報を正しく入力する

消費者金融をはじめとしたカードローンに申し込む場合、申し込みフォームに「氏名」「性別」「電話番号」「住所」「年収」などの情報を手入力することになります。

入力した情報に間違いがないかは、送信ボタンを押す前にしっかり確かめましょう。

わざと嘘の情報を入力する(勤務していない会社の情報を入力する、年収を盛るなど)は虚偽の申告にあたります。虚偽はすぐに判明しますので審査落ちは免れません。

故意でないとしても審査に影響を与える恐れもあるので、とにかく「間違えずに正しい情報を申告する」ことが大切です。

必要な書類は申し込む前に準備しておく

カードローンに申し込んだ場合、必ず「本人確認書類」の提出を求められます。

手続きの最中にコピーしたりスキャンしたりすると時間のロスになるため、事前に準備しておきましょう。

本人確認書類の例

・運転免許証

・マイナンバーカード

・パスポート

・在留カードなど

また、借入希望金額によっては収入証明書の提出も必要です。

特に「50万円以上の借入を希望する場合」に必要としている先が多くなっています。消費者金融で高額融資を狙っているのであれば、事前に用意しておくことで手続きの手間を減らすことができるでしょう。

収入証明書の例

・給与明細書(直近の連続2ヶ月分)

・納税通知書

・源泉徴収票

・課税証明書 など

消費者金融の借入経験がある方100人アンケートを実施

これまでおすすめの消費者金融について紹介してきましたが、実際に「消費者金融での借入経験がある方の体験談を聞いてみたい」という方も多いと思います。

そこでFAマネーマガジン編集部では、「消費者金融の借入経験がある方100人アンケート」という内容で、実際に消費者金融から借入経験がある方を対象に、アンケート調査を実施しました。

借入経験のある方がどの消費者金融を利用したのか、借りたお金を何に使ったのか、など借入経験者の生の声を今後の消費者金融利用の参考にしてください。

|| アンケート調査実施概要

調査方法 |インターネット調査

調査日 |2022年8月7日~8月8日

調査エリア |日本全国

有効回答数 |100名(男性:75.0%、女性:25.0%)

調査対象条件|成人の方

|| 回答者の属性(借りた当時)

今回アンケートにご協力いただいたのは、19歳から58歳までの100名の方です。

|| 主な調査結果

1) 借りた当時の年収(世帯年収)は200~500万円が8割超

は?-1024x683.jpg)

は?-1024x683.jpg)

100名の方に「借りた当時の年収(世帯年収)は?」と伺ったところ、 特に多かったのが「300~400万円」と回答した方で、全体の35.0%を占めていました。

続いて2番目が26.0%の「200~300万円」、3番目が22.0%の「400~500万円」となりました。200~500万円の間で回答した方が全体の83.0%に上りました。

2) 「アコム」を借入先に選んだ方が約半数!

※ジャックスは消費者金融ではなく信販系カードローン

100名の方に「借入先はどちらでしたか?」と複数回答で伺ったところ、特に多かったのが「アコム」と回答した方で、アコムで借りている方の割合は全体の48.6%、ほぼ半数に上りました。

アコムの審査は最短30分、即日融資にも対応しているので、借入先に選ぶ方が多いのも納得です。

アコムの他には、「プロミス」が32.4%、「SMBCモビット」が11.4%と、やはり大手の消費者金融を借入先に選んだ方が多くいらっしゃいました。

大手消費者金融の人気の高さを改めて感じる結果となりました。

3) 「10~30万円借りられた」という方が約4割

100名の方に「借りられた金額は?」と伺ったところ、特に多かったのが「10~30万円」と回答した方で、全体の41.0%を占めていました。

その他、「50~70万円」が19.0%、「30~50万円」が17.0%と、30万円以上借りることができた方も多くいらっしゃいました。

今回、回答して下さった方の傾向としては、「借入金額を30万円以内で抑えている方が多い」ということ。

年収や借入希望額、使い道などでも左右されているとは思いますが、51.0%の方が30万円以内の比較的少額で借入をしており、借り過ぎに注意している様子が伺えます。

4) お金の使い道が「生活費」という方が多数!

-971x1024.jpg)

-971x1024.jpg)

100名の方に「借りたお金の使い道は?」と複数回答で伺ったところ、特に多かったのが「生活費(家賃・飲食等)」と回答した方でした。

生活費が足りなくなった時の補填として、消費者金融を利用する方が多い様子が伺えました。

生活費以外では、「娯楽費(旅行・遊び・ブランド品購入・習い事等)」が14名、「引っ越し費用」が13名という結果になりました。

一つ気になったのが、「ギャンブル(パチンコ・パチスロ等)」と回答した方が11名もいらっしゃったこと。

消費者金融の使い道は確かに自由ですが、「負けたら借りる」を繰り返して返済額が膨らみ、返済が困難になる可能性があり、おすすめできません。

5) 「利用しやすかった」「借入・返済は計画的に」の声多数

最後に、「消費者金融の借入に関してアドバイスや意見等お願いします。」と伺ったところ、実際に消費者金融で借入した経験がある方の感想やアドバイスなどを聞くことができました。

◎「利用しやすかった」という声

思っていたよりもプライバシーの保護がきちんとされ、督促などもなく、予定通りに返済することができました。(26歳男性・会社員(正社員))

職場への確認連絡や家族にバレない方法など、色々親身になって答えてくれるので相談だけでもオススメです。(35歳男性・フリーター(パート)、契約社員)

消費者金融は、支払いの延滞や滞納がなければ借入しやすいです。即日融資もしてもらえますし、30日間無利子期間があったりするので上手く利用すると余計なお金を払わなくて借入することができます。(37歳男性・会社員(正社員))

とにかく急ぎの急な出費に対して1番スピーディーに借り入れでき非常に便利です。(39歳男性・会社員(正社員))

- プライバシーが保護されていた

- 親身になって相談に乗ってくれた

- スピーディーに借入できた(即日融資が受けられた)

といった形で、利用しやすいと感じた方が多く見受けられました。

消費者金融に対してはまだまだマイナスなイメージが根強く残っているため、恐る恐る利用した方も少なくなかったと思うのですが、意外にも利用しやすいサービスであることがうかがえました。

◎「利用するなら大手!」というアドバイス

消費者金融会社で借入をする場合には知名度が高い大手の消費者金融会社で借りた方が安全安心なので、知名度が低く聞いたことがないような消費者金融では借入はしない方が良いです。後々トラブルに遭遇することもありますのでおすすめしません。消費者金融会社で安全安心で借入をしたいならば、大手の消費者金融会社に限ります。(40歳男性・個人事業主)

消費者金融といっても、大手から中小まで様々な消費者金融がありますが、やはり知名度の高い大手をおすすめする声もありました。

もちろん、「中小消費者金融が危険だ」というわけではありません。

地元の人にとっては、近くに店舗がある中小消費者金融の方が借りやすいと感じる場合もあります。

ですが、大手消費者金融は利用者も多いですし、サービスも充実しているので、特に初めて借入する方にはおすすめです。

◎借入・返済に関する様々なアドバイスも多数

ご利用は計画的にとCMでも流れますが、借りた当初は大丈夫だろうと思っていても計画性が無ければ多重債務に陥りますのでくれぐれも借りる際には返済計画も考えて借りた方が良いです。(25歳男性・会社員(正社員))

消費者金融でお金を借りると利息が高いのでたった30万でもかなり返すのには苦労します。借りるならその月の足りない分(次月には一括で返済できる程度)だけを上手く借りるようにした方がいいと思います。(20歳男性・無職)

借りるのは自分が返せると思った額のできれば半分くらい、余裕を持った金額が良いと思います。お金に困っている時は特に返済できる金額を甘く見てしまうところがあるので、ギリギリまで借りようとすると、ちょっとしたアクシデントで返せなくなったり、苦労することがあると思います。(26歳男性・会社員(正社員))

上記のように、

- 計画性がないと多重債務に陥る

- 利息が高いから、翌月に一括で返済できる額に抑えたほうが良い

- お金を借りるなら余裕を持った金額で

といった、借入や返済に関する様々なアドバイスの声も多数目立ちました。

計画性がないと多重債務に陥るのは事実ですし、消費者金融は利息が高いので、借りた金額は少額でも返済総額が高くなるのもよくあること。

また、借入は余裕を持った金額でなければ、返済が難しくなる可能性もあります。

これから消費者金融で借入する方は、このアドバイスを念頭に置いておくと上手に借入・返済ができるでしょう。

○早めの返済(繰り上げ返済)をおすすめする声も!

返済に関しては、早めの返済(繰り上げ返済)をおすすめする声もありました。

長期の借入はお勧めできません。なるべく短期で返済した方が利息が安くなります。(20歳男性・フリーター(パート)、契約社員)

利用するまでに限度額などしっかりと吟味してできる限り利息のかからないところを選んで、繰り上げて返済することをおすすめします。(21歳女性・学生)

借入が増えないように、借りるにしてもすぐ返せるように努力することだと思います。借金と思うだけで精神的余裕もなくなりますし、親から借りられるのが一番なんだとおもいます。(41歳女性・フリーター(パート)、契約社員)

上記の通りで、消費者金融の利息分は、早く返済すればするほど抑えられますから、早めに返済するのがベスト。

もちろん、「無理をしてでも早く返済したほうが良い」とは言いませんが、余裕があれば早めに返済することをおすすめします。

●今回のアンケート結果

借りた当時の年収(世帯年収)は「300~400万円」が35.0%と一番多く、借入先は「アコム」を選んだ方が約半数を占める結果になりました。

また、実際に借りられた金額は「10~30万円」が41.0%と一番多く、借りたお金は「生活費」を補填するために使った方が最も多い結果となりました。

お金が足りなくなった時に頼れる存在の消費者金融。

利用するのに勇気がいる方も多いと思いますが、借り過ぎに注意すると共に、しっかりと返済計画を立てた上で利用するように気を付ければ、それほど怖いものではありません。

おすすめの消費者金融も含めて、今回のアンケート結果も是非参考にしてください。

審査甘い消費者金融で借り入れできる?

ブラックに甘い消費者金融はない

消費者金融は、貸金業法という法律に沿って営業を行っています。

貸金業法には貸し付けや広告の取り扱いに関する明確なルールが定められており、消費者金融などはこれを無視することはできません。

「審査が甘い」「ブラックでもOK」などの宣伝を行う消費者金融は存在しないのです。

延滞中やブラックであることが分かっている相手に過度に宣伝し融資を行うことは、即日融資は疎か融資すること自体、貸金業法に抵触する恐れがあります。

そのため審査はより慎重に行われるか、ブラックであると分かった時点で否決される可能性が非常に高くなります。

貸金業法第13条により申込者の返済能力を調査する義務がある

貸金業法13条には、申込者の返済能力を調査する義務や過剰貸付けの禁止(いわゆる「総量規制」)が明記されています。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:e-GOV法令検索:貸金業法第13条「返済能力の調査」

(過剰貸付け等の禁止)

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

2 前項に規定する「個人過剰貸付契約」とは、個人顧客を相手方とする貸付けに係る契約(住宅資金貸付契約その他の内閣府令で定める契約(以下「住宅資金貸付契約等」という。)及び極度方式貸付けに係る契約を除く。)で、当該貸付けに係る契約を締結することにより、当該個人顧客に係る個人顧客合算額(住宅資金貸付契約等に係る貸付けの残高を除く。)が当該個人顧客に係る基準額(その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう。次条第五項において同じ。)を超えることとなるもの(当該個人顧客の利益の保護に支障を生ずることがない契約として内閣府令で定めるものを除く。)をいう。

引用元:e-GOV法令検索:貸金業法第13条の2「過剰貸付等の禁止」

返済能力は、収入や資産、現在の借入状況、返済状況などから調査されます。

よく確認されるものとしては収入証明書や個人信用情報機関などが多いでしょう。

個人信用情報機関には、キャッシングやカードローンの情報だけでなく、クレジットカードのリボ払いや商品を分割払いで購入した際の支払い状況なども記録されています。

消費者金融には、これらの情報から総量規制以上の貸し付けにならないか、延滞やブラックになっていないかなどを確認し、融資するかしないか判断する義務があるのです。

「総量規制」に関しては、ローン商品の性質上、除外や例外になるものはありますが、決して返済能力の確認が不要というものではありません。代表的なものが「おまとめローン」ですが、利用するには返済能力の確認はいかなる場合であれ必ず調査されます。

誤解を招くような宣伝・広告は禁止されている