医療保険おすすめをわかりやすく解説!保険の必要性から選び方まで紹介

「おすすめの医療保険を知りたい」「医療保険が必要かどうか分からない」

など、医療保険について悩んでいる方も多いのではないでしょうか。

病気やケガに備えられる「医療保険」には、さまざまな保障内容があり保険会社や商品によって異なります。

しかも20代と50代では病気リスクに差があるため、年代や性別によって加入すべき医療保険は変わってくるでしょう。

今回は医療保険の概要や保障内容を踏まえた上で、最適な選び方のポイントを詳しく紹介します。

おすすめの医療保険についてもいくつか紹介しているため、加入を検討している方は参考にしてみて下さい。

もし医療保険が必要か迷っている方は、これを機に保険加入の必要性から見直してみてはいかがでしょうか。

医療保険とは?主な種類と保障内容

「医療保険」とは、病気やケガをした際に医療費を給付金が受け取れる保険のことです。

医療保険には「公的医療保険」と「民間医療保険」の2種類があり、それぞれ内容が異なっています。

| 公的医療保険 | 国が運営する制度で、日本国民は全員加入を義務付けられている |

| 民間医療保険 | 保険会社が販売している保険商品で、加入は任意である |

公的医療保険

「公的医療保険」は、病気やケガをした際に医療費の控除が受けられる国の制度です。

医療機関に健康保険証を提示することで、自己負担が1〜3割となります。

また1ヶ月の医療費が高額になった場合、「高額療養制度」によって自己負担限度額を超えた分が払い戻しとなります。

民間医療保険

「民間医療保険」は、病気やケガをした際に給付金が受け取れる民間の保険となっています。

民間の保険会社が取り扱っている商品であり、公的医療保険でカバーできない医療費を補填する役割を果たします。

例えば入院時の食事代やベッド差額代など、公的医療保険の対象外になる費用に充てることも可能です。

また高額になりやすい先進医療や自由診療に備えられるため、民間の医療保険に加入しておくことで安心感があります。

民間医療保険の種類について

民間の医療保険にはさまざまな種類や商品があります。

主に4種類に分かれているので、内容を詳しく見ていきましょう。

医療保険は「終身型」と「定期型」の2種類

医療保険は大きく分けて、「終身型」と「定期型」の2パターンに分かれています。

終身型

「終身型」は一生涯にわたって保障が続く医療保険を指します。

病気やケガによる保障がずっと続く保険であり、保険料は加入時のまま変わりません。

保険料の支払いは終身払いか、「60歳払込」「65歳払込」などの有期払いのどちらかの選択が可能です。

終身型は医療保険による保障をずっと持ち続けたい方におすすめで、若ければ若いほど保険料が安く済むでしょう。

定期型

「定期型」は一定期間の間、保障が続く医療保険のことです。

「10年」「20年」など特定の期間に保障を得たい場合などに加入する保険であり、保険期間が終了するまで保障が続きます。

終身型より保険料が安い点がメリットですが、更新手続きの際は保険料が高くなるので注意しましょう。

定期型は一定期間のみ保障を持ちたい方におすすめとなっており、更新のたびに保険の見直しがしやすい点も魅力です。

終身型と定期型にはそれぞれメリット・デメリットがあるため、どんな保障が必要かによって選び方も変わってくるでしょう。

引受基準緩和型医療保険

「引受基準緩和型保険」とは、持病がある方でも入りやすい保険のことです。

告知項目を限定することで加入基準を緩和した医療保険となっており、健康上の問題がある方でも加入しやすい点がメリット。

しかし一般的な医療保険よりも保険料が割高になっており、加入後一定期間は給付金が減額されるなどのデメリットもあります。

また保障期間や特約が限定されるなどの条件もあるため、加入する際は内容をよく確認することが大切です。

女性用医療保険

「女性用医療保険」とは、女性特有の病気やケガに対応した医療保険です。

一般的な保障内容にプラスして、女性特有の病気に対して手厚い保障が受けられるという特徴があります。

【女性特有の病気の一例】

・乳がん

・卵巣がん

・卵巣のう腫

・子宮頸がん

・子宮筋腫

・子宮内膜症

・更年期障害

・骨粗しょう症

・月経痛月経不順 など

一般的な民間医療保険でも女性特有の病気は保障されますが、女性用保険に入ることでより手厚い給付金が受け取れるでしょう。

保険会社や商品によって対象となる病気はさまざまであり、保障への上乗せ率も異なります。

女性特有の病気や妊娠・出産などへの備えを万全にしたい方は、女性用保険を検討するのがおすすめです。

医療保険のさまざまな給付金

医療保険は「主契約+特約」の組み合わせとなっており、保険会社・保険商品によって給付金の内容が異なります。

ではどんな給付金があるのでしょうか、医療保険の主な保障について見ていきましょう。

入院給付金

「入院給付金」は、病気やケガで入院した際に受け取れる給付金です。

入院1日当たりの給付金をいくらにするか選択するタイプが多く、給付金日額×入院日数で計算されます。

他にも入院した際に一時金として決められた金額を受け取るタイプなど、入院給付金にはいくつかのパターンがあります。

入院するとさまざまな費用が発生しますが、食事代やベッド代・交通費などは公的医療保険の対象になりません。

公的医療保険の対象外となる費用をまかなうためにも、入院給付金を設定しておくと万が一の際も安心ですね。

手術給付金

「手術給付金」は、病気やケガで手術した際に受け取れる給付金です。

手術給付金は入院日額を基準として金額が決められるケースが多く、

・入院日額×10倍(20倍・30倍)で計算される給付金

・「10万」「20万」など定額になっている給付金

という2つのタイプに分かれています。

最近では入院を伴わない日帰り手術も増えてきており、保険会社によっては手術給付金の対象となるケースもあるでしょう。

手術にはさまざまな種類がありますが、医療保険の対象となるのは次の通りです。

| 公的医療保険の対象となる手術 | 約1,000種類 |

| 保険会社所定の手術 | 88種類 |

手術はいずれかのタイプに該当する手術であれば、手術給付金の対象となります。

一般的に手術給付金の対象となるのは病気やケガを治療するための手術となっており、次のものは対象外となります。

✓ 傷の処置

✓ 抜糸

✓ 切開術

✓ 異物除去

✓ 魚の目やタコの手術

✓ 骨・関節の非観血的整復術

✓ レーシック

✓ 美容整形全般

これらは治療を目的としていないため、手術給付金の対象となりません。

また保険加入前に発生した病気やケガにともなう手術も対象外となるため、加入時はきちんと告知する義務があります。

もし告知義務違反となった場合、契約が無効となり解約返戻金も支払われないため注意しましょう。

通院給付金

「通院給付金」は、病気やケガで通院した際に受け取れる給付金です。

「通院1日につき¥◯円」という形で支払われ、通院1日当たり「¥5,000」「¥10,000」のパターンなどがあります。

1日当たりの給付金を自由に設定できるパターンが多いため、預貯金や求める保障によって給付金を定めるとよいでしょう。

近年では医学の進歩によって身体への負担が少ない手術が可能となっており、入院日数が短縮される傾向にあります。

それに伴って通院しながら治療するパターンが多く、通院給付金への需要が高まりつつあると言えます。

通院には治療費だけでなく交通費や食事代などさまざまな費用がかかるため、通院給付金で備えておくと安心です。

死亡給付金

「死亡給付金」とは、契約者が死亡した際に受け取れる給付金です。

保険会社によっては高度障害状態や就業不能になった場合でも、死亡給付金が支払われるケースがあります。

とはいっても医療保険における死亡給付金は、生命保険と比べると少額であることがほとんどです。

保険金を誰が受け取るかによって課税される税金が変わるため、加入時によく確認することが大切です。(※死亡給付金には、所得税・贈与税・相続税のいずれかが課税されます。)

ちなみに医療保険には死亡保障が付いているタイプとそうでないタイプがあり、付いていない方が保険料は安い傾向にあります。

医療保険の「特約」とは?

医療保険を含めた民間の生命保険は、「主契約+特約」で構成されています。

「特約」とは主契約の保障内容を手厚くするためのオプションであり、付加することでさらなる安心感が得られます。

医療保険の特約には、次のようなものがあります。

【医療保険の主な特約】

・先進医療特約

・保険料払込免除特約

・女性疾病特約

・がん・三大疾病一時金特約

・通院特約

・入院一時金特約

・終身特約

特約の種類や保障内容は、保険会社や商品によって異なる場合があります。

特約はたくさん付ければ付けるほど保険料が割高になるため、自分にとって必要な特約を選択することが大切です。

ちなみに特約を付加する際は、次の点に注意しましょう。

【特約を付加する際の注意点】

✓ 主契約を解約した場合、特約も解約となる

✓ 特約は後から付加できるものと、そうでないものがある

✓ 特約をプラスすることで、健康告知項目が増える場合がある

特約はあくまでオプションとなっているため、主契約を解約した場合はそれに伴って特約も解約となります。

特約(オプション)のみを残せないため、不要であれば途中で外すことも可能です。

特約によっては加入時にしか付加できないなど条件があるため、契約前によく確認することが大切です。

医療保険は必要か?不要と言われる理由

万が一の病気やケガに備えられる医療保険ですが、「本当に必要か?」と感じる方もいるのではないでしょうか。

医療保険に入ることで入院や手術などの際に保障されますが、必要ないという考え方もあります。

では医療保険が不要と言われる理由は何でしょうか、詳しく見ていきましょう。

公的保険制度が充実しているため

日本には公的保険制度があるため、通院や治療費などの医療費における自己負担額が軽減されます。

公的保険制度とは、日本人であればだれでも加入が義務付けられている保険を指します。

医療費は年齢や所得に応じて負担額が異なりますが、健康保険の適用で最大3割の負担で済むようになっています。

また自治体によっては「子ども医療費無料」などの地域もあるため、場合によっては医療費がほとんどかかりません。

このように自己負担額の限度が決まっているため、民間の医療保険がなくても医療費は支払えるという考えもあります。

「高額療養制度」があるため

日本の公的保険制度では、1ヶ月あたりの医療費において自己負担額が上限を超えた場合に払い戻される仕組みになっています。

これは「高額療養制度」と呼ばれており、年齢や所得によって負担する上限額は異なっています。

窓口などでいったん医療費を支払う必要はありますが、払い戻しが受けられる仕組みです。

また一時的な支払いが難しい場合は「限度額適用認定証」を提示することで、高額療養費適用後の金額で支払うことも可能です。

高額療養制度を利用すれば自己負担額が抑えられるため、民間の医療保険は不要という考え方もあります。

保険料の負担が大きいため

民間の医療保険に加入すれば、その分毎月の保険料が生じることになります。

若いうちはともかく高齢になればなるほど病気やケガのリスクが高くなるため、負担する保険料も割高になるでしょう。

家計によっては医療保険の負担が大きいと感じるケースもあり、敢えて加入する必要はないと考える方もいます。

医療保険では病気やケガがなければ給付金が受けられないため、その分を貯蓄に回す方がいいという考え方もあります。

医療保険の必要性!加入率やおすすめな理由を解説

医療保険が不要だと言われる理由について解説しましたが、その一方で一定割合の方が医療保険へ加入しているのも事実です。

民間の医療保険に加入しているということは、その必要性が高いと考えている方も多いと言えます。

では医療保険への実際の加入率を踏まえた上で、医療保険の必要性やおすすめな理由について見ていきましょう。

医療保険の加入率はどのくらい?

医療保険が必要かを考える前に、実際の加入率がどのくらいなのかを見ていきましょう。

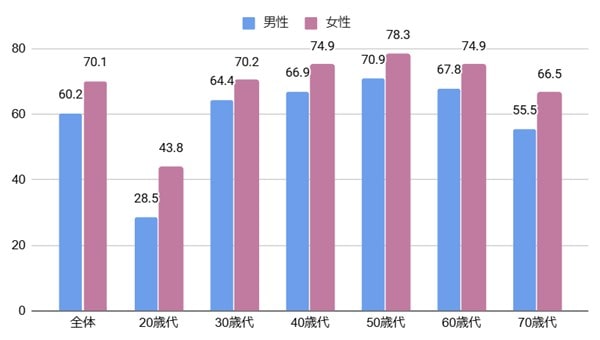

生命保険文化センターによると、民間の医療保険に加入している割合は次の通りです。

【【男女別】医療保険の加入率】

(参考:生命保険文化センター「2022生活保障に関する調査」272ページ)

2022年度における加入率は、18〜79歳全体では65.8%でした。

日本人の6割以上が、何らかの民間医療保険に加入しているということになりますね。

男女別では男性が60.2%に対して女性は70.1%となっており、女性は約7割の加入率となっています。

年齢別では20歳代の加入率がやや低いものの、30歳代から徐々に増えており50歳代では、

・男性⇒70.9%

・女性⇒78.3%

とピークを迎えています。

そしてどの年代においても、男性より女性の加入率が高い結果となっていることが分かりますね。

女性の場合は妊娠や出産・女性特有の病気などに備えて、医療保険が必要であると感じる方が多いのかも知れません。

日本では自己負担額が少ない、高額療養制度があるなど、公的保険制度が充実しています。

しかし医療保険の加入率を見る限りでは、万が一の病気やケガに備えたいと思っている方が多いと言えるでしょう。

医療保険がおすすめな3つの理由

日本人の6割以上もの方が、民間の医療保険に加入していることが分かりました。

ではなぜ医療保険が必要なのでしょうか、加入をおすすめする理由は次の3つです。

公的保険制度の不足分に備えるため

民間の医療保険がおすすめな理由は、突然の病気やケガに備えられるためです。

公的保険制度が充実しているとはいえ、医療費は全額保障される訳ではないため一定額の自己負担が必要となります。

病気やケガは突然起こるものなので、十分な貯蓄がない場合は医療費が家計への大きな負担となる可能性も。

しかし医療保険に加入することで足りない分の医療費を補うことが可能であり、給付金によってカバーできるので安心です。

また公的保険制度では対象外となる費用もあるため、注意が必要です。

【公的保険制度の対象外となる一例】

✓ 差額ベッド代

✓ 食事代

✓ 交通費

✓ 先進医療

✓ 自由診療

診察や検査、入院費などは公的保険制度の対象ですが、差額ベッド代・食事代などは自己負担する必要があります。

また入退院やお見舞いに来る際の交通費、日用品や衣類など、入院では何かと自己負担が増えるでしょう。

医療保険に加入していなければ貯蓄が減少するリスクがあるため、加入しておいた方が安心感はあると言えます。

ちなみに、入院時にはどれくらいの自己負担額が発生するのでしょうか。

生命保険文化センターの調査によると、入院における自己負担額は次の通りです。

【入院における自己負担額】

| 1日当たりの自己負担費用 | 直近の入院時の自己負担費用 | 平均入院日数 | |

| 全体 | ¥20,674 | ¥198,000 | 17.7日 |

| 男性 | ¥19,138 | ¥198,000 | 18.7日 |

| 女性 | ¥22,121 | ¥197,000 | 16.8日 |

(参考:生命保険文化センター「2022生活保障に関する調査」)

1回あたりの入院時に発生する自己負担額は、全体で約¥198,000となっています。

1日当たりの自己負担費用平均は全体で¥20,674なので、入院時の経済的負担がいかに大きいかということが分かります。

また先進医療の技術料や自由診療を受けた場合などは、全額自己負担となります。

先進医療を受けた場合、治療内容によって数十万〜数百万かかるケースも少なくありません。

先進医療や自由診療は高額になりやすいため、貯蓄で賄えない場合は治療を諦めなければならない可能性もあります。

選択肢を広げて最善な治療を受けるためにも、医療保険で万が一の時に備えておくとよいでしょう。

入院・通院期間の収入減少をカバーするため

民間の医療保険がおすすめな理由は、入院や通院時の収入減少をカバーするためでもあります。

治療費にばかり目が行ってしまい見落としがちになりますが、収入減少は意外に大きな負担となります。

入院が長引いたり療養で働けない期間があった場合、家計に大きな打撃を与える可能性が高いでしょう。

平均入院日数が全体で17. 7日ということを踏まえても、入院時には大きな収入減少が予想されますね。

しかし医療保険に加入しておくことで、入院時における収入減少にも対応できるため安心です。

特に傷病手当金の対象外であるフリーランスや自営業者にとって、医療保険は万が一の時に大きな助けとなってくれるでしょう。

病気になると医療保険に加入しにくくなるため

民間の医療保険がおすすめな理由は、病気になってからでは加入できない可能性があるためです。

医療保険をはじめ生命保険やがん保険に加入する際は、健康状態の告知義務があります。

告知に基づいて加入審査が行われるため、病気もしくは持病があると入れないケースも多々あります。

もし加入できたとしても保険料が割高になったり、健康な方より条件がよくない場合もあるでしょう。

ちなみに持病がある方でも入りやすい保険には、次のような種類があります。

| 引受基準緩和型医療保険 | 告知項目が少なく、持病があっても入りやすい |

| 無選択型医療保険 | 告知なしで誰でも加入できる |

引受基準緩和型医療保険

「引受基準緩和型医療保険」は、持病のある方でも加入しやすいように告知項目が限定されている保険です。

その分保険料は割高となりますが、一般的な医療保険よりも加入しやすくなる点がメリットです。

無選択型医療保険

「無選択型医療保険」は、健康告知を必要としない保険を言います。

引受基準緩和型よりもさらに保険料が割高となりますが、病気の有無にかかわらず誰でも加入できる点がメリットです。

どちらも既往歴や持病がある方が加入しやすい保険であり、万が一の病気やケガに備えられて安心です。

しかし保険料が割高な上に商品が少ないため、希望する保障が付けられないことも少なくありません。

医療保険の選択肢を広げる意味でも、健康な若いうちから加入を検討しておくことをおすすめします。

医療保険の賢い選び方!5つのポイントを解説

民間の医療保険にはさまざまな種類があるため、どういう基準で選ぶべきか迷う方も多いかも知れません。

自分に合った医療保険を見つけるためにも、次の5つのポイントをおさえておきましょう。

選び方のポイント①:「終身型」と「定期型」どちらがよいか

医療保険は、「終身型」と「定期型」の2種類に分かれています。

| 終身型 | 定期型 | |

| メリット | ・保障が一生涯続く ・保険料は加入時のまま | ・保険料が終身型より安い ・定期的に保険を見直せる |

| デメリット | ・保険料が定期型より高い | ・更新するたびに保険料が上がる |

終身型

「終身型」の医療保険には、保障が一生涯続くというメリットがあります。

病気やケガのリスクが高くなったとしても、終身型であれば老後までしっかり備えられるため安心です。

保険料は定期型よりも割高ですが、加入時の保険料がずっと続くため若いうちに加入しておけば安くて済むでしょう。

終身型の医療保険は、「一生涯の保障を確保したい」「老後の保険料を押さえたい」という方におすすめです。

定期型

「定期型」は、「10年」「20年」など保険期間が決められている医療保険です。

終身型より保険料が安いため、家計の負担を少なくしたい方におすすめです。

「子どもが小さいうちだけ」など一定期間のみ保障を付けられる便利な保険ですが、更新すると保険料が割高になります。

どちらの医療保険にもメリット・デメリットがあるため、どんな保障が必要かによって選び方が変わってくるでしょう。

選び方のポイント②「入金給付金」の金額と日数をチェック

医療保険の選び方のポイント2つ目は、「入院給付金」がいくら必要か決めておくことが大切です。

入院給付金とは病気やケガで入院した場合、1日単位で受け取れる給付金です。

生命保険文化センターによると、医療保険に加入している方の入院保障額の平均は、

・男性 ⇒ 1日あたり¥9,600

・女性 ⇒ 1日あたり¥8,100

となっています。

ちなみに男性は「¥10,000〜¥15,000未満」、女性は「¥5,000〜¥7,000未満」が最も多くなっています。

保険会社や商品にもよりますが、入院給付金は1日あたり¥5,000〜¥10,000の設定が多く、給付日数にも限度があります。

上でもお伝えしたように、1入院あたりの自己負担額は平均で約¥198,000となっています。

1日あたりの自己負担額は¥20,674であり、入院が長くなればなるほど家計の負担は増えていくでしょう。

一般的に治療費は公的保険制度で賄われますが、入院すると食事代や差額ベッド代などさまざまな自己負担が必要です。

また先進医療や自由診療は全額自己負担となるため、さらに高額になるリスクが高いでしょう。

安心して治療に臨むためにも、入院給付金で万が一のケースに備えておくことが大切です。

給付金は高くなればなるほど保険料負担も増えていくため、自分のライフスタイルに合った保障額を設定するようにしましょう。

選び方のポイント③「手術給付金」の金額をチェック

医療保険では、入院給付金とともに「手術給付金」がいくら必要かを設定することがポイントとなります。

手術給付金は手術を受けた際に受け取れる給付金であり、商品によって保障内容が異なります。

手術の点数ごとに給付金額が決まる「倍率変動型」と、入院給付金の〇倍など金額が決まっている「倍率固定型」があります。

最近では入院を伴わない外来手術でも受け取れるタイプなどもあるため、目的によって選び方が異なります。

高額療養制度で限度額以上は払い戻されますが、高額になりやすい手術には保険で備えておくのがおすすめです。

選び方のポイント④「保険料」の払込期間を決める

医療保険の選び方では、保険料の払込期間をあらかじめ決めておくことが大切です。

【保険料の支払方法】

・終身払い

・短期払い

保険料の支払方法は上記の2パターンから選択できます。

終身払い

「終身払い」は保障期間にずっと払い込む方法で、短期払いよりも保険料が安いという特徴があります。

短期払い

「短期払い」は保険料の払込期間が短く設定されている方法で、「60歳払込」など保険会社によって異なります。

保険料の支払いが終わった後も保障が続く点がメリットですが、払込期間が短いため毎月の負担額が大きいと言えるでしょう。

短期払いの方がトータル保険料は安く済みますが、毎月の負担額を考慮しながら払込期間を決めることが大切です。

選び方のポイント⑤必要な「特約」を付ける

医療保険の選び方では、「特約」でさまざまなリスクに備えることも大切です。

「特約」とは医療保険の保障を手厚くするオプションのことで、「主契約+特約」という形で契約します。

医療保険にはさまざまな特約を付帯できますが、主な種類は次の通りです。

【医療保険の代表的な特約一例】

| 通院特約 | 入院を伴う通院の際に受け取れる給付金 |

| 入院一時金特約 | 入院した際に受け取れる給付金 |

| 特定疾病特約 | 「がん」「三大疾病」に罹患した際に受け取れる給付金 |

| 女性疾病特約 | 「乳がん」「子宮がん」など女性特有の病気に罹患した際に受け取れる給付金 |

| 先進医療特約 | 先進医療を受けた際に受け取れる給付金 |

医療保険では主契約で保障されない部分や、特定のリスクに備えたい場合に特約を付加します。

どんな保障が必要かによって付帯する特約が変わってくるため、あらかじめ決めておくとよいでしょう。

特約によっては加入時しか付加できないものもあるため、加入時によく確認することが大切です。

また特約を付けると保険料も上がるため、自分にとって必要な保障のみに絞ることがポイントとなるでしょう。

【年代別・性別】医療保険選びのポイントを解説

年代や性別によって備えたい保障は変わってくるため、医療保険の選び方も異なります。

ここでは年齢ごと・性別ごとに、医療保険の選び方のポイントを見ていきましょう。

【20代】医療保険の選び方のポイント

20代は他の年代よりも病気のリスクが少ない上に、収入が不安定な年代でもあります。

そこで月々の保険料を抑えながら、最低限の保障に備えられる医療保険がおすすめです。

「医療保険が必要かどうか分からない」と言う方もいますが、20代でも病気やケガのリスクはあります。

万が一入院などで働けなくなった場合、収入減少による経済不安は大きいため加入しておいた方が安心だと言えます。

【30代】医療保険の選び方のポイント

結婚や出産などライフスタイルに変化が訪れやすい30代では、20代の頃と比較して医療保険の選び方が異なります。

病気のリスクはまだ少ないものの、万が一入院した際など家計に大きな打撃を受けることも少なくありません。

特に一家の大黒柱は働けなくなった際のリスクが高いため、保障の手厚い保険に加入するのがおすすめです。

ただし保障を手厚くすれば保険料が上がるため、家計とのバランスを見ながら設定することが大切です。

【40代】医療保険の選び方のポイント

40代は20代30代と比較すると、病気やケガのリスクが徐々に高くなる年代です。

40代から生活習慣病やがん・三大疾病のリスクも高くなるため、医療保険でしっかり備えておくことが大切です。

万が一働けなくなった場合や死亡のリスクを考慮し、収入減少をカバーできるような保険がおすすめです。

また子どもの有無や貯蓄によっても必要な保障は異なるため、ライフスタイルに合った医療保険を見つけましょう。

【50代以上】医療保険の選び方のポイント

50代以降は病気やケガのリスクがさらに上がるため、医療保険の重要性はますます高まるでしょう。

実際に50代は医療保険に加入している割合が最も高い年代となっており、男女ともに7割以上が加入しています。

すでに医療保険に加入しているという方は保障内容を改めて確認し、必要に応じて見直すことも大切です。

【男性】医療保険の選び方のポイント

男性の医療保険の選び方では、生活習慣病に備えられる保険を選ぶことがポイントです。

男性は女性よりも肥満の割合が高く、それに伴って生活習慣病のリスクが高いと言われています。

特に40代以降は高血圧、糖尿病、脂質異常症などの割合が増加するため、医療保険で手厚い保障を設定しておくとよいでしょう。

※参照:

生命保険文化センター|肥満の人の割合はどれくらい?

厚生労働省|生活習慣病の状況(40歳以上)(7ページ)

【女性】医療保険の選び方のポイント

女性の医療保険の選び方では、女性特有の病気について考慮することがポイントです。

医療保険の中には「女性疾病特約」など、女性特有の病気に罹患した際に手厚い保障が受けられる商品があります。

女性の場合、妊娠や出産で手術が必要になったり、若くても子宮筋腫などの病気リスクがあります。

そのため年代問わず医療保険の必要性が高く、万が一の際に備えておくことがおすすめです。

女性専用の医療保険で備える方法や特約をプラスするなどさまざまな選択肢があるため、複数の商品を比較検討するとよいでしょう。

おすすめの医療保険3選を紹介

医療保険にはさまざまな商品があるため、どれがおすすめか迷う方も多いのではないでしょうか。

選び方のポイントを踏まえた上で、特におすすめの医療保険を3つ紹介します。

自分に合った医療保険を見つけるためにも、ぜひ参考にしてみて下さい。

【医療保険おすすめ3選比較表】

| がん保険 | オリックス生命 「医療保険CURE Next」 | はなさく生命 「はなさく医療」 | SBI生命 「終身医療保険Neo」 |

| 月額保険料 ※30歳男性の場合 | ・終身払:¥2,710 ・60歳払込:¥5,338 ・65歳払込:¥4,687 | ・終身払:¥2,219 ・60歳払込:¥3,537 ・65歳払込:¥3,065 | ・終身払:¥2,347 ・60歳払込:¥4,047 ・65歳払込:¥3,447 |

| 保障期間 | 終身 | 終身 | 終身 |

| 保障内容(一例) | ・入院給付金: ¥10,000/1日あたり ・先進医療給付金: ¥2,000万まで ・先進医療一時金: 最大¥500,000 | ・入院給付金: ¥10,000/1日あたり ・手術給付金: ¥100,000(入院の場合) ¥50,000(通院の場合) ・放射線治療給付金: ¥1,000,000/1回 ・先進医療特約: ¥2,000万まで | ・入院給付金: ¥10,000/1日あたり ・手術給付金: ¥100,000(入院の場合) ¥50,000(通院の場合) ・先進医療特約: ¥2,000万まで |

| 特約 | ・死亡保険金特約: ¥500,000~¥180,000 ・入院一時金特約: ¥30,000~¥100,000 ・保険料の払込免除特約 ・がん/心疾患/脳血管疾患一時金特約: ¥500,000~¥1,000,000 ・通院給付金特約: ¥5,000~¥10,000/1日あたり ・通院治療支援一時金特約: ¥30,000~¥50,000 | ・死亡給付金: ¥500,000~ ・入院一時金特約: ¥10,000~¥100,000 ・退院後通院特約: ¥2,000~¥5,000/1日あたり ・特定疾病一時金特約: ¥100,000~¥1,000,000 ・がん一時金特約: ¥100,000~¥1,000,000/1回あたり ・抗がん剤・ホルモン剤治療特約: ¥10,000~¥100,000/1ヶ月につき ・障害・介護一時給付特約: ¥100,000~¥1,500,000 ・特定損傷特約: ¥50,000~¥100,000/1回あたり ・保険料払込免除特約 | ・8大疾病支払日数限度無制限特則 ・終身入院一時給付金特約: ¥30,000~¥100,000 ・終身通院特約: 入院給付金日額の60% ・終身3大疾病一時給付金特約: ¥300,000~¥1,000,000 ・終身在宅医療特約: 入院給付金日額の6倍 |

オリックス生命「医療保険CURE Next」

| 月額保険料 ※30歳男性の場合 | ・終身払:¥2,710 ・60歳払込:¥5,338 ・65歳払込:¥4,687 |

| 保障期間 | 終身 |

| 保障内容 (一例) | ・入院給付金: ¥10,000/1日あたり ・先進医療給付金: ¥2,000万まで ・先進医療一時金: 最大¥500,000 |

| 特約 | ・死亡保険金特約: ¥500,000~¥180,000 ・入院一時金特約: ¥30,000~¥100,000 ・保険料の払込免除特約 ・がん/心疾患/脳血管疾患一時金特約: ¥500,000~¥1,000,000 ・通院給付金特約: ¥5,000~¥10,000/1日あたり ・通院治療支援一時金特約: ¥30,000~¥50,000 |

がんや三大疾病への備えを手厚くカスタマイズできる終身医療保険

オリックス生命の「医療保険CURE Next」は、がんや三大疾病・七台生活習慣病を手厚く保障するおすすめの医療保険です。

基本プランは「入院給付金+先進医療給付金」というシンプルな設定であり、初めての方でも分かりやすい点がメリット。

入院給付金は1日あたり¥5,000もしくは¥10,000から選択可能となっており、30歳男性の保険料は¥1,470〜とリーズナブルです。

基本プラン以外にも、「特定三大疾病充実プラン」「がん充実プラン」「フリープラン」があります。

三大疾病無制限型であれば、入院が長期化しやすい三大疾病の支払い日数が無制限となるため万が一の際も安心です。

先進医療は通算¥2,000万までと手厚い保障が付いており、さまざまなオプションでさらに保障内容を拡大することも可能。

医療保険CURE Nextは終身保険のため、保障が一生涯続く上に保険料は加入時のまま変わりません。

「手厚い入院保障がほしい」「終身型の医療保険を探している」という方には、CURE Nextがおすすめです。

気になる方は、まずはオリックス生命の公式HPから保険料シミュレーションしてみて下さい。

はなさく生命「はなさく医療」

| 月額保険料 ※30歳男性の場合 | ・終身払:¥2,219 ・60歳払込:¥3,537 ・65歳払込:¥3,065 |

| 保障期間 | 終身 |

| 保障内容 (一例) | ・入院給付金: ¥10,000/1日あたり ・手術給付金: ¥100,000(入院の場合) ¥50,000(通院の場合) ・放射線治療給付金: ¥1,000,000/1回 ・先進医療特約: ¥2,000万まで |

| 特約 | ・死亡給付金: ¥500,000~ ・入院一時金特約: ¥10,000~¥100,000 ・退院後通院特約: ¥2,000~¥5,000/1日あたり ・特定疾病一時金特約: ¥100,000~¥1,000,000 ・がん一時金特約: ¥100,000~¥1,000,000/1回あたり ・抗がん剤・ホルモン剤治療特約: ¥10,000~¥100,000/1ヶ月につき ・障害・介護一時給付特約: ¥100,000~¥1,500,000 ・特定損傷特約: ¥50,000~¥100,000/1回あたり ・保険料払込免除特約 |

健康な方も持病がある方も加入できる終身型の医療保険

はなさく生命の「はなさく医療」は、健康な方だけでなく持病がある方でも加入できるおすすめの医療保険です。

「お手頃プラン」「標準プラン」「保障充実プラン」の3種類あり、入院給付金は¥3,000〜¥10,000まで細かく設定できます。

お手頃プランであれば30歳男性の場合、入院給付金¥10,000に設定しても保険料¥2,219と大変リーズナブル。

プラン以外にもさまざまな特約が選択できるなど自由度が高いため、必要な保障のみでカスタマイズできる点がメリットです。

はなさく生命の他社にはない強みは、持病がある方でも医療保険に加入しやすいことです。

健康な方向けプランと同等の保障内容をキープしながら、たとえ持病があってもリーズナブルに加入できる点がポイント。

例えば持病がある30歳男性は月額¥2,869〜となっており、さまざまな特約をプラスすることも可能です。

入院中の三大疾病を手厚く保障するプランや女性特有の病気に備える保障など、必要に応じた選択ができます。

「安い保険料で入院に備えたい」「持病があっても医療保険に入りたい」という方は、ぜひ検討してみて下さい。

SBI生命「終身医療保険Neo」

| 月額保険料 ※30歳男性の場合 | ・終身払:¥2,347 ・60歳払込:¥4,047 ・65歳払込:¥3,447 |

| 保障期間 | 終身 |

| 保障内容 (一例) | ・入院給付金: ¥10,000/1日あたり ・手術給付金: ¥100,000(入院の場合) ¥50,000(通院の場合) ・先進医療特約: ¥2,000万まで |

| 特約 | ・8大疾病支払日数限度無制限特則 ・終身入院一時給付金特約: ¥30,000~¥100,000 ・終身通院特約: 入院給付金日額の60% ・終身3大疾病一時給付金特約: ¥300,000~¥1,000,000 ・終身在宅医療特約: 入院給付金日額の6倍 |

条件を満たすと保険料が格安になる終身型の医療保険

SBI生命の「終身医療保険Neo」は、リーズナブルな保険料で手厚い保障を備えられるおすすめの医療保険です。

例えば30歳男性の場合、1日あたりの入院給付金¥10,000のプランが月額¥2,347〜と大変お得。

SBI生命では「優良体料率」を設定しており、次に当てはまる方は保険料がお得になります。

【優良体料率】

・1年以内に喫煙していない

・BMIが18.0~27.0未満

この2つの条件に当てはまる場合、30歳男性であれば月額¥2,074〜とリーズナブルに加入できるでしょう。

「基本プラン」をはじめ「入院充実プラン」「保障充実プラン」などがあり、特約の組み合わせで自由にカスタマイズできます。

SBI生命では、契約者限定の無料サービスが充実している点もポイントです。

「安心健康サービス」や「ベストドクターズ・サービス」などがあり、健康や医療、相続に関する相談が24時間できます。

「喫煙しない方」「BMIが18.0〜27.0未満」に当てはまる方は、お得な保険料で加入できるのでぜひ検討してみて下さい。

まとめ

今回は医療保険の必要性や選び方、保障内容などを解説しました。

病気やケガは誰にでも起こりうることであり、年齢を重ねるごとにリスクは高まっていくでしょう。

日本には医療費をカバーできる公的保険制度がありますが、それだけでは足りないことも少なくありません。

食事代や差額ベッド代、先進医療や自由診療は全額自己負担となるため、貯蓄が不十分だと家計を圧迫することも。

特にフリーランスや自営業者は万が一の際に備えて、民間の医療保険で十分な保障を付帯しておくことが大切です。

【医療保険の選び方】

✓「終身型」と「定期型」

✓「入院給付金」の金額と日数

✓「手術給付金」の金額

✓「保険料」の払込期間

✓「特約」の選択

これらのポイントをおさえておきましょう。

保険会社によって多種多様な商品が展開されているため、医療保険を選ぶ際は慎重に検討することが大切です。

自分のライフスタイルやニーズに合わせた保険を見つけることで、より安心感を持って毎日を過ごせるでしょう。

ご自身や大切なご家族の万が一に備えるためにも、これを機に医療保険の加入や見直しを検討してみませんか。

あなたの保険料は今より安くできるかもしれません

次のようなことでお悩みではありませんか?

- 現在加入中の保険の内容で本当に大丈夫?

- 保険料をもっと節約したい

- 自分に最適な保険がわからない

- 保険の見直しをしたいけど忙しくて時間がない

AIが瞬時にあなたにピッタリな保険を無料でご提案!

- 約50社・3,500プランから最適な保険をセレクト

- 何回でも無料で節約診断

- 忙しい方でもスマホで簡単3秒診断

まずは「3秒節約プチ診断」で、

いくら節約できるか確認してみませんか?