即日融資のカードローンならどこがいい?急ぎでも安心して申し込める借入先を紹介

突然の出費で「急遽お金が必要だ」と焦った経験はありませんか?病院代や冠婚葬祭、急な引っ越しなどは待ってくれません。

そんな時に頼れるのが、即日融資に対応したカードローンです。ただし、即日融資といっても仕組みや条件は金融機関ごとに異なり、誤解されやすい点も多くあります。

本記事では大手を中心に安心して利用できるカードローンを徹底比較し、最短で資金を確保するための正しい知識と選び方を紹介します。

【はじめに】急な資金需要と「即日融資カードローン」の意義

カードローンは、銀行・貸金業者・信販会社などが提供する無担保で借入できるローン商品です。そのなかでも「即日融資」に対応したタイプは、スピードを重視する利用者に選ばれる大きな理由があります。

単にお金を早く借りられるだけでなく、Web完結で手続きができたり、アプリ連携で口座に即時反映されたりと利便性の面でも進化してきました。

一方で、「即日融資」と一口に言っても実際には金融機関ごとに条件や制約が異なります。たとえば、申込の受付時間、口座の有無、本人確認の方法などによって当日に融資を受けられるかどうかが変わってきます。

本記事では、こうした仕組みの違いや注意点を整理しつつ、大手各社の即日融資カードローンの特徴を比較し、安心して使える借入先を選ぶためのポイントを解説していきます。

最短即日融資可能なカードローン比較表

| プロミス | レイク | SMBC モビット | 楽天銀行 | アコム | アイフル | |

|---|---|---|---|---|---|---|

|  |  |  |  |  | |

| 金利 | 年2.5%~18.0% | 年4.5%~18.0% | 年3.0%~18.0% | 年1.9%~14.5% | 年3.0%~18.0% | 年3.0%~18.0% |

| 融資時間 | 最短3分※1 | 最短15分※3 | 最短15分※2 | 最短即日 | 最短20分※1 | 最短18分※5 |

| 在籍確認 | 原則電話なし | 原則電話なし※6 | 原則電話なし | 電話連絡あり | 原則電話なし | 原則電話なし |

| カードレス | 対応 | 対応 | 対応 | 不可 | 対応 | 対応※7 |

| 無利息 | 30日間※2 | 365日間※4 | なし | なし | 30日間 | 最大30日間 |

| 公式サイト | 公式サイト | レイク貸付条件 | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

【備考】

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 お申込の曜日、時間帯によっては翌日以降となる場合があります。

※3 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※4 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※5 お申込み時間や審査状況によりご希望にそえない場合があります。

※6 在籍確認が必要な場合でもお客さまの同意なくお電話いたしません。

※7 カードレス選択時でも本人確認のための郵送が発生する場合がございます。

「即日融資」と「即日審査」の違いについて

はじめに、「即日融資」と「即日審査」の違いについて簡単に説明します。

| 即日融資 | 申込から審査・契約・融資実行まで同日に完了し、実際に資金を手にできること |

| 即日審査 | 審査結果はその日に出るものの、融資が実行されるのは翌日以降になるケース |

つまり「即日審査対応」と書かれていても、必ずしもその日にお金を受け取れるとは限らないのです。

「今日中に現金を用意できるか」を判断するためには、この違いを正しく理解しておくことが重要です。

本記事で即日融資をカバーする範囲と注意点について

本記事では、大手が提供する「即日融資に対応したカードローン」を中心に解説していきます。中小規模の金融業者は掲載せず、信頼性の高いサービスに絞ることで安心して比較・検討できるようにしました。

また、ネット上には「審査が甘い」「書類不要で借りられる」など、誤解を招きやすい表現も見られます。しかし実際には、どのカードローンも法律に基づいて適正に審査を行っています。本記事では、そうした不正確な情報に流されず健全に利用できる正しい知識を解説していきます。

即日融資カードローンを使う前に押さえておきたい基本知識

ここからは、即日融資のカードローンを利用する前に知っておきたい基本的な知識について解説していきます。

法律・制度面での制約(貸金業法、銀行法など)

カードローンは誰でも自由に借りられるわけではなく、法律に基づいて運営されています。特に貸金業者(アコム・プロミス・アイフルなど)は「貸金業法」のルールを遵守しており、年収の3分の1を超える借入はできない「総量規制」が適用されます。これは利用者が過剰な借入で生活を破綻させないための安全装置です。

一方、銀行カードローンは「銀行法」に基づいており総量規制の対象外です。2018年以降は即日融資の提供を原則的に停止されていましたが、2025年現在では三井住友銀行や三菱UFJ銀行など一部銀行カードローンで即日融資が可能となっています。

ただ、犯罪収益移転防止法に基づく本人確認が厳格化されたこともあり、銀行カードローンでは即日借入はハードルが高いのが現状です。

個人顧客の借入残高が、当該個人顧客の年収等の3分の1を超えることとなる貸付けに係る契約の締結は原則禁止されています。この総量規制は、借り手が自らの返済能力を超えた過大な債務を負うことで多重債務に陥ることを防ぐことが目的であり、個人顧客の年収等の3分の1を超える貸付けに係る契約であっても、「個人顧客の利益の保護に支障を生ずることがない契約」として貸付けを行うことが可能な契約もあり、下記の通り定められています。

(引用元:貸金業のしおり│三重県雇用経済部)

即日融資カードローンの一般的な審査プロセスを紹介

「即日融資」とはいえ、審査なしで借りられるわけではありません。申込情報をもとに信用情報機関(JICC・CIC)へ照会が行われ、過去の延滞や他社借入の有無が確認されます。

その後、勤務先への在籍確認や本人確認書類の提出が行われ、問題がなければ契約手続きに進みます。

このプロセスはすべて自動化されつつあり、AIによるスコアリングを活用する金融機関も増えています。その結果、最短20分程度で審査結果がわかり、即日融資につながる仕組みが整っています。

即日融資が不可になる典型的なケースを紹介

どのカードローンでも「申し込めば必ず即日融資ができる」わけではありません。例えば以下のようなケースでは同日中の借入が難しくなります。

・申込時間が遅く(21時以降など)、カードローンの当日審査時間に間に合わない

・本人確認書類に不備がある

・信用情報に延滞や多重申込の記録がある

特に「夜間」の申込では、振込が翌営業日になる場合があるため、即日融資を狙うなら受付時間を意識することが重要です。

一般的なカードローンの場合、審査は9:00~21:00までのため遅くても20:30までには申込みを完了するようにしましょう。WEB申込みは24時間対応しているため、21時以降でも申込みは可能ですが、審査結果は翌日になります。

各カードローンの審査時間

| プロミス | 9:00~21:00 |

| アコム | 9:00~21:00 |

| SMBCモビット | 9:00~21:00 |

| アイフル | 9:00~21:00 |

| レイク | 9:00~21:00 (※日曜日は18:00まで) |

即日振込かATM出金による融資実行方法の違い

即日融資を受ける方法には大きく分けて「銀行口座への振込」と「カード発行またはスマホを利用してATMから出金」の2種類があります。

振込による融資

申込時に登録した銀行口座へ直接入金。最近では「即時振込サービス」なども登場し、深夜や休日でも最短10秒で即時振込が可能なケースがあります。

ATMから出金

自動契約機や店頭でカードを即日発行し提携ATMから出金する方法。カードを手元に持てるため、繰り返し利用する際に便利です。

カードレス(カード発行なし)の場合でもスマホATM取引が可能であれば、カードがなくてもスマホを使ってセブン銀行などのコンビニATMから即日出金ができます。

どちらが最適かは利用者の環境によって異なりますが、カードまたはスマホを使ったATM出金の場合は提携ATM手数料が取られます。

提携ATM手数料(※銀行カードローンは無料の場合あり)

| 取扱額1万円未満 | 110円 |

| 取扱額1万円以上 | 210円 |

銀行振り込みの場合は、振込手数料はカードローン側が負担するため差し引かれることはありません。

また契約が完了さえすれば、プロミスであれば原則24時間365日最短10秒で指定口座に振り込みされます。夜間でも土日でも即日融資が可能なため、自分に合った融資方法を選ぶことができます。

即日融資対応の大手カードローン一覧と特徴比較

ここからは、即日融資に対応している大手カードローンをピックアップして、その特徴・適性を比較していきます。

即日融資を比較する際の評価軸(基準)

まず、各カードローンを比べるときに重視すべきポイントを明確にしておきます。これらによって「どこがいいか」が変わってきますので自分に合うローンを選ぶようにしましょう。

| 融資スピード | 最短何分で審査結果が出るか、即日振込可能か |

| 申込み~契約までの簡便さ | Web完結に対応しているか |

| 融資方法 | 銀行振込、ATM出金、カード発行など選択肢の多さ |

| 利便性 | 深夜、休日対応、自動契約機、アプリ対応など |

| 金利・限度額 | 実質年率、上限借入額 |

| 特典・サービス | 無利息期間、キャンペーン、カードレス対応など |

| 注意点・制限 | 申込み時間制約、審査受付時間、振込先銀行制限など |

プロミスは申込みから最短3分*で即日融資が可能

*お申込み時間や審査によりご希望に添えない場合がございます。

| 融資スピード | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 申込み~契約まで | Web、アプリ、自動契約機など複数対応 |

| 融資方法 | インターネット振込、ATM出金など複数 |

| 利便性 | スマホATM取引可能、最短10秒で口座振込 |

| 金利・限度額 | 年2.5%~18.0% 最大800万円 |

| 特典・サービス | 初めての方はメールアドレスとWeb明細利用の登録で30日間無利息サービス |

| 注意点・制約 | 審査時間は9:00~21:00まで。それ以降の申込みは翌日融資 |

即日融資のカードローンならプロミスがおすすめです。申込みから融資まで最短3分のスピードで(※お申込み時間や審査によりご希望に添えない場合がございます)急ぎの方でも安心して申込みすることができます。

カードレスに対応しているため、カード発行不要で申込みすれば自宅への郵送物もありません。カードがなくてもスマホATM取引ができますので、スマホがあればセブン銀行やローソン銀行から出金、返済をすることができ利便性も抜群です。

インターネット振込は24時間365日最短10秒で即日振込されますので、夜間や土日祝日でも借入が即完了します。

初めての方はメールアドレスとWeb利用明細の登録で借入日の翌日から30日間無利息サービスとなります。

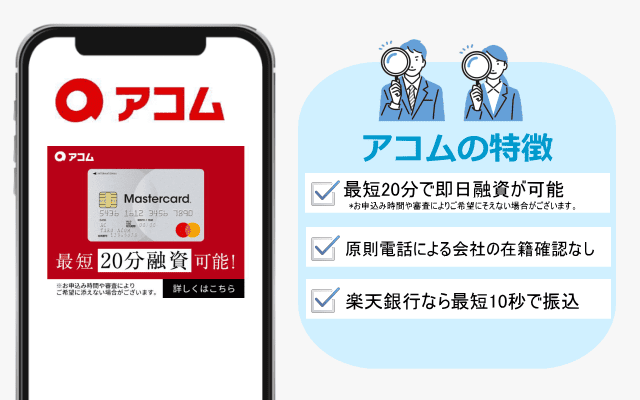

| 融資スピード | 最短20分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 申込み~契約まで | Web、アプリ、自動契約機など複数対応 |

| 融資方法 | インターネット振込、ATM出金など複数 |

| 利便性 | スマホATM取引可能、最短10秒で口座振込 |

| 金利・限度額 | 年3.0%~18.0% 最大800万円 |

| 特典・サービス | 初めての方は30日間金利0円サービス |

| 注意点・制約 | 審査時間は9:00~21:00まで。それ以降の申込みは翌日融資 |

アコムは大手カードローンで知名度が高いため、はじめてお金を借りる人におすすめの借入先です。

Web申込みは24時間対応しており、融資スピードは申込みから最短20分(お申込み時間や審査によりご希望に添えれない場合がございます)です。

原則勤務先への電話による在籍確認はなく、もし審査で実施が必要になった場合でも必ず同意を得てから行いますので安心です。

楽天銀行の口座があれば、24時間365日最短10秒で振込融資が可能になっているため急な出費にも対応ができます。

| 融資スピード | 最短15分 ※お申込の曜日、時間帯によって翌日以降の取扱となる場合あり。 |

| 申込み~契約まで | Web、アプリ、自動契約機など複数対応 |

| 融資方法 | インターネット振込、ATM出金など複数 |

| 利便性 | スマホATM取引可能 |

| 金利・限度額 | 年3.0%~18.0% 最大800万円 |

| 特典・サービス | 返済ごとにVポイントが貯まる |

| 注意点・制約 | 審査時間は9:00~21:00まで。それ以降の申込みは翌日融資 |

SMBCモビットは申込みから融資まで電話でのやりとりはなく、すべてメールだけで手続きが完結するカードローンです。

申込みから即日融資までは最短15分(お申込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合あり)、勤務先への在籍確認の電話連絡もないのが人気になっています。

プロミスとSMBCモビットは、返済ごとにVポイントが貯まっていき貯まったポイントは支払いやその他サービスで利用することができます。ポイント重視の方にはおすすめのカードローンです。

| 融資スピード | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込み~契約まで | Web、アプリ、自動契約機など複数対応 |

| 融資方法 | インターネット振込、ATM出金など複数 |

| 利便性 | スマホATM取引可能 |

| 金利・限度額 | 年3.0%~18.0% 最大800万円 |

| 特典・サービス | はじめての人は最大30日間無利息 |

| 注意点・制約 | 審査時間は9:00~21:00まで。それ以降の申込みは翌日融資 |

テレビCMでよく見るアイフルは、申込みから最短18分で即日融資が可能になっています(お申込み時間や審査状況によりご希望にそえない場合があります)。

カードレス対応と、原則勤務先への在籍確認の電話なし、はじめての人は最大30日間無利息などのサービスが人気のカードローンです。

即日融資が可能な銀行カードローンおすすめを紹介

銀行カードローンは、申込時に反社会的勢力かどうかの調査を警察庁データベースに照会するため、2023年頃までは即日融資ができないのが一般的でした。

しかし2025年現在では、三井住友銀行や三菱UFJ銀行などのカードローンでは最短即日融資が可能になっています。

銀行は信頼感や安心感があるかわりに、融資に時間がかかるイメージがありましたが、申込み当日に借入ができるようになったのは大きなメリットです。

三井住友銀行カードローンは最短即日融資+提携コンビニATM手数料無料

| 融資スピード | 最短即日 |

| 申込み~契約まで | Web、アプリ、ローン契約機に対応 |

| 融資方法 | インターネット振込、ATM出金 |

| 利便性 | 提携コンビニATM手数料0円 |

| 金利・限度額 | 年1.5%~14.5% 最大800万円 |

| 特典・サービス | カードレス選択でローン契約機で手続きすれば郵送物なし |

| 注意点・制約 | 土日の審査は3日~5日後の回答 |

三井住友銀行カードローンは銀行でも最短即日融資が可能になっています。Webから24時間申込みでき、三井住友銀行の普通預金口座なしでも利用が可能です。

また、カードレス対応になっているため、カード不要を選択してローン契約機で手続きをすれば自宅への郵送物もありません。

銀行カードローンの特徴である、全国の提携コンビニATM手数料が0円なので頻繁にセブン銀行やローソン銀行から借入などをする人には特におすすめです。

| 融資スピード | 最短即日 |

| 申込み~契約まで | Web、アプリ |

| 融資方法 | インターネット振込、ATM出金 |

| 利便性 | 提携コンビニATM手数料0円 |

| 金利・限度額 | 年1.4%~14.6% 最大800万円 |

| 特典・サービス | カードレスを選択すれば原則郵送物なし |

| 注意点・制約 | カードレスの場合提携ATMが利用できない |

三菱UFJ銀行カードローン バンクイックは、平日9:00~21:00、土日祝9:00~17:00で最短即日審査が可能になっています。土日でも当日回答なので急ぎの方でも安心して申込みできます。

三菱UFJ銀行の普通預金口座開設は必要なく、カードレス選択によって自宅への郵送物もなしで借入ができるのが特徴です。

金利年1.4%~14.6%の低金利になっているため、様々な利用使途で役立つカードローンです。

| 融資スピード | 最短即日 |

| 申込み~契約まで | Web |

| 融資方法 | インターネット振込、ATM出金 |

| 利便性 | 提携コンビニATM手数料0円 |

| 金利・限度額 | 年1.5%~14.6% 最大1,000万円 |

| 特典・サービス | おまとめ、借り換えローンとしても利用可能 |

| 注意点・制約 | 神奈川、東京、群馬県(前橋市、高崎市、桐生市)に居住またはお勤めの方が対象 |

横浜銀行カードローンは、最短即日融資が可能で他社のおまとめローンや借り換えローンとしても利用ができます。

ただし、申込み条件は神奈川県全域、東京都内全域、群馬県の前橋市、高崎市、桐生市に居住またはお勤めの方が対象でそれ以外は申込み不可となっています。

横浜銀行の口座がなくてもお申込みできますが審査後、契約までにスマホアプリ「はまぎん365」で口座を開設する必要があります。

即日融資を成功させるための「タイミングと手順」を解説

ここからは、即日融資で借りるための詳しい方法について説明していきます。特に申込み時間などのタイミングは即日融資にとって重要になるため、ぜひ参考にしてください。

申込みのタイミングは何時までがOKなのか?

即日融資を実現するうえで、最も大きなカギを握るのが「申込のタイミング」です。

どのカードローンでも審査時間そのものは最短30分前後で完了するケースが多いのですが、申込みは審査時間(主に平日9:00~21:00)のある程度前に完了しておく必要があります。

Webから24時間申込みは可能ですが、21:00以降の申込みは翌日の審査回答になるため即日融資を受けることができません。

契約完了後の融資に関しては、インターネット振込により最短10秒で振込などのサービスがありますが、対応していない金融機関もあるため自分の銀行口座がモアタイムシステムに登録されているのか調べておくと安心です。

【モアタイムシステムとは】

全銀システムは、平日日中の内国為替取引に対応する「コアタイムシステム」と、平日夜間・土日祝日の内国為替取引に対応する「モアタイムシステム」によって構成されています。

情報技術の発展や経済活動の多様化等に伴い、平日夜間や土日祝日においても銀行への即時入金ニーズが増加していることを踏まえ、平日日中帯に対応した従来の全銀システム(コアタイムシステム)とは別に、平日夜間や土日祝日に対応した「モアタイムシステム」を、2018年10月から稼動しました。これにより、わが国においても、銀行振込の24時間365日化が実現しております。

(引用元:全銀システムとは│全国銀行資金決済ネットワーク)

また、カードを発行してATMから借入する方法を選ぶ場合は、申込時間の制約が比較的ゆるやかです。自動契約機は夜21時まで営業しているため、夕方以降の申込でもカード発行→ATM出金というルートで即日融資が可能です。

結論として、申込みはWebから24時間できるため夜間でも早朝でもその場で申込みしておくのがベストです。審査結果は営業時間内に早ければ最短20分以内でわかるため、カードを使って利用したい人は自動契約機でカードを受け取る方法が早いです。

カードにこだわらなければ、インターネット振込で即日融資を受けるか、スマホATM取引ができるカードローンならコンビニの銀行ATMからスマホを使って出金する方法があります。

必要書類・本人確認書類は事前に準備しておくこと

即日融資をスムーズに進めるためには、申込前に必要な書類をしっかり準備しておくことが欠かせません。提出が遅れたり、不備があると審査がストップしてしまい、当日中の融資が間に合わなくなるケースも少なくありません。

基本的に必須となるのは、本人確認書類です。運転免許証やマイナンバーカードなど、公的な顔写真付きの証明書が望ましいです。健康保険証だけでも受付は可能ですが、その場合は追加で住民票や公共料金の領収書といった補助書類が求められる場合があります。

さらに、申込金額や審査状況によっては収入証明書類の提出が必要になることがあります。たとえば、50万円を超える借入や他社借入と合わせて100万円を超える場合には、貸金業法に基づいて収入証明の提出が必須です(給与明細2~3か月分、源泉徴収票、確定申告書など)。こうした制度は利用者保護のために設けられています。

最近では、スマートフォンのカメラで本人確認書類を撮影し、オンライン上で送信できる「eKYC(電子本人確認)」が一般的になっています。これにより郵送や来店が不要となり、契約完了までの時間を大幅に短縮できるようになりました。プロミスやアコム、アイフルなど主要な大手では導入済みです。

これらのことから、即日融資を狙う場合は「本人確認書類(必須)+状況によって収入証明書」を事前に用意し、申込時にすぐ提出できるようにしておくことが重要になります。これだけで、審査をスムーズに進められ、当日中(即日)にお金を受け取れる可能性を高められます。

Web完結か自動契約機どちらが即日融資が早いか考える

即日融資を狙う際に重要なのが、「どの方法で申し込むか」という選択です。現在の主流はスマートフォンやパソコンを使ったWeb手続きですが、自動契約機での申し込みにもメリットがあります。それぞれの特徴を理解して、自分に合った方法を選びましょう。

Web手続きのメリットは、24時間365日申し込み可能で、場所を問わず契約まで進められる点です。「Web完結契約」と呼ばれる方式が増えており、カードレスに対応していれば郵送物なしで手続きできるようになっています。

スマホアプリと連携すれば、審査結果の確認から借入、返済まですべて完了できるのも大きな強みです。特に平日日中に申し込めば、最短3分で即日融資がうけられる可能性があります。

Web申込みで審査通過後に自動契約機で契約するのも早い

一方、店舗や自動契約機を利用するメリットは、即日でカードを発行してATMから現金を引き出せる点です。

プロミスやアコムの自動契約機は夜21時まで営業していることが多く、夕方以降に申し込んだ場合でもカード発行→ATM出金という流れなら即日融資が可能です。また、契約機越しに直接スタッフに相談できる安心感もあり、初めて利用する人には適しています。

ただし、自動契約機は地域によって設置数に差があるため、近隣にない人は「Web完結」の方が融資は早いでしょう。逆に「どうしても現金を手にしたい」「カードを持っていた方が安心」という人は、自動契約機を選ぶ方がおすすめです。

結論として、日中に余裕があるならWeb完結契約、夕方以降や現金がその場で必要なら自動契約機と使い分けるのが即日融資成功への近道です。

融資申込み後にできる工夫を紹介

申込を終えた後は、基本的に審査結果を待つしかありません。しかし、少しの工夫で審査スピードを早め、即日融資の可能性を高められる場合があります。

まず重要なのは、金融機関からの電話やメールにはすぐ対応することです。勤務先への在籍確認や本人確認の電話に出られないと審査がストップしてしまいます。特に仕事中に電話に出られない人は、事前に「この時間帯なら対応できる」と伝えておくとスムーズです。

また、入力内容に不備や誤りがあると再確認となり、やりとりで時間がかかってしまいます。申込情報は「氏名・住所・勤務先・年収」などを正確に入力することが大前提です。少しでも不安があれば、提出前に再チェックしておくと安心です。

さらに、どうしても急ぎたい場合はコールセンターに直接問い合わせるのも有効です。「即日融資を希望している」と伝えることで、担当者が優先的に確認してくれるケースもあります。

小さな工夫の積み重ねが、即日融資を実現できるかどうかを左右します。申込を出した後も、できる準備や対応を怠らないことが大切です。

カードローンの即日融資で気をつけたい注意点やリスク

一刻でも早くお金を借りたい場合でも、気を付けておきたい注意点について説明していきます。

金利や返済負担の計算をある程度考えておく

即日融資の最大の魅力は「スピード」ですが、借入金はあくまで「返すお金」です。焦って契約してしまい、後から返済負担に苦しむ人も少なくありません。

カードローンの金利は多くの場合、年率3.0〜18.0%程度に設定されています。たとえば10万円を年18.0%で30日間借りた場合、利息は約1,479円。

小額でも、繰り返し利用すれば負担は大きくなります。また金利は借入額が大きいほど低く、小さいほど高くなるのが一般的です。借入前には必ず公式サイトのシミュレーションで総返済額を確認し、無理のない返済計画を立てましょう。

信用情報の事故情報や申込み記録

カードローンの審査では、必ず「信用情報機関」に登録されたデータが参照されます。過去の延滞履歴、ローン残高、他社からの借入件数などがすべて確認され、これをもとに融資の可否が判断されます。

特に複数社から借入がある人や、クレジットカードの支払いを過去3ヶ月延滞した経験がある人は注意が必要です。信用情報に異動・参考情報の記録(いわゆる「ブラック情報」)が残っていると、即日融資どころか審査通過自体が難しくなります。

また、短期間に複数社へ申し込むと「申込情報」が信用情報に集中して登録され(6ヶ月間登録される)「申込ブラック」とみなされることもあります。これは過剰な借入意図があると判断され不審な申込みと思われるため、1か月以内に複数社へ申込むのは避けましょう。

多重申込み(申込みブラック)のリスク

安易に「審査に落ちたら別の会社で申し込めばいい」と考えてしまうのは危険です。カードローンの申込情報は、信用情報機関に半年間保存されます。

短期間に3社以上へ申し込むと、金融機関側に「資金繰りに困っている」と判断され審査で落ちる確率が高くなる可能性があります。

即日融資を成功させるには、「複数申込」ではなく「自分に合った1社を慎重に選ぶ」ことが重要です。焦って連続申込を繰り返すより、比較表などを見ながら信頼できる1社に絞る方が結果的に早道になります。

参考:信用情報記録開示書の見方

悪質業者・違法業者の見分け方

「即日融資」「ブラックでもOK」などの広告を掲げている業者の多くは、無登録の違法業者=いわゆる闇金である場合があります。

正規の貸金業者は金融庁や各都道府県に必ず登録されており、登録番号(例:関東財務局長(11)第01234号)を明記しています。一方、闇金は架空の登録番号を使ったり、公式サイトがなくSNSや個人LINEで勧誘を行うなどの特徴があります。

こうした業者から借りると法外な利息を請求されたり、勤務先や家族に連絡されるなど深刻な被害につながることもあります。借入先を選ぶ際は、「貸金業登録番号が明示されているか」「公式サイトが存在するか」「携帯電話ではなく固定電話番号があるか」を最低限確認しましょう。

返済延滞や滞納リスクによる信用情報への影響

返済が3ヶ月以上遅れると延滞の異動情報が信用情報機関に登録され、問題解決後5年間は記録が残ります。この期間中は新たなローンやクレジットカードの発行が難しくなり、住宅ローンやマイカーローンの審査にも影響する可能性があります。

また、延滞が1年以上など長期化すると法的な督促(内容証明郵便、法的手続きへの移行など)に発展することもあります。万一返済が厳しくなった場合は、放置せず早めにカードローン会社へ相談しましょう。多くの業者では返済日変更や分割支払いの相談を受け付けています。

「延滞=終わり」ではなく、「早期相談=再スタート」です。無理に隠さず、正直に相談することが最善の対応といえます。

ケース別おすすめカードローンと選び方を解説

カードローンと一口に言っても、利用目的や希望条件によってベストな選択肢は変わります。

ここでは、即日融資を希望する人の代表的な5つのケース別に、選び方とおすすめの方向性を紹介します。焦って申し込む前に「自分に最も合うタイプ」を見極めることが、即日融資成功の第一歩です。

少額・短期間で借りたい人向けのカードローン

「数万円だけ」「給料日前までのつなぎ」といった少額融資なら、プロミスやアコムなどの大手カードローンが最適です。これらの会社は、最短30分以内で審査が完了し、スマホアプリから即日入金まで完結できます。

特に、初回契約時に適用される「30日間無利息サービス」を活用すれば、短期間の利用なら利息負担をゼロに抑えられます。返済も提携コンビニATMやアプリから手軽にできるため、少額の一時的な借入に向いています。

【ポイント】

・即日振込用のモアタイム対応の銀行口座を登録すること

・利用金額が少ない場合、金利よりスピード重視でOK

・できるだけ無利息期間内で完済するのが理想

比較的高額な借入を必要とする人向けのカードローン

50万円以上など、まとまった資金を借りたい場合は銀行カードローンが選択肢として有力です。

銀行カードローンは限度額も500万円~1,000万円と大きく初回から大きい限度額で借入することが可能です。50万円以上の借入の場合は収入証明書が必要になるため、事前に源泉徴収票や給料明細(直近2ヶ月分)を準備しておくと審査をスムーズに進められます。

【ポイント】

・高額融資の場合は「安定した収入」と「勤続年数」が重要視される

・初回から50万円以上の限度額を希望する場合は銀行カードローンがおすすめ

・高額融資の場合は事前に源泉徴収票などの収入証明書を用意しておく

周りに知られずに借りたい・電話連絡を避けたい人向けのカードローン

「家族や職場に借入を知られたくない」という理由でカードローンをためらう人も多いですが、最近はプライバシーに配慮した仕組みが整っています。

たとえばアイフルやSMBCモビットでは、勤務先への電話確認なしで審査を完了できます。また、郵送物なしのカードレス契約を選べば、自宅に書類が届くこともありません。

アプリで契約書や明細を確認できるサービスを使えば、家族に知られるリスクを最小限に抑えられます。

【ポイント】

・大手カードローンの場合はカードレス選択で郵送物なしで借入ができる

・大手なら勤務先への電話による在籍確認なしで借りることが可能

・カード発行したい人は自動契約機で手続きするのがおすすめ

万が一「即日融資できなかった」場合の代替策を紹介

「審査が遅れた」「振込時間に間に合わなかった」など、さまざまな理由で即日融資が叶わないケースもあります。

しかし、そこで焦る必要はありません。正しい対処法を知っていれば、翌日以降にスムーズに資金を確保できます。ここでは、即日融資に間に合わなかった場合の4つの代替策を紹介します。

即日融資に間に合わなくても翌日朝一で融資されるカードローン

即日融資が難しくても、翌営業日融資に対応している大手カードローンなら、翌朝には入金されることが多いです。

特にアコム・アイフル・プロミスなどは、審査が完了していれば翌営業日の午前中には振込されます。申し込みを夜間に済ませておけば、翌朝審査通過後すぐに資金を確保できるので、実質的には「翌朝融資」となります。

また、夜申込の場合は「振込ではなくカード発行→ATM出金」という方法も有効です。自動契約機の営業時間内でカードを発行しておけば、提携コンビニATMで24時間すぐに現金を借入できます。

【ポイント】

・21時以降に申込みする場合は、翌日午前融資を想定して動く

・自動契約機でカード発行後に提携コンビニATMに行けば24時間出金可能

・審査通過の連絡後はすぐに契約手続きを進めることが重要

クレジットカードのキャッシング枠を活用

カードローン以外でも、資金を一時的に確保できる手段はあります。たとえば、銀行や信販会社が提供するフリーローンは使途自由で、生活費・医療費・引っ越し費用など幅広い目的に利用できます。

ただし審査に時間がかかる傾向があるため、即日対応は難しいものの低金利で計画的な返済をしたい人に向いています。

また、すでに手元にクレジットカードを持っている場合は、キャッシング枠の利用も可能です。ATMやネットキャッシングを使えば、深夜や休日でも現金を引き出せるカードもあります。

ただし、キャッシング枠は銀行カードローンより金利が高めのことが多く、長期利用には向きません。短期間での一時的な利用にとどめましょう。

【ポイント】

・クレジットカードのキャッシング枠は緊急時のつなぎ資金として活用できる

・フリーローンは金利が低く、計画的な返済向き

家族・知人への一時的な相談や給与前払い制度の利用

「金融機関から借りるのは避けたい」「どうしても今日中に必要」という場合は、家族や勤務先への相談も選択肢に入ります。

最近では、企業が導入している「給与前払い制度(給与デジタル払い)」を利用できるケースも増えています。この制度を使えば、勤務先の承認を得て最短即日で給与の一部を受け取ることが可能です。

また、家族に相談する場合も、「返済計画を具体的に伝える」「早めに返す意思を見せる」ことで信頼を得やすくなります。

資金が足りないときの一時的な対策方法

もし「どうしても今日中にお金が必要」という場合は、支払いを一時的に猶予できる方法を考えるのも有効です。

公共料金・スマホ代・クレジットカードの引き落としなどは、各社に連絡すれば支払期日を延ばしてもらえるケースがあります。また、家賃や税金の支払いも、市区町村に相談することで分割払いや延滞金の軽減措置を受けられる場合があります。

即日融資のまとめと賢い選び方のチェックリスト

「即日融資のカードローン」は、急ぎの資金ニーズに応える強力な手段です。

しかし、すぐ借りられるという便利さの裏側には金利負担・返済リスク・申込時間の制限といった注意点も存在します。ここまで解説してきた内容をもとに、最後にもう一度ポイントを整理しておきましょう。

即日融資カードローンを選ぶ際の最重要ポイント

| 20:30迄には契約手続きをする | 契約完了後は即振込サービスが受けられる |

| 本人確認書類は事前に準備 | 運転免許証や収入証明書を用意しておく |

| 即時振込サービス対応の口座を用意 | モアタイムシステムに対応した銀行口座を登録する |

| 信頼できる大手を選ぶ | 審査が甘いなどの広告は危険なので避ける |

| 無利息期間を有効活用 | 初回30日間無利息などを上手に利用する |

申し込み前に確認しておきたい10のチェック項目

・借入目的が明確になっているか?

・本人確認書類、収入証明書を準備済みか?

・振込先の銀行が即時入金に対応しているか?

・平日20:30までに契約完了できそうか?

・他社借入や延滞がないか?

・審査に必要な情報(勤務先・年収等)は正確か?

・無利息期間や金利条件を把握しているか?

・返済シミュレーションを行ったか?

・在籍確認の対応を想定しているか?

・本当に今借入が必要か?他の方法はないか?

これらの質問に「はい」と答えられる人ほど即日融資の成功率が高く、返済トラブルのリスクも低くなります。

最後に - 借りることは「逃げ」ではなく「選択」

お金を借りることに罪悪感を抱く人も少なくありません。

しかし、カードローンは本来、生活や仕事を立て直すための「選択肢」のひとつです。大切なのは「無理なく返せる範囲で」「正規の金融機関を通して」「計画的に利用すること」。

即日融資を上手に活用できれば、一時的なピンチを乗り越え次のステップへ進むための力になります。

「焦らず、比べて、選んで。」この記事が、あなたが安心して即日融資を利用するためのきっかけになれば幸いです。

あなたの保険料は今より安くできるかもしれません

次のようなことでお悩みではありませんか?

- 現在加入中の保険の内容で本当に大丈夫?

- 保険料をもっと節約したい

- 自分に最適な保険がわからない

- 保険の見直しをしたいけど忙しくて時間がない

AIが瞬時にあなたにピッタリな保険を無料でご提案!

- 約50社・3,500プランから最適な保険をセレクト

- 何回でも無料で節約診断

- 忙しい方でもスマホで簡単3秒診断

まずは「3秒節約プチ診断」で、

いくら節約できるか確認してみませんか?